转眼间,东欧冲突已经酣战了4个多月,双方不仅没有看到冲突结束的迹象,相反,美国正逐步加强其在欧洲的军事存在,也因此,美国军火商成了东欧冲突的最大赢家之一。

据法新社的报道,自今年2月24日东欧冲突爆发以来,纽约证交所上市的诺斯洛普•格鲁门公司 (NYSE:NOC)、洛克希德•马丁 (NYSE:LMT)、雷神技术 (NYSE:RTX)、通用动力 (NYSE:GD)四大军工股股价均创出历史新高。

截至7月8日,NOC、LMT、RTX和GD这四家公司今年以来的涨幅分别为24.91%、20.17%、11.91%和7.98%;而同期,美国道琼斯、标普500和纳斯达克三大股指分别下跌13.76%、18.19%和25.63%。美四大军工股尤其是世界最大的海军船只和雷达制造商NOC,在今年美股惨淡的走势中大幅跑赢大盘。

而澳大利亚作为一个与东欧热点地区有万里之遥的国家,除了资源出口受益外,在澳交所ASX上市的军工股一直以来备受市场冷落,加之受ASX整体表现不佳和自身业务受疫情影响等不利因素,股价一直处于下滑态势。

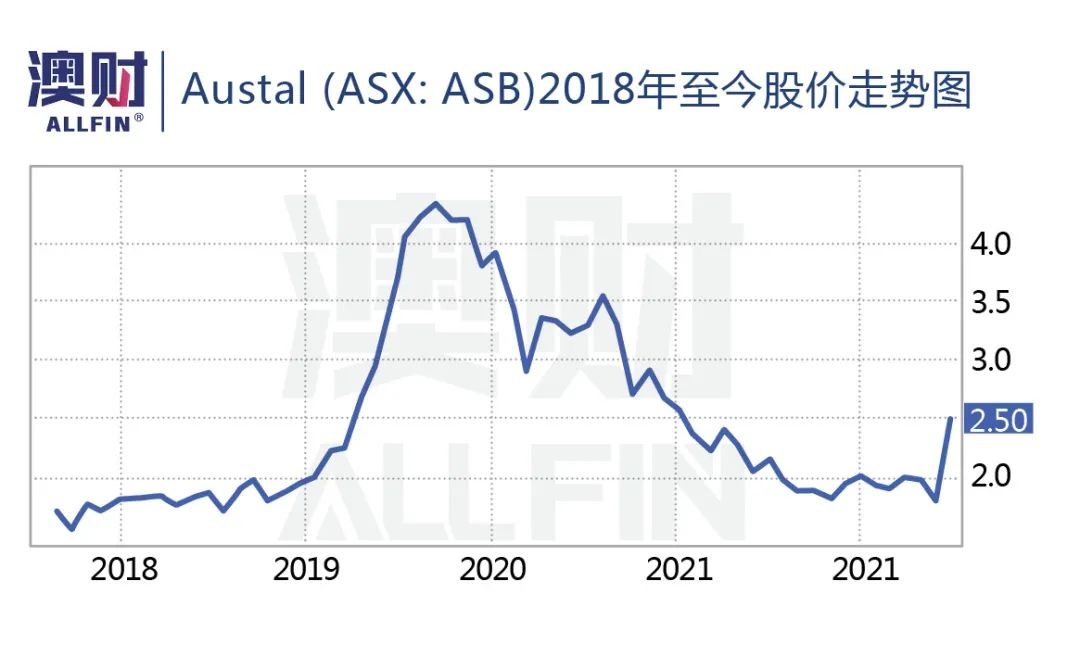

但是到了7月1日,市场风云突变,总部在西澳的造船公司Austal Ltd (ASX:ASB)两个交易日暴涨32.22%,截至7月8日累计飙升38.89%。“导火索”是当天Austal发布的消息,称其与美国海岸警卫队签订了一笔高达43.5亿澳元的大单。

其实,同样是Austal这家公司,早几年前曾闹过一起“乌龙”事件,让公司“赔了夫人又折兵”,股价也是“跌跌不休”。

2018年,澳大利亚发起一项“太平洋海事安全计划”,政府原计划斥资21亿美元,陆续向太平洋岛国赠送22艘“卫士”级巡逻艇(下图),而这些船只的制造商正是Austal。但船只交付后,发动机、排气系统等接连出现问题,Austal只能自己承担维修费,冤枉钱花了不少。

更为重要的是,市场担心会影响未来订单导致股价一蹶不振,自2019年9月6日冲顶4.58澳元/股后,一路震荡下跌至今年6月30日的1.78澳元/股,不到两年时间,跌幅高达157.30%。

值得庆幸的是,此次拿下美军工大单后股价两天暴涨32%,表明市场对公司的疑虑已基本打消。那么,Austal凭啥能拿下美军工43.5亿澳元大单?公司未来增长潜力究竟如何?股价跃出“黄金坑”又意味着什么呢?

Austal凭啥拿下美国军工大单?

Austal是全球最大的高速船建造商,同时也是澳大利亚最大国防出口商。资料显示,在过去30多年,Austal已为全球54个国家和地区的100多家商业和国防运营商建造交付了超过300艘船舶。

Austal制造的各类舰船,图/公司官网

Austal在全球多个国家拥有造船厂或船厂的股份,在2021财年交付的19艘船中,9艘澳洲造、4艘中国造、3艘美国造、2艘越南造。其中大部分为军用舰船,商用摆渡船占少数。

值得一提的是,Austal是唯一一家为美国海军设计、建造和维护舰船的外资主承包商。其最为引人注目的核心业务之一即是为美国海军建造独立级濒海战斗舰(Independence-class littoral combat ship,下图),这是一种由通用动力公司研发的濒海战斗舰,采用罕见的三体船设计。能搭载无人飞机、无人水面和水下载具,具有吃水浅、航速高的特点。

Austal制造的美海军独立级濒海战斗舰,图:公司官网

2020年6月,美国国防部投资5000万美元以升级Austal在阿拉巴马州的Mobile造船厂,提高其为美国海军建造钢制舰船的能力。

高盛军工行业分析师曾表示,美国海军在Austal以外没有太多船厂可供选择,这使得美国国防部将继续支持Austal在美国海军工业基地的地位,并加强了它在LCS造船计划后的生存地位。

利润率5年多提升2.7倍

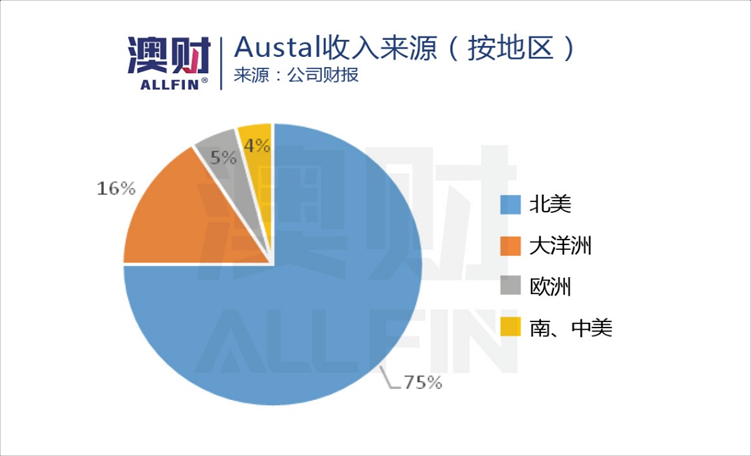

从收入来源来看,北美无疑是Austal最大的核心市场,占收入来源的四分之三,主要依赖公司与美国政府及军方签订的长期合同。大洋洲地区收入占比第二,除军用舰船外,商用摆渡船也是该公司重要收入来源。

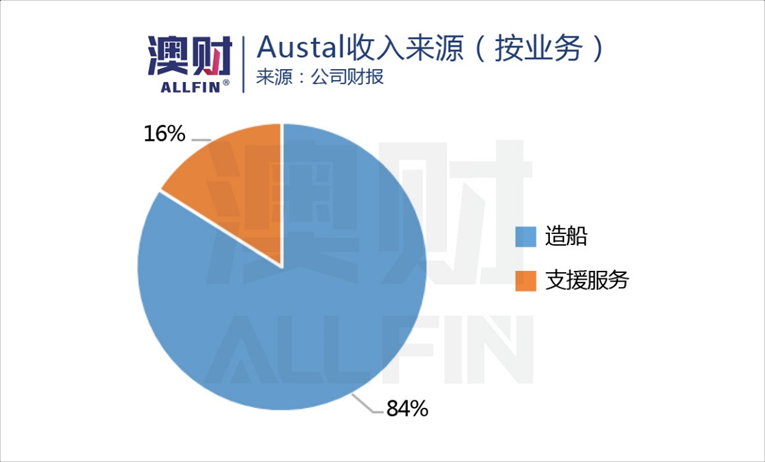

除了造船,公司还有一系列服务收入占总收入比重为16%。包括军、商用船的维修、运输、维护等。公司与美、澳两国政府一直保持着较好的关系,服务订单一直保持稳定。

回顾历史我们可以发现,2021财年前,公司收入都呈现稳步提升状态。主因是公司产品在技术上领先,获得了美国、澳洲两国政府越来越多的订单。

受疫情影响2022上半财年收入下滑。除此之外,随着其为美国海军建造濒海战斗舰的计划逐渐结束和2021财年全球经济紧缩,军用和商用的船只需求都有所降低,收入放缓,但预计该影响不会延续至本财年。

值得关注的是,近几年公司盈利能力一直稳步提升,特别是EBITDA利润率从5年前的3.5%提升至上财年的10%左右,22上半财年更是达到13%左右的水平。

Austal制造的高速运输船,图/公司官网

利润率5年多提升了2.7倍的原因有二:

1. 造船技术上的提升

不管是工人的熟练度还是工作安全性都在逐年稳步提升。同时,更好的技术也为公司在与军方签订单时带来了更高的议价能力。

2. 舰船维护市场份额提升

支援服务是一项可以提供稳定现金流且高利润率的业务。Austal在美国通过收购一家船只维护公司Marine Group Boat Works获得了圣地亚哥港的长期使用权,并在上财年收购了澳洲船只维护公司BSE Marine Solutions。

通过一系列收购,公司在两国舰船维护市场的份额进一步提升。在2021财年及2022上半财年,两国的支援服务均给出过10%以上高利润率的表现。

从成本与业务两端,

看公司未来发展前景

从业务端来看

首先,我们来看看美国政府对海军的规划。根据2020年国会的指示,海军需在2030年前将舰船数量增加约20%。本次拿到的美国海岸警卫队11艘海上巡逻船、价值共43.5亿澳元的订单就是计划的一部分,目前一艘已确定,而其他10艘处于可选择的状态。如果该订单能够顺利进行,公司订单量将会回到2019年左右的业务“巅峰”时期,估值倍数也有望得到提升。

位于美国阿拉巴马州的 Austal造船厂,图/Austal USA

其实该大订单并非突发事件,公司在上财年财报中就已透露出未来财年的几个业务可能性,而美海岸警卫队的巡逻船订单就是其中之一。

除此之外,美海军的新型轻型两栖舰在去年也曾委托Austal进行设计并完成,未来很有可能收到大单;下一代补给舰也是未来有可能的建造订单之一,但鉴于目前该型舰的设计订单还未完成,所以时间上更有可能在轻型两栖舰之后。

其次,公司面临经济下行周期的影响,因此商用渡船业务受到较大影响,主要是其越南、中国造船厂的船只。而在21财年,公司已成功卖出以制造商用渡船为主的中国造船厂的股份,将业务重心更偏向军用的北美、澳洲市场,这无疑是一个正确的商业决策。并且通过收购,大大提高了提供稳定现金流的船只维护业务能力,预计未来利润率将继续提升。

从成本端来看

制造船体所需要的原材料——铝、铁等大宗商品价格,因全球经济放缓近期有较大幅度回调,有望进一步利好Austal未来的盈利。其中,伦敦金属交易所(LME)铝从今年3月7日最高价3968美元/吨,跌至7月8日收盘价2436.50美元/吨,4个多月跌幅高达38.60%。

写在最后:

股价跃出“黄金坑”意味着什么?

在ASX上市的军工股中,并没特别合适与Austal对标的企业,因此我们拿美国上市的军工股与Austal进行市盈率对比。

从下表中可以看出,洛克希德·马丁(NYSE:LMT)、通用动力(NYSE:GD)、雷神技术(NYSE:RTX)等这类美国代表性国防股,在过去5年的市盈率普遍在18倍以上。其中,美国最大的军事造船企业——亨廷顿·英格尔斯工业(NYSE:HII)是业务与Austal最为相似的一家,过去5年平均市盈率为15.75倍。

而反观Austal目前市盈率仅11.75倍,不仅低于HII的15.75倍,也远低于公司自身5年平均市盈率18.24倍和2019年订单高峰期的22.08倍。

值得关注的是,Austal在22个月时间暴跌157%后,近日受美军工订单消息刺激累计飙升近4成,成功跃出了“黄金坑”,但目前仍处于相对历史低位,股价与估值十分具有吸引力。

但Austal眼前最大的不确定性是:因为公司之前没有制造钢制舰船的经验,今年正式开始制造的钢制舰船,是否能获得与铝制舰船同样高的利润率,市场依然有所怀疑。如果钢制舰船技术过关,能够继续完成总计11艘的海上巡逻船订单,Austal整体的盈利能力将会得到极大提升。

博满澳财分析师认为,如今地缘政治局势愈发紧张,几个大型经济体间的军备竞赛正逐步升级。军工“赛道”有望在当前复杂的经济环境中逆市上涨,而Austal又是极少数能够涉足美国防军工市场的外国企业之一,在澳洲上市的军工股中是投资者最好的配置选择。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联