作者丨王毅

编辑丨海尧

来源丨方正集体

进入五月,被誉为“VC最想要的榜单” “Midas榜单”准时出炉。

一家在华人世界名不见经传的VC再次名列前茅:来自方正 Collective 的 David Frankel 排名第 11 位。

在满是老牌投资机构的Midas名单中,方正集体成立于2009年,如今只有14岁。后退。

其创始合伙人David Frankel在2022年和2023年两次排名第11位;另一位创始合伙人Eric Paley排名第56位、第31位,2016-2020年分别位列第11位、第10位、第9位。

根据Tracxn的数据,在短短14年间,方正集体投资了358家公司,其中独角兽13家,上市公司9家,被收购的公司达123家。投资组合包括Uber、The Trade Desk、Coupang、Cruise等超级独角兽。

2010年,成立仅一年的方正集体向UBER投资了9.5万美元。仅仅9年后,以Uber上市首日的开盘价计算,其投资回报率就达到了3915倍。

作为业绩优秀的创投机构,方正 Collective要求创始人时刻警惕风险投资。

每当Founder Collective投资完一家公司,就会给被投资公司的创始人发如下图片,上面写着“VC有毒”、“资本一无所知”、“VC可能是致命的,小心烧钱”,“VC杀死的创业公司比没有客户、落后的技术、创始团队内斗杀死的创业公司加起来还多”等等。

Bessemer的“反投资组合(未投资项目列表)”只黑了自己,而Founder Collective 入侵了整个行业。

Founder Collective的投资方法论也是“非主流”。

主流VC看重的持股比例、Pro Rata(跟投后同比例)、关注特定赛道等,Founder 集体丢弃了所有东西,比如鞋子。

作为业内少见的单轮基金,Founder Collective只投资种子轮,并不关心后续轮次其股份被稀释的情况。

Founder Collective的投资不局限于任何赛道,只要创始人认可,什么都可以投资。

Founder Collective有7位创始合伙人,离开的人都取得了极高的成就。

Chris Dixon 离开后加入 a16z,现在是著名的“加密货币之王”和 Web3 布道者。

Bill Trenchard 离开后,他创立了 First Round Capital,也是a 备受推崇的早期投资机构也出品了《第一轮评论》,名字叫《创投界的哈佛商业评论》,详见《最好的媒体关系,就是你和你自己的关系:Xiang a16z和 FRC Learning”

Zach Klein 成为传奇杂志“Dwell”的首席执行官。

Founder Collective 是一个年轻但成功、复杂但有趣的基金。

< p>

创尔优投资

美国很大一部分VC投资人曾经都是优秀的创业者。

Founder Collective就是代表之一,而且非常极端.创始团队才华横溢。

7位创始人中,现任First Round Capital掌舵人的Bill Trenchard创立了Jump Networks,后被微软收购。

Zach Klein 曾创立 Vimeo,后来被 IAC 收购。Vimeo 是最早的视频分享网站之一,是 Youtube 的有力竞争对手。

Caterina Fake 曾是 Netscape 浏览器,他是 Netscape 的早期员工图片分享社区Flickr和推荐算法购物网站Hunch的联合创始人。

需要强调的是,Flickr曾经是Web 2.0的代表网站之一,在被雅虎收购后,一直保持到今天还在运作。 Flickr的另一位创始人是“美国版钉钉”Slack的创始人Stewart Butterfield。 Caterina Fake和Stewart Butterfield结婚多年。

Hunch是第一批尝试推荐算法的电子商务公司,后来被eBay以8000万美元收购。其他Hunch 的创始人现在是最有名的,去年达到了 Midas 的顶峰 列表中的克里斯 狄克逊。

未来,斯图尔t Butterfield 创立了 Slack,Chris Dixon 代表 a16z 连续上轮。也就是说,Caterina Fake的第二个创业伙伴投资了她的第一个创业伙伴和丈夫。

仍在Founder Collective的三位创始人相识于哈佛商学院。

Eric Paley 曾创立网络营销公司 Abstract Edge; Micah Rosenbloom曾创办生活服务网站Handshake.com,随后两人前往哈佛商学院深造。

他们的哈佛同学David Frankel是南非最大的互联网服务提供商Internet Solution创始人,被评为“南非世纪科技成就者”。大卫·弗兰克尔靠着卖掉公司赚来的钱,在哈佛商学院读书期间开始投资同学和老师的创业项目。

2002 年,Eric Paley 和 Micah Rosenbloom 创立了一家名为 Brontes Technologies 的公司,该公司生产数字牙科印模系统。

Eric 和 Micah 正在寻找融资,而 David 正在寻找项目。三人是哈佛同学,一拍即合,大卫成为埃里克和迈卡的天使投资人。

公司成立四年后,Brontes Technologies 被 3M 以 9500 万美元的价格收购。两位创始人 Eric 和 Micah 以及天使投资人 David 大获全胜。

此后,三人继续合作进行天使投资。随后,Founder Collective与同为哈佛商学院毕业生的Chris Dixon等四人共同成立。

不知道是不是因为Founder Collective的7位创始人中有4位毕业于哈佛商学院,成立了First Round Capital 的 Bill Trenchard 将 First Round Review 称为“风险投资界的哈佛商业评论”。

只投资种子轮,黑遍整个行业

按照经典的硅谷投资理论,VC们需要保持足够的持股比例。因为创业公司的死亡率太高,只有重仓押注优秀的公司,才能保证整个基金的盈利能力。

这几乎是硅谷主流基金的共识。

但 Founder Collective 并不关心其股份在后续轮次中被稀释。在其成立的 14 年中,它只投资于种子轮(有一个例外)。

后面几轮不投资,肯定会导致持有的股份被稀释,然后极少数成功的公司收益不够,导致整个基金的收益很低。硅谷主流基金的共识在逻辑上似乎无懈可击。

Founder Collective的理论是VC本身是有毒的。如果你想让你投资的公司发展好,你就应该停止投资。

作为史上最烧钱、融资最多的公司之一:Uber的天使投资人、Founder Collective合伙人Eric Paley解释道:风险投资是一种地狱般的毒品。如果使用得当,它会像肾上腺素一样为最伟大的公司注入活力;如果使用不当,它会造成对资本的有害依赖。

Eric Paley专门做了一个研究来论证这个观点,大致如下:

在2011年到2015年科技行业的71宗IPO中,没有一家在 IPO 前筹集更多资金的公司 比 IPO 前筹集的资金少的公司表现出更高的资本效率,而许多筹集更多资金的公司在 IPO 后表现不佳。

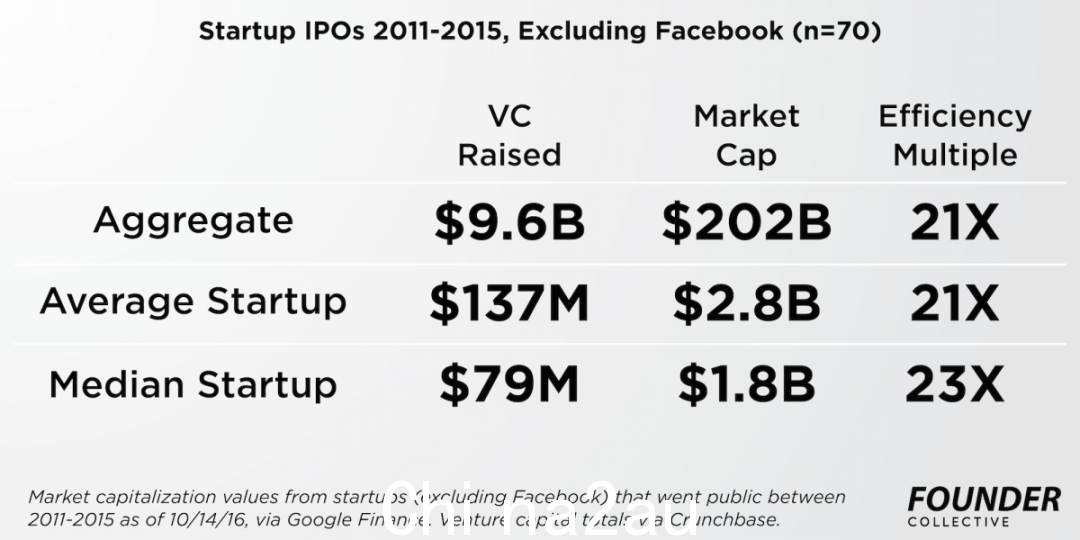

先删除 Facebook 后。统计过去五年所有IPO公司的融资总额、市值和回报倍数(Facebook以6.16亿美元的pre-IPO融资获得3637亿美元的市值,是一个极端异常值)。

统计显示:

70家公司在上市前共筹集了96亿美元的风险投资; 70家公司市值2020亿美元,是原投资的21倍;

每人平均筹集了 1.37 亿美元,建立了一家价值 28 亿美元的公司;平均而言,每个人都筹集了 7900 万美元的风险投资,以建立一家价值 28 亿美元的公司,价值 18 亿美元的公司。

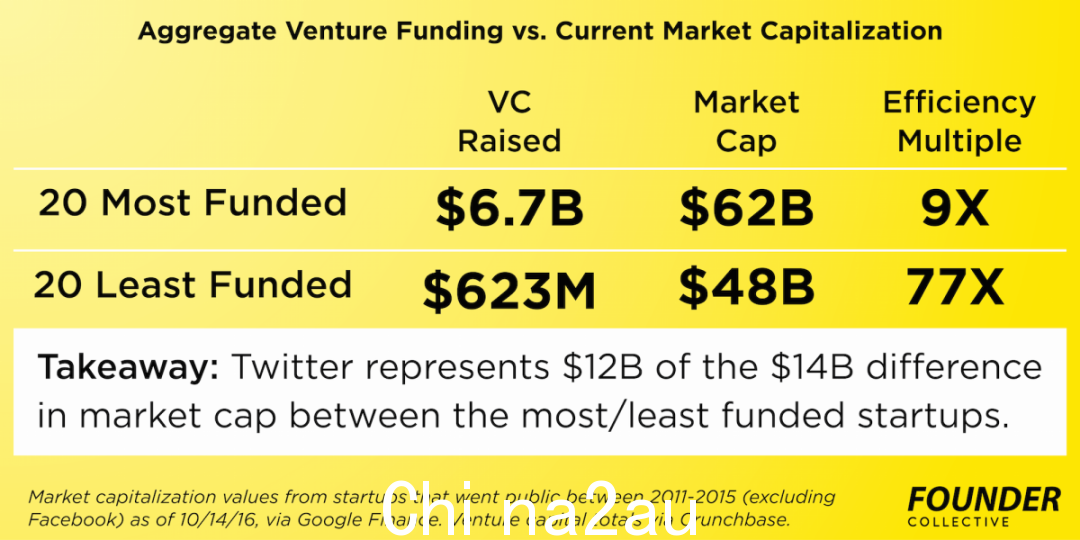

然后,这些公司被分为“最融资”和“最融资”两组least finance”,每组20家公司,对比两组数据。

结果是,“资金最多的集团”中的 20 家公司共筹集了 $6.7B,总市值为 $62B,回报率约为 9 倍。

“最少融资组”中的20家公司共募集了6.23亿美元风险投资,总市值480亿美元,回报率约77倍。

虽然总市值相差140亿美元"资金最多的集团”和“资金最少的集团”,120亿美元的差额是由推特贡献的,推特在IPO之前总共有来自VC的VC。筹集了不到 100 亿美元的资金。

于是,除去脸书和推特之后,其他69家公司融资50亿美元,创造了20亿美元的市值。

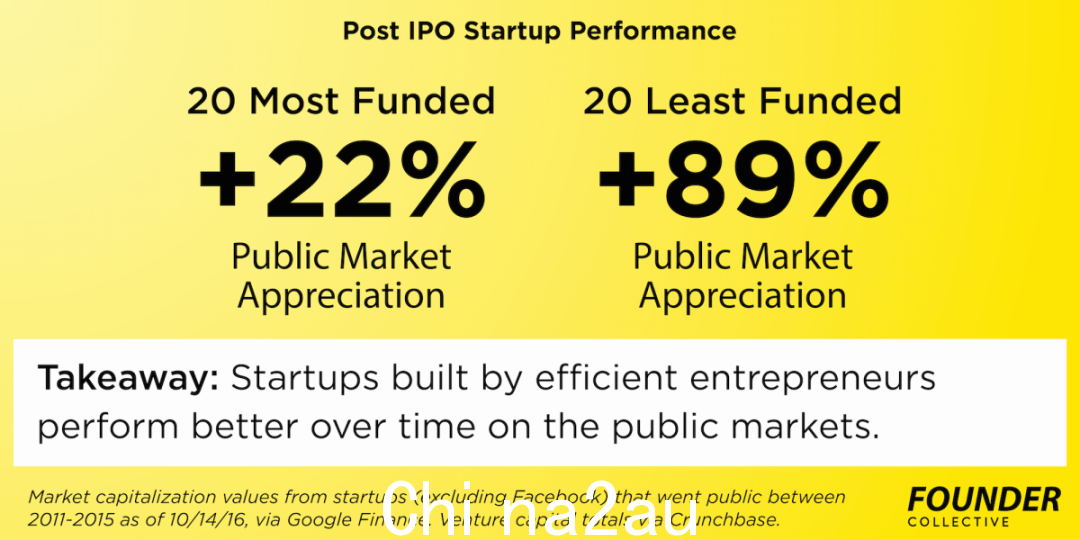

上市后,融资较少、资本效率较高的公司业绩明显好于融资较多的公司。

20 家资金最少的公司自 IPO 以来市值增长了 89%,而同期资金最多的 20 家公司市值仅增长了 22%。

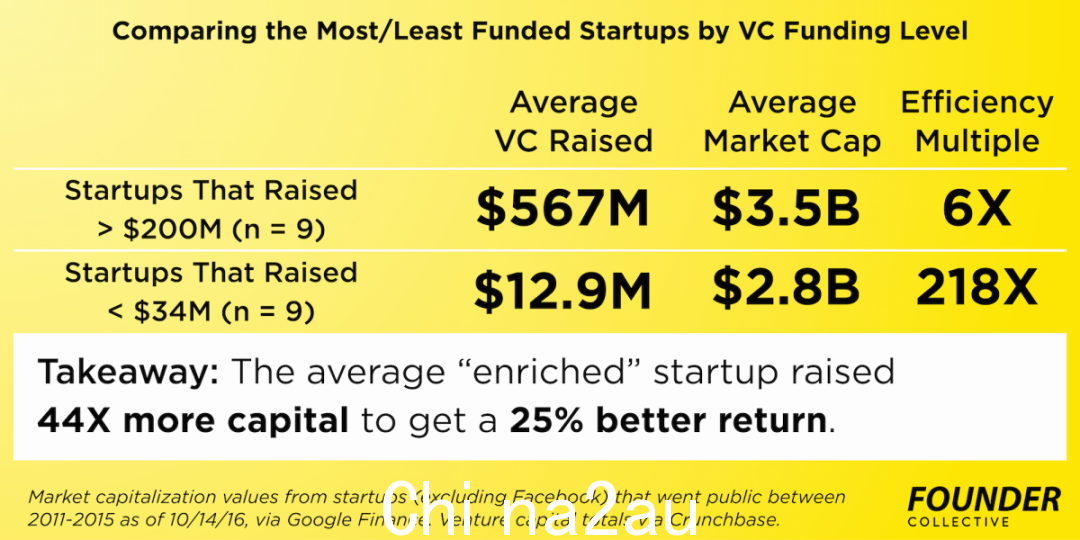

为了进一步验证上述结论的有效性,另一种统计方法变更:融资额大于2亿美元的公司(9家)被列为一组,融资额小于3400万美元的公司(9家)被列为另一组,也在总资金、市值和回报倍数方面进行比较。

结果为:

这9家融资规模超过2亿美元的公司上市前共募集资金5.67亿美元,总市值35亿美元美元,回报倍数为6倍;

9家融资额低于3400万美元的公司上市前合计融资1290万美元,总市值28亿美元,回报倍数218倍;

融资最多的组比融资最少的组多融资44倍 以上风险基金的市值仅比融资最少的组高出25% .

同时,在2011年最成功的20家上市科技公司中—— 2015年,其中14家Pre-IPO融资额低于1.25亿美元,6家Pre-IPO融资额低于5000万美元。

因此,Founder Collective认为,融资金额与企业质量之间并不存在正相关关系,而往往是负相关关系。也就是说,更少的风险投资意味着更好的公司。

Eric Paley多次批评过度融资的行为,称被风险投资杀死的创业公司数量已经超过因缺乏客户、技术落后、创始人内部斗争而死亡的创业公司数量.和。

Eric Paley认为,公司在成立初期对资本的过度依赖会形成一种难以改掉的习惯,对增长的绝望会促使公司在更高的水平上追求增长和更高的成本,导致边际收益不断下降。

因此,Founder Collective发出了很多警示牌,建议创业者将重点放在提高效率和内生增长上,而不是寻求外部融资。

每当Founder Collective投资一家公司时,它都会将这些图片发送给创始人被投公司的情况,提醒创始人要警惕风险投资的风险。

最后强调一下,以上只是对方正的介绍 Collective的理论并不代表该理论是正确的,也不代表硅谷主流的VC理论是错误的。

一个明显的例子是埃里克,他谈到了过度融资的危险 Paley,他个人回报最高的项目,也送给了Midas 榜单前10名的项目恰恰是资金过剩、成本高昂的优步。

此外,Founder Collective的基金规模小,LP结构独特。

Founder Collective的每笔资金都在1亿美元以下,是典型的微型VC(Micro VC)。这种规模的资产管理规模,当然比回报的绝对值更注重资本效率。

Founder Collective的资金大部分来自三位合伙人自己,外部LP多为亲朋好友,几乎没有机构投资者。这样的LP结构自然可以更加“任性”。

世界是混沌的,每一套理论都有适用的边界和特定的环境。

具体到UBER这个案例,或许真的如国内投资人所说,最好的大脑可以同时拥有两种截然相反的观点,并且能够做到逻辑一致,操作自如。

只依赖于人,赛道不限

Founder Collective就像它的名字一样,就像一个属于所有创始人的集体 kibbutz(以色列互助社区)对创始人非常友好.

自成立以来,Founder Collective 的愿景只有一个:与创始人站在一起。

在投资方面,实践投资的逻辑,不是完全限于赛道。只要创始人好,他什么都可以做。

以最成功的3家投资公司为例。

2010 年,Uber 还只是一家名为 UberCab 的按需汽车租赁公司。

当时大部分VC同行都不看好Uber,因为美国有1万多家出租车公司,每家公司都有能力开发自己的APP。

更重要的是,未来大名鼎鼎的CEO Travis 卡兰尼克实际上并没有运营UBER,实际掌舵人是Ryan Graves,这也是很多VC不愿意投资UBER的重要原因。

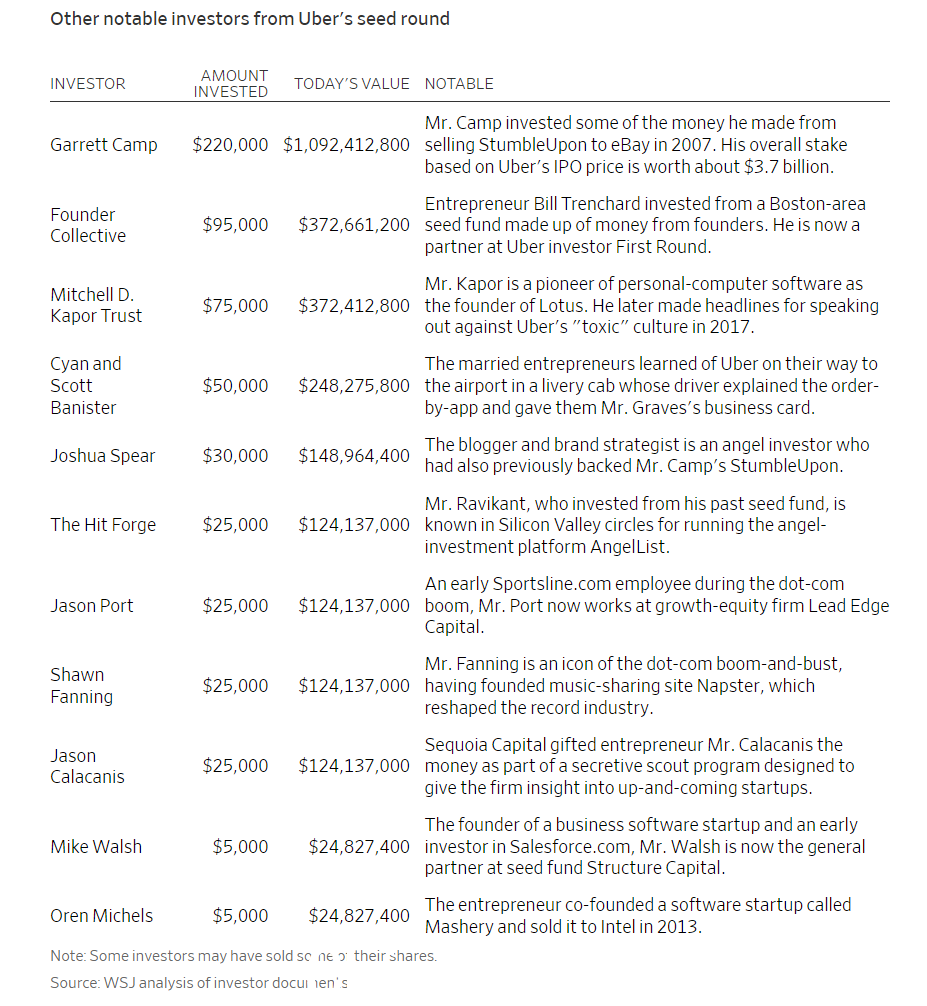

但是在见面的过程中,埃里克发现瑞安有很多优秀的品质:聪明、勇敢、执行力强。出于对Ryan的信任和喜爱,Eric最终决定投资U贝尔。

在后来的采访中,埃里克回忆道:“特拉维斯·卡兰尼克当时并没有经营这家公司,很多其他机构的投资者也因此不愿意投资,但出于对瑞安·格雷夫斯和我的信任爱它还是继续养它。

毫无疑问,Uber 是 Eric 最好的投资,回报率为 3915 倍。

优步种子轮的一些投资者 图片来源:Wall Street Journal

The Trade Desk 的投资也是如此。

The Trade Desk 是一个需求方平台,与广告代理商合作,使他们能够使用自动化来购买在线广告。强大的数据分析能力、快速的响应时间、对多种格式的支持、以及形式多样的API接口,TTD迅速确立了在市场上的竞争力。

然而,TTD在融资方面遇到了相当大的困难。

p>

TTD几乎是最后一家在程序化广告领域搭建平台的公司,由于这个领域已经被谷歌、Facebook等巨头占据,想要开拓新的市场并不容易,所以在成立第一年,TTD不仅融资非常困难,而且由于运营成本高,也未能实现正现金流。

但Eric更看重的是,创始人不盲从。相反,仔细思考自己的差异化竞争点,通过开发更先进的技术、降低费率、扩大客户规模来寻找增长点。

因为这份赏识,Eric不仅成为了TTD的The作为第一家机构投资者,TTD也成为Founder Collective投资的所有项目中唯一一家进行后续轮次跟进的公司。

2016年,TTD IPO市值461亿美元,Eric也因为投资TTD而入选当年The Midas List第10名。

Coupang的创始人Bom King是哈佛辍学生。后来,David 回忆说,“2010 年,当 Bom Kim 在哈佛广场用 iPad 向我介绍 Coupang 时,他告诉我他打算建立一个像 Groupon 这样的团购网站。我不知道 Bom 最终会重塑韩国电子商务格局,但当时我觉得他很特别,想和他做生意。 ”

2010 年,David 向 Coupang 投资了数十万美元的种子轮资金。这笔资金使 Founder Collective 成为 Coupang 的首批投资者之一。

通过对 Coupang 的投资,David Frankel 被福布斯评为 2023 年 Midas 榜单上的第 11 位投资者。

Eric曾公开表示,他们投资的每一家公司都是通过founder network为人所知的,希望受益人和创业者多讲FC的故事,帮助他们吸引到更多好的项目。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联