美国的早期总统候选人 Andrew Yang 以 UBI(universal basic income) 为主要竞选纲领。他认为,从巨富那里应该多征税,作为 UBI 的资金来源。

但稍作计算就知道这不可行。 美国 2019 年各种所得税总额是 3.5 万亿美元。 缴税的主体是中产阶级。 巨富顶多也就纳税 0.5 万亿。

而美国成年人总数是 255 M。要给每个成年人发放 2 万美元,就意味着 5.1 万亿美元。 巨富需要每年额外缴纳十倍所得税。 既然所得税不可行,能否按照资产征税? 可这意味着巨富的资产会不断缩水,同样无法支撑每年 5.1 万亿美元的额外开支。

我的考虑是,直接印钱,逐步扩大规模。 一开始也许每人每年一千美元(整个美国需要每年 $255 B),随着社会生产力的增长而不断提高。 这会推动商品需求,从而在商品严重供大于求的今天,有效扩大经济规模。

这么做的好处:

1. 社会财富再分配。

富人拥有的资产将不断贬值。

2. UBI 将极大地促动经济发展。

普通百姓手中的“余”钱,基本上都会花掉(而不是用于投资)。这样,整个社会就需要更多商品,经济总量急剧增加。

然而,我怀疑,FED 另有打算。

目前,FED 打算大量购入债券。但这与 UBI 无关,只是为了避免美国资产被贱卖。

下面这篇文章建议各国央行趁着新冠期间股价暴跌,大肆买入股票。

怎样逃脱债务过剩的陷阱?

http://www.ftchinese.com/story/0 ... ull=y&exclusive

股票指数一旦买入,就可以享受利润分红。

美国股市的市值是 38 万亿美元(31/12/2019),年度分红约 2%

38 * 2% = $760B

如果美国政府购入 30% 股票,就可以每年获得 $255B 分红,让每个美国成年公民每年获得 1000 美元 UBI。

未来,如果美国政府持有 60%股票,同时股市市值增加十倍,UBI 就可以增加到 20000 美元每人每年。

这么做的缺陷?股票价格将急剧膨胀。所以,FED 只有在股市大跌之际才能出手。而这种机会可能十几年才出现一次。

参考链接:

Fed to Buy Junk Bonds, Lend to States in Fresh Virus Support

http://www.bloomberg.com/news/a ... 2-3-trillion-in-aid

Fed fires an even bigger bazooka, expands its shopping list to include junk bonds

http://www.cnbc.com/2020/04/09/ ... ude-junk-bonds.html

U.S. government revenues in the fiscal year of 2019, by category(in billion U.S. dollars)

http://www.statista.com/statist ... venues-by-category/

United States Population 2020 (Live)

http://worldpopulationreview.co ... -states-population/

S& 500 Dividend Yield:2.05% for Apr 2020

http://ycharts.com/indicators/sp_500_dividend_yield

Total Market Value of U.S. Stock Market

http://siblisresearch.com/data/us-stock-market-value/

【20201216】

目前的税收制度鼓励生产而不是鼓励消费,所以,不可能从这些巨富身上收税。

如果改为征收“资产税”,理论上可以从巨富身上收税,但对生产力破坏很大,实际上不可行。

所以,最终,只能从中产阶级征税。

由此,我认为应该取消所得税,代之以“印钞”。这同样可以实现社会财富转移,而且对社会经济益处很大。

巨富的资产看起来多,实际上只占社会财富的极小一部分。绝大部分资产在中产阶级手里。

以美国为例,1% 的人口是 3.3 百万。其中的巨富估计也就 3300(0.001%)。

1% 的有钱人拥有 46%的财富,但 0.01%只占 6%, 而 0.001%只占 3.3%

从拥有 3.3% 社会财富的人身上是不可能征到太多额外税的。

1 percent of the adult population, but own 46 percent of household wealth.

http://www.credit-suisse.com/ab ... id-2016-201612.html

http://wid.world/wp-content/uplo ... ouad2017Lebanon.pdf

===========

关于top 0.001% 和 0.0001%,只找到澳洲的数据。总之,很小一部分。

From 1984 to 2012, the top 0.001 percent (the richest 1/100,000th of the adult population) tripled its share of household wealth from 0.8 percent to 2.8 percent. Over the same period, the top 0.0001 percent (the richest one-millionth

of the adult population) quintupled its share of household wealth from 0.25 percent to 1.4 percent.

http://melbourneinstitute.unime ... es_in_Australia.pdf

【20210217】

有了一点新的想法。也许,数字货币可以提供可观的资金。

每个国家都可以发行一种允许自由流通的数字货币,币值每年上涨超过一定幅度(例如3%)则加大供应量。额外供应得到的资金就可以为 UBI 提供资金来源。

虽然这种数字货币无法让人暴富,但可以成为财富蓄水池。

【20210915】

http://www.ftchinese.com/story/001093945?adchannelID=&full=y

预分配指向一切市场导向经济体中的不平等根源机制,即相对于只有以劳动收入为生计来源的人,资本资产(译者注:资本资产指的是用于产生更多收益的资产,包括有形资产厂房、设备等,也包括无形资产如股票、债券等)持有者在国民收入中的占比越来越高。

法国经济学家托马斯•皮凯蒂用著名的“r > g”公式概括了这一机制。公式的含义是:资本收益(r)的增速高于收入与产出的增速(g)。用他的话说,就是“过去吞噬了未来”。即没有资本收入的人只能一次次领工资来维持生计,而资本持有者的投资回报会持续提高,财富随着利滚利不断增长,前者永远追不上后者。

加州参议院多数党领袖罗伯特•赫茨伯格、谷歌前首席执行官埃里克•施密特、Snap联合创始人埃文•施皮格尔共同提议,利用州财政盈余——加上硅谷最富裕的公司与个人的公益股权捐助——实施更进一步的举措,设立“共同财富基金”(commonwealth fund),为全州所有年满18岁的公民提供1000美元用于开设“全民基本资本”账户。

====

如果各级政府没有财政盈余咋办?

当然是印钞。直接印钞,然后购买 SP500 股票,再投入“共同财富基金”(commonwealth fund)。

【相关帖子】

20190828 整个世界即将进入零利率时代

20191030 反驳:十个人去酒馆喝酒,最有钱那位付了59%账单

20200507 关于全民基本收入(UBI)的资金来源的思考

20200112 股市,繁荣永续

20200828 通货膨胀早已吞噬世界,而世人却懵然不知

20201116 拜登税改将导致美元大幅度贬值, 美国经济中幅度萎缩, 美国中低收入人群的生活水平中幅度下降

20201224 国际贸易战争的新纪元:对印钱速度的调节, 将永久性取代利率调整以及常规的政府债券发行回购

20210204 零利率并不意味着大幅度通货膨胀,但"低风险钱生钱"时代即将终结

20210209 零利率浪潮与加密货币的崛起

20210302 虚拟经济,实体经济,社会福利,土地能源和热战

20210731 股市投资必胜法则

20210804 房地产投资VS股票指数基金。现在和未来

评论

占位

评论

楼主不研究一下澳洲政府怎么弥补这几千亿的新冠债?已经说了不加税,我很想知道他们的财源从哪里来。

评论

直接印钱即可,利率应该设为零。不用担心。

评论

直接印钱,外贸中用澳元结算的能超过2%吗?多印的现钞只能留在国内,对外贬值,对内物价暴涨,CPI怎么办?

评论

doesn't matter what happened or will happen.

people receive payments without working and keep the normal life going on.

评论

同问楼主,直接印钱,通胀上升,实际购买力还是一样。还会造成澳币汇率下跌。现金贬值,变相劫富济贫

评论

一楼说的是美国。

以澳洲为例。澳洲目前是国际贸易顺差国,暂时问题不大。

从长远看,必须要实行贸易保护政策才能实施 UBI

极端情况下,如果商品都在国内(高度自动化)生产,就能提供充足的商品供应,从而避免物价上涨的情况。

物价是否上涨,取决于商品供应情况。与印钱无关。

评论

见 8 楼。

评论

就因为印钱物价不会暴涨,所以才能印啊!油管上一堆人说这个的,你随便找个看看就明白了。

评论

赞成。

因为澳洲不能印美元,所以,如果存在大额贸易赤字,那还是有问题的。

具体解释见 8 楼。

另外,能给个油管的链接吗?

找到了:

Why Wasn't "Money Printing" (Fed, ECB, etc.) Followed by High Inflation? A One Minute Explanation

http://www.youtube.com/watch?v=I8GjAgtPu-c

评论

澳元其实是可以印的,因为他是那几种国家外汇储备的一种。美元,欧元,日元等道理等同。但是澳洲是这几种货币里面人口最少的国家,所以人均效果非常明显,也就是随便印点就够了。

评论

推荐一个"大刘说说",完全适合任何人。讲得非常简单。

评论

有几个问题

1 银钱-资产贬值,这两个我总联系不上。通货膨胀怎么会让资产贬值?

2 买股票靠分红更荒唐,巴菲特都不敢说自己买的是最低的,美国政府有什么能耐? 而且 covid期间,各司分红情况多少你统计过?

说买股票能提供UBI就好像说

只要你股票买对了你就财务自由了。前提这个只要实现了吗?

就好比你说 只要政府几年前买比特币,现在的盈利政府就可以财务自由了一样

可笑

评论

》》1 银钱-资产贬值,这两个我总联系不上。通货膨胀怎么会让资产贬值?

用钱来衡量,资产不会贬值。用社会经济总量占比来衡量,会贬值。

具体取决于印钱速度。

另外,印钱未必会导致通货膨胀。只有商品供不应求才会。

》》2 买股票靠分红更荒唐,巴菲特都不敢说自己买的是最低的,美国政府有什么能耐? 而且 covid期间,各司分红情况多少你统计过?

》》说买股票能提供UBI就好像说

》》只要你股票买对了你就财务自由了。前提这个只要实现了吗?

》》就好比你说 只要政府几年前买比特币,现在的盈利政府就可以财务自由了一样

政府出手,当然是购买类似于 RUSSEL 2000 一类的指数基金。

=====

我的理解有可能错误,但这有什么可笑的?

评论

全文都是想当然,安德鲁杨的骗局当然是不行,但你的就更错,连他假装对的面纱都没有。

比如他计划是成年人12000一年,而不是你所说每人20000,总额是2.8万亿而不是五万多亿,而1%只需要多交不到50%现有税就能多收5000多亿美元,因而仅仅收富人税是需要增加到现在3倍税收,而不是10倍。而如今1%的富人平均税率不到30%,因而并不是”巨富顶多也就纳税“ ”不可行“

而相当于增加现有税率2倍的财富税下,历史上1982年到2018年的富豪榜总财富和美国GDP的比例仍然会从0.9%上升到1.5%,是会继续上升,不存在“资产会不断缩水”的问题。即使把富豪税收拉到现在4-5倍,也是从0.9%上升到1.0%。

如果考虑到1%的资产比例下降导致1%资产收入下降无法支撑,但UBI筹款本来就不需要仅限于1%的富豪阶层,而还可以包括1%-10%的中产阶级上层,但不包括10%-50%的绝大多数中产阶级。对这部分人略微增加目前税收不到50%的税,就可弥补上述不足。

直接印钱不是MMT,MMT的意思是,一旦发生通货膨胀危机,就要以上述税收措施的一部分、全部或者更多的税收措施回收流动性,至通货膨胀停止为止。

评论

对,通货膨胀下大资产所有者较为能避开其损害

评论

这十几年来都是印钱通货膨胀还不涨,达不到央行目标,因此的确有印钱空间。

评论

债务并不是“需要弥补"的,而是新自由主义社会的新(1980年后)常态,里根就是赤字大王,远超过任何之前总统和平时举债举动,和之前跟随凯恩斯教条基本遵守财政均衡原则不同。除非你把富人的资产没收抵债,或者把国债实际利率压低自然消失(安倍经济学唯一值得称道之处,降汇率和加消费税和亲企业”改革“则单纯图利大企业)。但这就不是新自由主义,或者资本主义了。

比如通货膨胀率5%,利率-5%,那么即使每年经济增长0%,国债也会很快就消失了。

评论

至于国有投资这一点,皮凯蒂已经指出,但这就是国有化道路,按照5%利润率算,2.8万亿美元支出需要56万亿美元资产,相当于美国GDP的260%,或者总财富的52.8%,相比现在美国净财富占比几乎为0,意味着国有化达到苏联65%的程度,或者中国1992年的水平,很多人可恨不得对此食肉寝皮。

评论

难得见明白人。

我想不通UBI特别好的意义在哪里?

资金来源是印钱的话,这样又有什么意义呢?

全民分钱物资通胀上升,这样分到钱意义也不大了?

要增加通胀是为了适当刺激经济,鼓励消费。难到UBI就单纯是为了通胀?

评论

UBI提出的目的就是用来骗人的,是自由市场原教旨主义对法国/北欧的福利经济或凯恩斯主义时代混合经济拒斥产生的替代品。也即用普遍发钱到自由市场和私人企业那里消费代替针对性和较为国有化的福利体制。

但新自由主义社会既不要后者,也不会要同样花税金(或产生赤字),却效果不如后者的前者,只是拿前者来堵人们要求后者的嘴罢了,这就是我说安德鲁杨是骗人的意思。

由于大部分穷人缺乏资源,也就容易处于信息食物链的下层,很容易被自由市场和私有企业误导,他们花钱(或者使用学校券/医疗券)效率是不如国家保障的福利体制,加上后者以盈利为目的,总的来说这种体制只对寻求在福利体制里赚钱的资本家或高层技术人员(比如医生)有利。而部分中产上层不仅可以从买股和就业中获利,还因为原本交税享受不到这类福利,现在却都可以领到,会觉得有赚(这里这类心思讲的很多)。

所谓保障人们没有工作也能生活,可以自由探索自我的作用是其吸引人的地方,但提倡者往往想要削减已有的针对性的福利体系,而且还高估后者的数字和可削减比例,以及低估产生的负担,可以看出并不是建设性的意见,而是为了排斥西方重建福利国家产生的意识形态骗局。

评论

UBI增加消费相比川普赤字给大企业减税,然后大企业回购,让富豪增加消费,那还是靠谱一些。但这个建议本身并不是认真的建议,对拜登污蔑性的赤字夸大(把桑德斯的计划金额算成拜登的)或者对桑德斯激烈的赤字检视(比如高估绿色新政的政府开支比例)很少用到各类UBI荒谬的建议上,就是一例。安德鲁杨的实际建议包含高达10%的联邦消费税之类的高度累退的税收(并且高估能收到的金额,还错误地说这个税收”可以让大企业付税“),这其实会削减UBI到手的意义。

另外UBI的确本来不是给中产阶级(上层)用的,这一层在各类UBI方案里都属于出入差异不大的类型,而这类建议是希望能达成用富豪身上征税(尽管安德鲁杨的计划能不能达成这点颇为可疑)补贴穷人和长期失业者,又能消除原本”官僚福利国家“的目的。但楼主则强调光印钱不收税,也没谈取消原本福利政策,并且对MMT印钱理解有错误。

评论

政府拥有60%???这不就是国有企业吗?

评论

普通人一年收入 5 万,UBI 如果 1 万,等于收入增加 20%

有钱人一年收入 20 万,UBI 如果 1 万,等于收入增加 5%

富豪一年收入 100 万,UBI 如果 1 万,等于收入增加 1%

收入越低,从UBI 中获取的利益越大。货币贬值则由大家共同承担。

换句话说,UBI 能够帮助实现社会财富转移/再分配。

评论

>>1%只需要多交不到50%现有税就能多收5000多亿美元,因而仅仅收富人税是需要增加到现在3倍税收,而不是10倍。而如今1%的富人平均税率不到30%,因而并不是”巨富顶多也就纳税“ ”不可行“

这 1% 主要是指医生律师银行家吧?他们的边际税率算 32%(如果收入超过 16 万美元),三倍就是 96%

即便把边际税率提高到 96%,实际上也没那么多,因为16万美元以下的收入部分税率很低。

至于 JEFF BEZOS 这种亿万富豪,收入和资产都是纸面财富,依靠银行贷款度日,不缴什么税。

评论

三倍指的是现有整体税率增加到3倍,税收包含个人所得税、公司税、资本利得税等等税收,而不是“仅仅个人所得税”的“税率” “在不维持征收力度相应调整的情况下”增加到3倍,因为超过公司税税率的所得税调整不会有多少效果。

评论

个人所得税、公司税、资本利得税都无法从 JEFF BEZOS 身上收税。

他如果没有离婚,资产已经超过2000亿美元。他交了多少税?

评论

如果按照他原本5.1万亿美元的估计,美国总资本收入(排除租房和自住房收入和资产增值收入)差不多就是这个数,也就是说等于把所有房产之外的资本全部国有化,和苏联1980年代末的水平相当。

评论

第一,亚马逊不被收税是出于税法上的漏洞,由于公众压力,亚马逊不得不在今年缴纳了象征性的公司税(税率1.2%)。“目前的税法和税收管理系统没有收税”,不是说明“无法从 JEFF BEZOS 身上收税”,恰恰相反,说明了潜在的税收潜力巨大。

第二,如果按照增值而不是变现征收资本利得税,他的财富可以用资本利得税征税。

第三,如果个人所得税像澳大利亚那样适用于资本利得,并且没有“长期持有减免”这种对富人有利的条款的话,那么个人所得税也可以用于上述目的。

第四,我说的是“等”,税收对财富的影响的模拟器主要是谈及拟议的财富税,但即使对10亿美元以上财富征收6.5%的财富税,富豪榜的财富总额和美国GDP的比例仍然会从0.9%上升到1.5%

》》如果按照增值而不是变现征收资本利得税,他的财富可以用资本利得税征税

他基本上不卖股票(除了一点点慈善和航天公司的开支),所以不用缴资本利得税。

评论

另外,恰恰他还没有怎么交税,说明了税收潜力很大,你原文说的是”不可能通过税收征收“,又断定”必然从中产阶级“(还不是其上层)征收,也就是说你默认就不肯从富人身上收税,又把针对他们的税收改革建议(沃伦/桑德斯/拜登/其他)都转向寻求中产阶级反对(然而中产阶级平均只被拜登多收0.3%,而富豪榜巨富则被多收7.6%),说“让中产阶级承担”。

然后你这里又说好像反对巨富,说他们不被征税,却隐含“所以就不该对他们征税”的意思,看似“印钱救中产阶级于水火”,实则不愿意接受绝大多数(80%以上)中产阶级不加任何税,让巨富和高薪CEO为UBI计划支付主要成本,中产阶级上层支付次要成本的方案。

评论

目前的税收制度鼓励生产而不是鼓励消费,所以,不可能从这些巨富身上收税。

如果改为征收“资产税”,理论上可以从巨富身上收税,但对生产力破坏很大,实际上不可行。

所以,最终,只能从中产阶级征税。

由此,我认为应该取消所得税,代之以“印钞”。这同样可以实现社会财富转移,而且对社会经济益处很大。

巨富的资产看起来多,实际上只占社会财富的极小一部分。绝大部分资产在中产阶级手里。

以美国为例,1% 的人口是 3.3 百万。其中的巨富估计也就 3300(0.001%)。

1% 的有钱人拥有 46%的财富,但 0.01%只占 6%, 而 0.001%只占 3.3%

从拥有 3.3% 社会财富的人身上是不可能征到太多额外税的。

1 percent of the adult population, but own 46 percent of household wealth.

http://www.credit-suisse.com/ab ... id-2016-201612.html

http://wid.world/wp-content/uplo ... ouad2017Lebanon.pdf

评论

资本利得税并非一定要从realized capital gain征收,就像income完全可以计入capital gain

评论

你说错了,目前税收鼓励的不是生产,因为低收入者身上较高的实质税率(生活用品的消费税、个人所得税和payroll tax),即使按照新自由主义新古典经济学也阻碍了生产。而巨富如果在避税地区用实体购入游艇、飞机,或者他的妻子/情人去欧洲免税区购买奢侈品,则不需要缴纳消费税。并且公司税的减免基本上流入了企业回购和分红,或高收入个人用此抵税,并非用于投资。而恰恰根据边际效应递减原理,高收入个人的工作动机不再那么受税率影响,因而这种税率并非增加生产率的税收,而是有意识增加贫富差距,为此有意危害生产,促进奢侈浪费,而阻碍平民日常生活消费的税收。

评论

没有卖出的股票只是账面收益。

例如,亚马逊几年后因为某种原因倒闭,JEFF BEZOS 的 1800亿美元财富立刻化为零。

如果JEFF BEZOS 真的因为账面收益而纳税数百亿,然后公司倒闭。。。。大家会发现这个傻瓜除了缴税数百亿,啥也没有得到。然后,所有的企业家都会拒绝“长远打算”,急于变现。

这对社会经济是毁灭性打击。

所以,税务局不能对账面收益征税。

评论

》》巨富如果在避税地区用实体购入游艇、飞机

这是老皇历了。

税务制度鼓励持有生产性资产(而不是消费类,例如珠宝和现金),所以不对这部分资产征税。

一个人如果买下一个工厂,然后通过大量生产商品让工厂增值。税务局不会对这个人拥有的工厂的增值而征税。

评论

第一个链接是全球数据,只包括1%的数据。第二个是黎巴嫩的数据,但原文是指“收入比例”,而非你说的财富比例,但你讨论的是“资产税”,而美国0.01%的财富比例早在2009年股房市双低时已经超过了10%

http://www.outsidethebeltway.com/the-0-001-percent/

经济学家埃米尔·苏菲(Amir Sufi)根据伊曼纽尔·塞兹(Emmanuel Saez)和加布里埃尔·祖克曼(Gabriel Zucman)的工作得出的惊人图表 显示,当您观察1%的水平时,您会清楚地看到,大多数人根本没有增加自己的财富份额。实际上,财富份额的增加全部是该国最高的0.1%。而顶部百分的十分之九还没有看到在所有太大的变化

评论

亚马逊的州销售税和其他大型网络企业的电子税还在逃呢,这些大众消费品的销售税都在规避。高收入者跨国逃避消费税则完全没有提上日程,免税区作为各国之间竞争侵蚀对方销售税的(高收入者、高价和高消费税商品)税收基础获得自身经济发展仍然在发展,比如海南、济州岛、机场免税店等等

评论

关于top 0.001% 和 0.0001%,我只找到澳洲的数据。总之,很小一部分。

From 1984 to 2012, the top 0.001 percent (the

richest 1/100,000th of the adult population) tripled its share of household wealth from 0.8

percent to 2.8 percent. Over the same period, the top 0.0001 percent (the richest one-millionth

of the adult population) quintupled its share of household wealth from 0.25 percent to 1.4

percent.

http://melbourneinstitute.unime ... es_in_Australia.pdf

评论

我不是税法专家。亚马逊的销售税到底是避税还是逃税,不清楚。

理论上,消费税如果对所有企业上调,最后是消费者买单。JEFF BEZOS 一分钱也不会付。

评论

他可以用股票或者出售股票抵税。并且就算独角兽被骂了那么久,成功赚钱的独角兽还是大多数,与其这么担心这种政府支持的科技寡头(美国也是像中国那样用税收、政府支出建设的基础设施和法律外交手段支持本国垄断大企业的国内和国际竞争与垄断地位的,不像中国那么吃相较为被曝光和难看罢了)要交自己应该交的那部分所得税/资本利得税(甚至还没要他们交payroll tax对应的份额,以弥补社会保障系统的开支,而不是美国那样完全压在个人工资收入上,至少也像法国那样部分在收入来源层面社会化),不如想想因为销售税而受打击的小店或者因为payroll tax而发现自己40年实质工资停滞的working poor们

评论

所以我认为应该用 LAND TAX, GST 和遗产税取代各种所得税。(美国德克萨斯州就有这意思)

这能大大简化税务体系,而且更加公平合理。

不管巨富的钱来自与股票卖出还是银行贷款,只要购买豪宅,就得老老实实缴税。

再加上印钞弥补不足,也就够了。

评论

亚马逊通过免税州仓储规避州所得税,即使法律上不违规那是因为法律系统的立法、执法和”依法判决“并不是有一种客观的”合法性“,而是为统治阶级服务的。比如在中国就是”坚持党(资本家也入党的那个党)的领导与实行法治的统一性“,在美国就是”坚持垄断资本的领导与实行法治的统一性“

评论

并不是只有亚马逊亚避税。所有企业都避税。

如果修改法律,让这种避税不可行,那么所有商品都会涨价,最终仍然是消费者承担。

评论

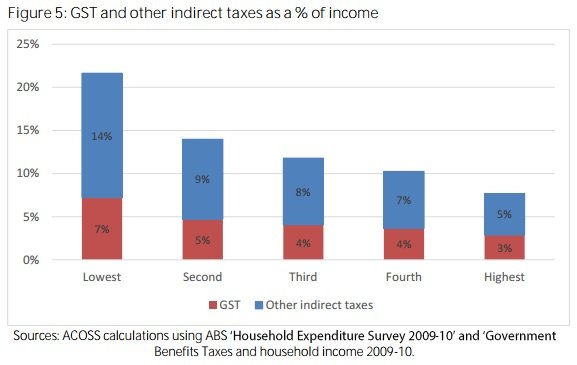

LAND TAX(而不是land value tax)和GST都是严重累退的,遗产税按照现在方法就算收100%没避税都还比现有体制下加企业税效果差。

并且恰恰“简化"掉目前个人所得税系统中针对有困难人群的援助,而虽然吹嘘其”减少避税漏洞“,但这种体系下富人不需要避税漏洞,而平均收税极其减少。并且你所说的收不到税更为严重,因为bezos消费占其巨大的年收入的比例微不足道,而房产总价占其财富也远低于一般人,而有能力规避遗产税。恰恰应该强化企业税征收、修改资本利得税定义,和将资本利得、企业和”慈善机构“(包括宗教机构)纳入个人所得税系统进行核算,而消除销售税,减少个人责任论的社会福利税征收,像日本和法国那样把一半或以上的社会福利责任由非payroll tax支付,这就是鼓励生产,而不是现在这样鼓励贫富差距、浪费和削减生产的税法。

评论

这里你犯了一个极其荒谬的,任何时代的主流经济学都不会认可的错误,是不是可以说“果然经济右派都是不懂经济学”LOL

因为企业税征收的是“收入和成本的差”,因而并不会,或者几乎不会影响销售价格,而不同于根据具体商品销售收入征收的销售税,后者几乎是完全转移给销售者,或者对企业的影响也大部分落在劳工身上的。

评论

bezos免税产生的是“对小企业的不正当竞争优势”,但我从中提出的主要论点是“因此这种小税都规避,自然你说的不可能规避较大的巨富高额消费税更加不可能“,中产阶级都能去免税区旅游避消费税和烟酒税。于是你又头尾颠倒,刚才用来吹嘘消费税不会被富人规避,不会像我说的那样产生极大的累退效应,现在又来说消费税会被完全转嫁给消费者,危及一般消费者。就像你一开始吹嘘富人不存在被收税空间,被指出不符合事实,反驳用黎巴嫩收入数据作为美国财富比例数据,后来又承认他们被征税很少,却又说意味着”自然这些税收不可能对他们收税",而不是“税收潜力很大”。实际上,目前的巨富财富比例之高和富人税收比例之低,都只是初步挖掘的结果,已经比之前的低报低估有所改进,许多这几年的论文都根据富豪榜有极大统计范围和深度局限性的数据推算,上调了0.05左右的财富基尼系数,但仍然有许多改进空间。

评论

我提的是前1%的人征税,并不是那么少一部分,你是不是和人争论只争过这一部分?我谈这一部分是指出你所说的“这样会导致财富减少,税收来源消失”错误。而不是说拟议的税收改革仅限于这部分人。

不过,这部分人的方面你也说法错误,比如你这份报告的数据来自一般的调查(而不是注重对高收入层进行研究,减少不回应率和低估率的调查),但这类调查因为高收入者的高不回应率和低报率,甚至比存在大量高收入者低报财产和收入的税收数据,还要低估财富基尼系数——尤其是你所强调的富人财富占比。比如:

http://www.eestipank.ee/sites/e ... 2019_taiendatud.pdf

The results show that the non-response contributes to the underestimation of wealth inequality in the survey data, as the Gini coefficient is underestimated by 6 percentage points and also the top wealth shares are substantially underestimated.

评论

一个人如果买下一个工厂,然后通过大量生产商品让工厂增值。税务局不会对这个人拥有的工厂的增值而征税。

——这是你的文学创作,如果文学创作,而不顾许多完全违背的证据就意味着的确是这样,那么大跃进应该的确有亩产量惊人的增加才对lol

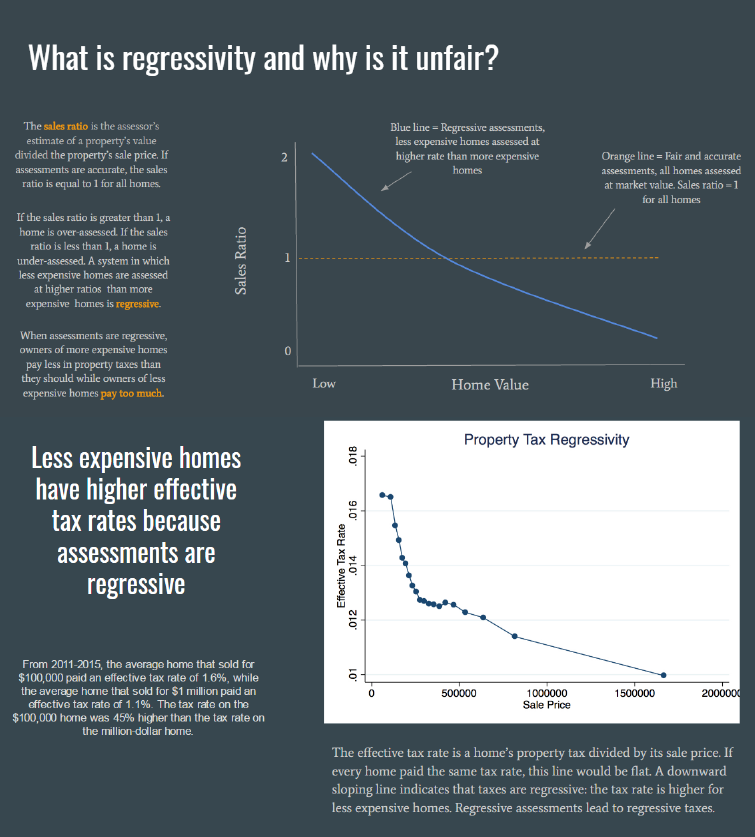

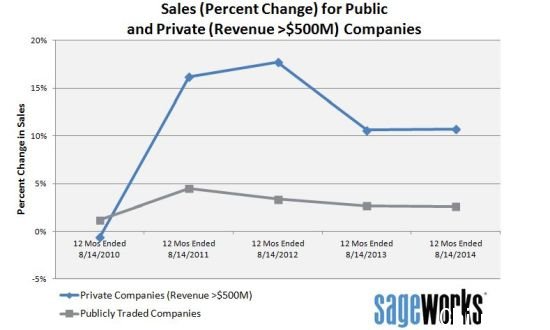

和你说的恰恰相反美国上市公司的销售额的增长是非常无力的,而股价却飞涨,科技大企业的销售额并不高,但利润率很高,市盈率更高。

而这里面指出的2010年到2014年的SP500指数涨了一倍

因而对持股的涨价征税远不是”一个人如果买下一个工厂,然后通过大量生产商品让工厂增值“,恰恰相反,往往是对”一个人如果买下一个工厂,然后通过大量裁员,玩概念和对救命药涨价的手段让工厂在销售不增加,利润略微增加的情况下股票大大增值“征税

评论

我很希望税务局或者统计局能够发布关于 0.01% 和 0.001% 的人的财富情况。否则,只能推测。

相对来说,亿万富翁的资产的推测比较准确。

扣除这一部分,剩下的 1% 基本上都是靠工资和奖金(医生律师银行家基金经理等等)。也就是说,他们已经支付了最高边缘税率,例如 40%。这些人很难大规模逃税。

如果对这些人加倍个人所得税边缘税率。。。。巨富并不受影响,而这些人可能需要支付80%边缘税率。这在非战争期间并不现实。

评论

现在企业就恰恰非常不进行长远打算,比如次贷危机的银行的长远打算就比贷款几十年买房的许多房东可是差多了,捞一笔就跑,不行还有美联储和政府支持,然后救回来了现在又开始放次贷了。

http://finance.sina.com.cn/stoc ... hnzahi2891189.shtml

这就是为什么这次美联储出手针对的是救低级别”投资级“债券和放水灌整个公司债市场

评论

究竟是通过大量生产还是大量裁员让工厂增值。。。。这事实上没法区分。

总体来说,无法生产销售更多产品,是因为消费者的购买力不足。

关于营业额,利润,利率和股价,我的看法已经列在下面这个帖子里。

股市,繁荣永续

http://www..com.au/bbs/ ... ead&tid=1561414

评论

金融业不能算常规企业了。

我同意,金融业普遍缺少长远打算,因为 CEO 的奖金和股东的获利都只需要短期利润增长。

评论

这部分人也有很大一部分的投资收益,因为我认识很多这类人(居住在发达国家的同等级富人或在中国的同等级富人)。而且这部分人并不需要支付40%的边际税率,因为可以用公司洗税率,并且用高报工作所需支出、虚假慈善机构捐赠(捐款给机构再回流给自己)大规模减少自己的税收,这是过去和现在公司税低于最高边际税率时的常见现象(比如里根就像范冰冰一样这样做,尽管他哭诉90%的最高边际税率减少了他的工作动力)

澳大利亚也普遍有这种现象,超过高于公司税的边际税率的人就会把钱转入家庭信托基金避税。

评论

》》LAND TAX(而不是land value tax)和GST都是严重累退的

完全同意。

但累退的程度比个人所得税的累退情况好很多。

》》遗产税按照现在方法就算收100%没避税都还比现有体制下加企业税效果差。

这种说法有什么依据吗?

就我所知,GST 和 LAND TAX 是很难避税的,而遗产税如果不化作实物,也很难避税。

相对而言,个人所得税和企业所得税上的门道就非常多。

评论

》》家庭信托基金避税

家庭信托基金并不能真正避税。它主要用于资产保护。(我自己就有家庭信托基金)

这主要是因为 CGT discount。

评论

购买力不足一部分是因为税收越来越累退,越来越依赖损害工作家庭,破坏生产力的盗贼政权式间接累退/非累进”个人责任“/人头税严重累退(比如房屋税之于中产,许多poll tax的地方税)税收。

评论

貌似芬兰还是瑞士公投否决了UBI

UBI本质上就是均贫卡

在橄榄型社会很难通过的

评论

主要是资金来源问题。

大家都没有意识到,印钱和债务本身并没有问题,因此可以为 UBI 提供资金来源。

当然,生产和消费必须平衡,必须设立关税保护。

”我自己就有家庭信托基金“

这就是你屁股嘛,已经靠美国和澳大利亚政府40多年来的支持发大财基础上还嫌钱赚的太少,却又不敢找比你有钱的人麻烦,就想用房产税剥削中产阶级和用销售税剥削一般人,减少自己应付的企业税、资本利得税和个人所得税嘛(然后以”增加生产“为借口)

”不能真正避税“,只能理解为要么你的所得总额高到用这种方法避税比例都微不足道,要么就觉得这种避税比例还太少:‘

http://www.sbs.com.au/language/mandarin/zh-hans/audio/_55

评论

巨富缴税少,是因为手里大多是生产性资产(例如,股票)。

生产性资产的增值不需要缴税。

评论

“获得大量利润和更多的资产增值的资产“恰恰远不是”生产性资产”,更不等于“对此征税有害”

评论

请不要针对我本人。

我们可以就事论事进行讨论。

=========

我关心的是澳洲的长远利益,希望澳洲经济越来越好,这样,子孙都能安居乐业。

税多一点少一点都无所谓,反正足够用了。

我支持 UBI ,支持用 GST 和 LAND TAX 取代 所得税,并不是因为我缴纳了很多所得税。相反,我的所得税缴得很少很少。

GST, LAND TAX 和遗产税会让我缴纳多得多的税,但这符合澳洲长远利益。

简化税务体系,对社会的长远发展有利。

评论

不是股票(代表工厂等等),是什么?

评论

其他上市企业的逻辑也是类似的,这是普遍认可的“股东责任”的特点。比如安然公司。而股东短期获利的话,还包括这次新冠病毒之前不积累防灾储备,而是回购或者企业分红,然后向政府请求纾困的旅游业企业。即使这次莫里斯政府纾困,也是针对和直接支付给更少困难的企业,而不是极大受困的个人。这也导致了种族矛盾上升,华人感受到不利影响,尤其是无钱支付住在安保措施丰富的住宅的大部分人。

评论

生产的是人而不是“资产”

评论

所以说你的例子恰好说明,所得税体系对富人的征收非常有潜力,应该从这里发掘。

评论

人一直有。

近500年来经济迅猛发展,不是因为人多出来许多,而是因为机器。

评论

就个人利益而言,我对现有所得税体系非常满意,而且完全不在乎进一步“挖掘”。

JEFF BEZOS 就更不必说了。

评论

而且你还是没有回应你所说的“家庭信托基金” “不能真正避税”,那么看你后面说的,意思是“别的避税方法更加有效”了

评论

没有长远打算,企业根本无法成长为巨无霸。

评论

JEFF BEZOS 缴税很少,不是因为他擅长避税,而是因为他不卖股票。

从数学上说,账面收益不能征税。所以,这是一个死结。

要打破这个死结,必须更改税法的设计理念,从“鼓励生产“改为“生产与消费并重“。

评论

不是“数学上”,这是“法律定义”,而法律是可以修改的。当然,法都是为统治阶级服务的法,对统治阶级有利的法权是其维护的主要对象。

评论

你说的恰恰和事实不符,三星和三菱能够成为巨无霸,靠的是政府直接资助其廉价购买或免费获得巨额资产,低息贷款、政府订单、走私、规避外汇管制和美国对东亚的产业转移。而不是“长远规划”。

比如三星做的投资重工业、芯片的”长远规划“,还是这位虽然是右派,却和中东的阿拉伯社会主义的左派一样热衷国有化和计划经济的总统朴正熙的计划和资助下进行的:

也就是说,要论长远规划或其好处,都是政府做的,或者政府做的比较好。那么你支持苏联那样国有化吗?包括拉平工资收入,让个人所得税税率简化和下降情况下仍然税后收入差异减少。然后用其利润支付每人20000美元的UBI和许多其他政府福利项目。

评论

公民选出来的议员,必须考虑公民的利益。

所以,在欧美,法律大致上为公民服务。

评论

韩国和日本有数以万计的企业,为何只有三星和三菱胜出?

和中国不同,韩国和日本政坛都并不稳定,不管是执政官员还是议员,都像走马灯一样不断变换。

当然,韩国和日本也存在大量腐败,但制度上并没什么问题。

评论

全世界近500年来并没有出现经济迅猛发展,小冰期从13世纪持续到19世纪初期,是因为此时全球贫富差距扩大,导致许多穷人死亡,不仅如此,人均生产力还因为服务于权贵都有所下降,因而全球出现再森林化,导致全球变冷。

而19世纪初期这一趋势得到部分逆转,正是因为美国革命没收了亲英派贵族(也就是较为富裕的那部分贵族)的财产并且驱逐他们到加拿大,法国大革命平分了贵族的土地并且把其推广到欧洲,然后产生了1830革命、1848革命、印度反殖民起义、太平天国起义,缓解了对农民的掠夺,才使得人口部分回升,而劳动力上升逼迫人们采用机器提高生产力,才产生了科技发展。但科技发展的大部分仍然贡献给了一无是处的官僚、无能赚取高位其实只会背书的”技术人员“和最主要是给了当时的资本家,而不是给了发明家,更加没有对本国劳动者有利,而却让其他国家的手工业受到机器制造破产。要不是因为1848革命里的工人革命因素和1871年的巴黎公社体现的威胁,”恩格斯停滞“,也即机器生产力增长仅有利于利润,而工人工资停滞在低于本国和外国破产手工业者的水平的低水平上,就会在英国、法国到捷克等”初步工业化地区“一直持续下去。这也就是当时社会主义思想兴起,而对资本主义批判的缘故。现在的资本主义已经是工人运动威胁下尽可能少和图利权贵的改良下的产物,和当时的资本主义不同。

并且在工人运动出现之前的技术改进对生产力的作用即使只从国内和不考虑无此技术下的”要素分配改变“也很小,比如火车这种1848革命之前出现的技术:

美国的铁路热潮主要是给在土地/资金补贴中弄钱的政客、官僚,金融资本(比如政客的私财投入铁路原始股)的持有增值和投机有利,而生产钢铁等原材料的工商业资本都赚不了多少,而为这方面补贴征收的税收则对一般人有害。

评论

因为三菱财阀通过支援明治维新的革命获得了维新政府的内部关系,此后获得了相当于之前支援资金一万倍以上的补贴和订单,并且即使对手也有政府支持,政府仍然鼓励双方合并而建立更大的财阀。

三星则在李承晚的进口替代政策,朴正熙的重工业化政策和美国芯片产业转移政策中都获得了政府支持的有利位置,比如三星收购了由韩美政府投资建立的芯片公司的全部股权,奠定了目前的财富的基础。台积电也有类似的致富过程,全世界前0.1%的财阀和巨富都是这样的,“能力之内的资本等于0”

评论

韩国1945-1979年就两个最高领导人,怎么就“走马灯变换”?当然,资本主义国家无论是否采用形式民主制度“总统走马灯变换”,图利权贵、富人和中产阶级上层总是不变的。只是能力之内的资本是0、几乎不存在或不占主要部分的区别(或者也可以说是大负数、小负数和0的区别)。

评论

(富人投票率较高、垄断主流媒体和出自捐助的)选出来的议员,(在高额游说费用、旋转门机制和大企业广泛的对官员进行贿赂的情况下)必须考虑(极少一部分)公民(”比其他人更平等“)的利益

所以,在欧美,法律大致上为(元老院和骑士等old money和新贵也毕竟即使不是欧美人投资移民就可以得到身份的)公民(以及其他虽然没买欧美公民身份,但在欧美或者欧美和其有许多利益的富人)服务

评论

我个人认为UBI是个好东西,但是LZ把它放在经济学的层面来解读,恐怕是缘木求鱼了。

我不认为传统的经济学理论可以解释UBI。或者说,当传统经济学模型还在生效的时候,恐怕UBI 就尚不可行。

UBI应该是一个科技问题,而不是经济问题。

UBI真正需要实施的时候,是AI技术已经成熟到足以完全取代所有普通低端工作的时候。比如司机,仓库工人,等等。当大批低端人口失业,UBI就会成为必须,因为若非如此,社会就根本无法达到稳定。

到了那个时代,应该需要有一套全新的经济学理论,来支持社会的运作。

评论

现在的大批作为威胁就业者薪水的结构性失业/就业不足不是科技导致的,而是财富/收入分配,交易/雇佣关系,法律的执行、制定和判决以及较为次要的社会文化因素在垄断资本和巨富为中心的前0.001%到前10%的既得利益者共同对其他99.999%-90%系统性剥削和强化剥削性系统的结果。

比如说现在的澳大利亚劳动参与率还在今年2月达到了新高,10月的劳动参与率是65.8%,在2018年中,澳大利亚才第一次有这么高的劳动参与率。只不过不伴随着失业/就业不足减少和工资上升(尤其是中低收入者),而不像新自由主义全面展开(而不是之前那样暗中推行和有资源同时不对白人工人穷凶极恶)前那样最高失业率也只有70年代后期达到6%(并且这也是实行新自由主义打压90%劳动者屈服的序曲)而平时只有2%,并且,主流经济学模型从来没有,而且现在更加不是你说的意义上”生效“,但远不代表现在UBI不可能实施——只不过如果不配合劳动保障(比如15美元或以上的最低工资和相应的国家劳动保证雇佣为代表的一系列措施)或国有化生产资料(就如同楼主所说的用国有化全美国除房产之外的所有资产,用其利润支付美国每人20000美元的UBI)就不会有吹嘘的好效果。

http://www.abs.gov.au/ausstats/ ... e1aca2570ec000c8e5f

评论

假定,AI技术需要100年才能成熟到足以完全取代所有普通低端工作,每年取代 1%,你觉得需要等到什么时候才应该推出 UBI ?

30%?50%?90%?100?

正如一楼所说,我觉得可以先支付每人每年 1000 美元,然后,随着 AI 技术的成熟逐步加码。

评论

现在就可以发每人每年20000美元,就按你说的那样把房车之类的可以算成耐用消费品之外的资本(全部不支付任何对价的情况下国有化。或者非自住住房充公也挺好。

评论

有了一点新的想法。也许,数字货币可以提供可观的资金。

每个国家都可以发行一种允许自由流通的数字货币,币值每年上涨超过一定幅度(例如3%)则加大供应量。额外供应得到的资金就可以为 UBI 提供资金来源。

虽然这种数字货币无法让人暴富,但可以成为财富蓄水池。

评论

http://www.ftchinese.com/story/001093945?adchannelID=&full=y

预分配指向一切市场导向经济体中的不平等根源机制,即相对于只有以劳动收入为生计来源的人,资本资产(译者注:资本资产指的是用于产生更多收益的资产,包括有形资产厂房、设备等,也包括无形资产如股票、债券等)持有者在国民收入中的占比越来越高。

法国经济学家托马斯•皮凯蒂用著名的“r > g”公式概括了这一机制。公式的含义是:资本收益(r)的增速高于收入与产出的增速(g)。用他的话说,就是“过去吞噬了未来”。即没有资本收入的人只能一次次领工资来维持生计,而资本持有者的投资回报会持续提高,财富随着利滚利不断增长,前者永远追不上后者。

加州参议院多数党领袖罗伯特•赫茨伯格、谷歌前首席执行官埃里克•施密特、Snap联合创始人埃文•施皮格尔共同提议,利用州财政盈余——加上硅谷最富裕的公司与个人的公益股权捐助——实施更进一步的举措,设立“共同财富基金”(commonwealth fund),为全州所有年满18岁的公民提供1000美元用于开设“全民基本资本”账户。

====

如果各级政府没有财政盈余咋办?

当然是印钞。直接印钞,然后购买 SP500 股票,再投入“共同财富基金”(commonwealth fund)。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联