如果说2020年是魔幻的一年,那么最近两天就是澳洲股票市场最梦幻的时刻。说到澳洲先买后付,读者们肯定最先想到早前腾讯斥资购入5%股份的Afterpay(ASX:APT)。

APT目前是澳洲先买后付(或简称BNPL)领域的佼佼者,根据公司发布的2020上半财年财报数据显示,其运营收入达到惊人的2.12亿澳元,同比上涨105%。然而就在众人猜测,澳洲新支付领域将进入一家独大的时代之际,“千年老二”Zip Co(ASX:Z1P)却开始发力,以惊艳的姿态闯入了澳洲财经的头版。

源自收购的“良缘”

6月1日早间,Zip向澳洲证券交易所ASX递交了暂停交易的申请,而在目前增发市场火热的时期,这种操作十分常见。受疫情影响和消费者信心受挫的大环境下,“零息分期付款”的消费模式显然相当符合当前的经济大环境,同时并不局限于实体商铺的使用渠道,让先买后付行业的发展前景显得一片光明,因此机构投资者们都迫切的等待公司发布融资条款。

然而,在条款迟迟没有公布之际,本地媒体AFR却爆出Zip方面有意收购另一家先买后付企业QuadPay,该公司位于美国,并旨在把这种全新的消费模式推广到美国市场当中。而Zip的收购无疑是把竞争的枪口再次对准了自己的“老冤家”Afterpay,后者最大的看点之一就是其在美国市场的稳步渗透。

Zip Co对QuadPay的收购并非心血来潮,两家公司早在2019年就早有联系。Zip方面为了进一步渗透全球市场,在去年成功收购了总部位于新西兰的“分期付款”企业Partpay 24.7%的股份,该企业的业务主要集中在英国、巴西、南非以及新西兰,同时本次事件的主角之一QuadPay也是其股东之一,Partpay通过后者在美国地区获得了业务发展的机会。因此,Zip对于通过QuadPay进入美国市场可以说是“垂涎已久”。

BNPL同样受到美国业界的认同

美国是全球最大的零售市场,规模在5万亿美元以上,是澳洲市场规模的15倍以上。而QuadPay仅用了3年的时间,就已发展成为美国领先的先买后付企业,拥有150万用户和3.5万合作商家——其中不乏Fashion Nova和Deckers(UGG母公司)这样具备品牌影响力的平台型商家。其业绩增势迅猛,根据其2020年第一季度数据,年化收入可达到7,000万澳元,年化交易额9亿澳元,且可实现2%+的净交易利润率,处行业领先水平。通过本次收购,Zip将正式进入美国市场,而Quadpay的两位联合创始人也将加入Zip管理团队,主导美国市场的发展。

Zip的商业模式以及其发展版图受到了来自美国顶级私募股权公司的肯定。在公布收购细节的同时,Zip也与SIG的关联公司CVI Investments,Inc.达成融资协议,以助力其全球发展战略。SIG是全球最大的私人金融服务公司之一,其过往投资案例包括Bytedance(字节跳动,抖音母公司)、Credit Karma和Fundera。

本次融资以可转债与认股权证两部分组成,总额不超过2亿澳元,其中:

可转债总值1亿澳元,5年期,每半年支付75万澳元利息。当达到转股条件时,可转债可以当时市价的93%进行转股,同时存在转股价格的上下限。初始上限转换价格为每股5.5328澳元,较2020年5月29日的Zip股票的一日交易量加权平均价格(VWAP)溢价50%;下限价格为1.8443,即5月29日VWAP的折价50%。

另1亿澳元的潜在投资来自于Zip向SIG授予19,365,208股认股权证。权证初始行使价为5.1639澳元,相较5月29日溢价40%。

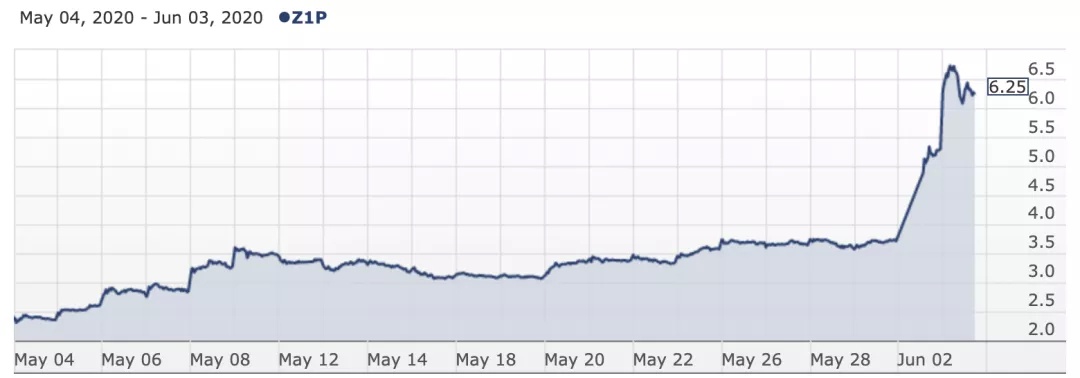

在爆出融资的消息后,公司股票于6月2日周二下午复盘,股价由上周收盘价的3.75澳元/每股,直接暴涨至5.2澳元/每股。到了周三开盘后股票价格更是一度上涨至6.68澳元/每股,公司市值由原本的14.64亿澳元飙升至26亿澳元,几乎翻了一倍。Zip可以说是澳洲疫情爆发以来,单日涨幅最高的企业之一了。

ZIP最近一个月股价走势图

“先买后付”的迷人之处在哪里?

作为澳洲的Fintech(金融科技)行业,“先买后付”最吸引客户的地方在于0利息即可以提前消费,并且相对一般消费品价格而言享有较高的免息消费额度。当一笔销售产生后,公司会向商家收取一笔小额的费用并且额外收取商品价格一定百分比的佣金。

以Afterpay为例,商家会在48小时收到商品的款项。在未来一个固定的周期内,“先买后付”企业会通过次固定次数付款回收商品的款项。如果买家没有按时付款,企业将会在固定缴费周期结束后向顾客追讨债务,同时还会索要滞纳金。

因此对于商家来说,“先买后付”企业除了需要缴付小额服务费用外,与其他收费通道并无不同。对于顾客来说,零息还款的方式不仅能够有效降低自身的现金流压力,同时与信用卡相比使用成本更低。尽管逾期支付同样需要承担相应的滞纳金,而4至8周的支付周期,相比信用卡的每月结算,并且需要承担一定的利息来说,压力相对更小。

无论是Zip还是Afterpay,公司滞纳金收入占公司总收入极少一部分,本质上公司的服务仍然是零息借款,因此根据澳洲国家信贷法,“先买后付”企业将不受澳大利亚证监局(ASIC)的监管。

而这种“灰色”地带,也让这类型企业在最近2年疯狂发展,同时受到了来自传统银行业的关注,例如澳洲四大银行之一的Westpac(ASX:WBC)就持有Zip Co的近790万的期权以及公司15%,而在今年早些时候另一大行Commonwealth(ASX:CBA)则向欧洲的“先买后付”企业Klarna注资近2亿美元。

国际市场是行业增长关键

随着消费者对理财/消费管理的意识越来越强,“先买后付”是澳洲年轻人当中非常流行的一种支付方式,并已扩展到更大的消费群体中去。到目前为止,2个BNPL用户中就有1个取消了信用卡;而2019年,储蓄卡的支付比例也首次超过了信用卡。

图/EmoteDigital

根据消费年龄层分析,目前25-34岁的澳洲人中,只有17.4%的人使用过BNPL服务;如果在澳洲整体人群中看,仅有9.4%的人用过BNPL服务。然而根据Afterpay最近的中期财报数据显示,目前澳洲市场的活跃用户数量增长正逐步放缓。然而美国和英国的活跃用户数却以较快的速度增长。除了美国与英国外,欧洲、新西兰、南非,均有BNPL崛起之势。而Zip也以进军不同地域、兼并收购的方式抓住以上地区的增长势头。

Afterpay活跃用户地区分布(单位:百万人)

现在投资Zip,晚了吗?

同为先买后付行业巨头,Zip与Afterpay的业务结构存在差异。根据Zip与Afterpay的运营指标,我们对两公司进行了如下对比:

业务模式

Z1P是一家持牌并受监管的信贷提供商,因此其既可以为小额商品的先买后付(BNPL)服务,也可以为相对而言单价更高的电子产品、家具等提供传统的分期付款业务。相比Afterpay,其周转率相对较低,账期更长,且因借贷额度较大违约风险相对而言更加集中,坏账确认也相对存在60天左右的延迟。因此,二级市场对Zip的定价应当呈现出一定折扣。

然而,除FY18以外,Zip的坏账率一直以来控制在2%以下,体现其支付方式背后的信用评级系统的有效性。除疫情带来的系统性风险仍待评估外,无需对Zip的坏账控制能力过度担忧。

| _ | 服务 | 主要收入 来源:商家 | 次要收入来源:用户 | 资金成本 | 坏账管理 |

Zip | ZipPay:1000澳元额度(BNPL) ZipMoney: 1000-8000澳元额度(分期付款) | 每笔0.15澳元的服务费 + 2-4% 提成 | 每笔0.15澳元的服务费 + 2-4% 提成 | 4.3%(截至2019年12月31日) | 坏账率1.91%。 坏账定义为拖账180天以上的账户 |

Afterpay | 额度为1500以内的BNPL | 每笔0.30澳元的服务费 + 4.17%提成 | 逾期支付需缴纳10澳元罚金,如7日后仍未交付,需要缴纳7澳元的罚金。违约罚金不超过购买商品价值的25%。 | 约为2%+ | 坏账率1.1%。 如用户61天以上未支付,会根据支付能力判断是否记为坏账。 |

从损益表数据来看,Zip对财务的控制审慎程度则远好于Afterpay,并在快速发展的过程当中体现出了一定的盈利能力——自2019上半年以来,公司已实现现金EBITDA盈亏平衡的状态。这进一步印证了Zip先买后付商业模式的可行性,以及公司在高速发展和风险控制之间所达到的平衡。

| _ | Zip估值参考(完成收购前) | Zip估值参考(完成收购后) | Afterpay 估值参考 |

交易总量 | 9.65亿澳元 (同比增长 95%) | 14.8亿澳元 (分析师预估) | 48亿澳元 (同比增长 109%) |

2020上半年营收 | 6960万澳元 (同比增长 103%) | 1.2亿澳元 (分析师预估) | 2.12亿澳元 (同比增长105%) |

用户数量 | 180万 (同比增长 80%) | 350万 | 730万 (同比增长 134%) |

商家数量 | 2.09万 (同比增长 66%) | 2.62万 | 4.32万 (同比增长 86%) |

市值 | 20亿澳元 | 24亿澳元 | 132亿澳元 |

综上所述,相比Afterpay,我们认为Zip仍有不错的增长空间。

除Zip、AfterPay以外,澳股还有哪些先买后付公司值得关注?

最近5天先买后付企业股价变动

除了Zip与Afterpay外,ASX还有其他略为小众的BNPL公司,他们分别是Sezzle (ASX:SZL)、Openpay(ASX:OPY)、以及Splitit Payments(ASX:SPT)。Sezzle的业务主要集中线上,其总部位于美国,运营模式与Zip和Afterpay相似。Openpay则是澳洲BNPL的新贵,使用Openpay消费的价格区间在50到20,000澳元,还款期限从2个月至24个月不等,商品价值越大还款期限往往越长。Splitit则更像是传统的信用卡分期付款服务,与BNPL的性质有所不同。

回顾过去5天股价走势可以看到,OPY的走势与Zip几乎一致,上涨幅度甚至高于Zip,主要原因是公司在6月1日当天宣布获得了2500万欧元的债务资金,其中1000万欧元将用于欧洲业务的快速扩张,另外公司的业务模式和其余两家企业相比,与Zip和Afterpay更为接近。

而Zip的利好消息对于OPY无疑是“双喜临门”,既从侧面证明了BNPL在全球市场的发展潜力,同时证明各大投资机构对于该行业的认可。截止6月3日收盘,OPY股价达到了3.02澳元/每股,与上午五收盘价1.29澳元/每股相比,上涨超过100%。

Sezzle和Splitit的业务则与Zip差异更大,因此受到Zip利好的带动相对更小。而Afterpay方面由于此前腾讯的注资,本轮股价已经处于一个较高的水平,同时作为直接竞争对手,从运营层面来说Zip的发展反而不利,因此公司股价仅仅略微上扬。从总体来看,最近两天确实是BNPL行业股价的甜蜜期。

写在最后

作为新兴金融科技行业,无论是Afterpay、Zip还是Openpay,三家公司目前仍然处于亏损的状态,因此无法通过传统的市盈率来衡量公司股票的价值,我们唯一能看见的是目前这个新兴市场正处于野蛮生长的阶段,公司的营运收益均以三位数的百分比进行增长。

此外,由于法规不完善的原因,各个国家已经开始把更多目光集中在这种“前卫”的消费模式上,因此该行业在未来很有可能会迎来新一轮的政策性风险。

从短期来看,该类型股票再次出现爆炸性增长的可能性相对更小,全球疫情导致零售业萧条以及消费者信心严重受挫同样会使得公司收益增长放缓,投资者在做出决策时需要更加谨慎。

从长远来看,这种新型的支付方式更像是大势所趋,该行业在全球仍然有较大的发展空间和市场,所以长线投资者可以继续期待这些企业的后续发展。

澳洲中文论坛热点

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联