全球发达国家持续加息令房地产投资者担忧。

上周,黑石集团拖欠价值 5.62 亿美元的商业房地产抵押贷款支持证券。黑天鹅。

澳大利亚房地产市场也未能幸免。

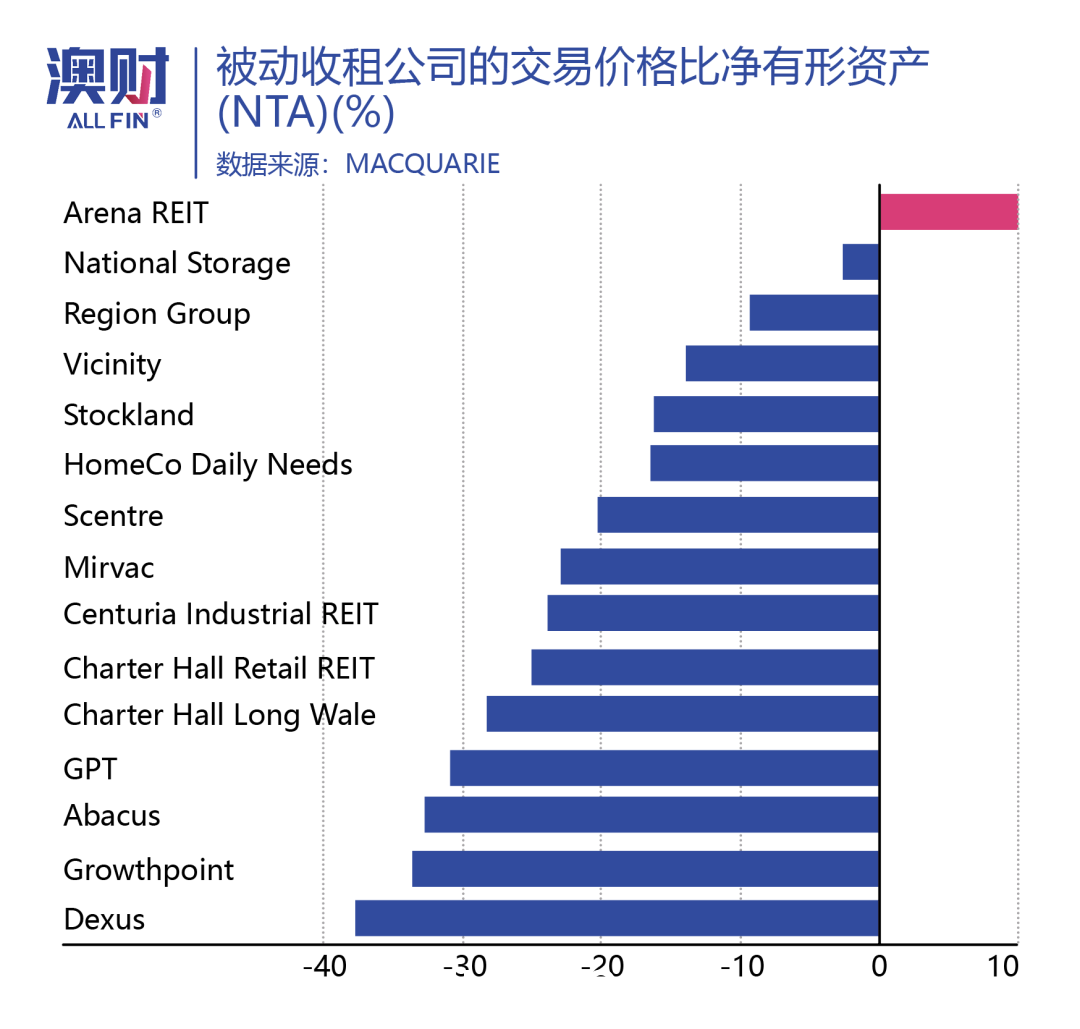

过去一年,澳洲上市的房地产投资信托基金(AREITs)暴跌,最大回撤幅度超过30%,导致AREIT目前的交易价相对于净有形资产的价格大幅折让,Dexus、Vicinity、Charter Hall、Scentre Group 等公司的有形资产 (NTA) 平均折价 25%。

此外,目前AREITs的平均市盈率为14.9倍也低于大多数国家(美国15.7倍,英国18.4倍,日本23.4倍)。由于房地产行业对利率变化高度敏感,因此 AREITs 暴跌也就不足为奇了。

然而,机会总是会来的!

在过去的三十年里,AREITs 只出现过三次如此低的价格。目前的估值折让接近全球金融危机时的水平,是继1990年经济衰退、2008年全球金融危机和2020年疫情之后的罕见事件(见下图)。

由于目前 AREITs 明显的定价不匹配,随着加息接近尾声,反弹空间较大。这给投资者带来了“三十年难得”的投资机会。

澳洲金融投资研究团队发现,低负债杠杆率、高分红率、较高的出租率和较长的加权平均租赁期是衡量REITs的关键因素业绩的重要指标,基金经理的业务管理和谈判技巧对REITs的业绩也至关重要。

1

前景如何不同类型的REITs ?

不同于全球大部分股票市场的房地产公司直接上市。在澳大利亚,它们作为澳大利亚房地产投资信托 (AREIT) 在 ASX 上市。

与直接购买商业地产相比,AREITs的投资门槛低很多——投资者无需花费数百万或数千万即可成为政府的“地主”和建筑物和大型连锁超市的“宪章”。

AREITs的投资范围也非常广泛,几乎涵盖了所有形式的房地产项目。目前挂牌的AREITs主要是写字楼地产、零售地产和工业地产。

虽然整个AREITs市场出现了强烈的反弹信号,但不同地产类型的REITs前景也截然不同:

写字楼地产

零售地产

工业地产

- 悉尼部份城铁将封闭一年,华人区受影响!只能乘巴士(组图)

- 据《逐日电讯报》报导,从明年年中开始,因为从Bankstown和Sydenham的城铁将因Metro South West革新名目而

- 联邦政客们具有多少房产?

- 据本月早些时分报导,绿党副首领、参议员Mehreen Faruqi已获准在Port Macquarie联系其房产并建造三栋投资联

写字楼地产方面,由于居家办公、混合办公的趋势,很多企业缩减办公空间以降低运营成本,使得办公整体需求真实房地产薄弱。

但写字楼地产两极分化严重。

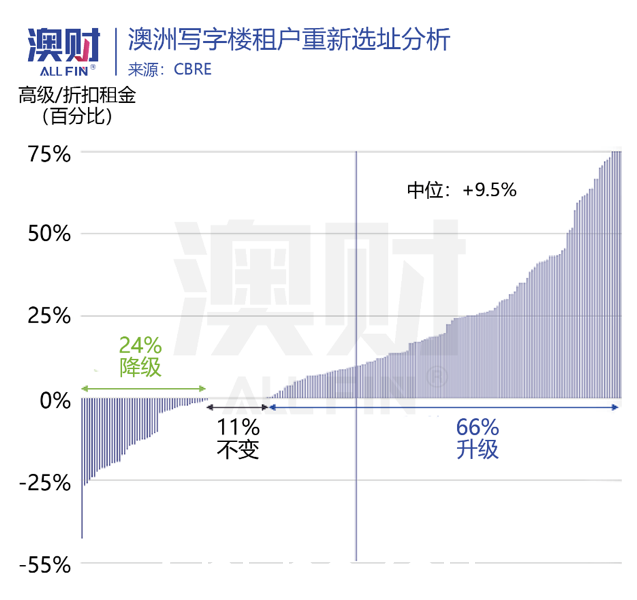

世邦魏理仕表示,疫情过后,公司希望改善工作环境以吸引员工回到办公室,因此对优质写字楼的需求尤为强烈,其中66%的企业租户选择将办公室搬迁至更高级的写字楼(见下图)。

因此,甲级写字楼和翻新写字楼更受欢迎,而老写字楼的空置率更高。

下图是写字楼租户从2021年第一季度搬迁到22年第四季度发生的变化。

2022年上半年零售地产空置率由上半年的15.9%小幅回落至13.9%,商业对零售业信心高涨。其中,83%的澳大利亚零售商计划在2023年增加实体店面。但整体消费者信心水平和国民储蓄率均处于历史低位。

城市郊区的大型社区购物中心

此外,还有 3700 亿美元的固定利率2023年到期的贷款,家庭可支配收入将进一步受到影响,因此,德勤预计2023-24财年的实际销售增速将低于0.6%,今年零售地产仍存在较高的不确定性。

工业地产房地产繁荣源于网购的快速增长疫情一直持续到现在。

根据仲量联行最新报告,澳洲工业地产空置率将在四季度降至0.6% 2022年创下全球历史最低水平,超低空置率导致租金上涨25.3%。

疫情过后,线上消费的增长推高了对物流仓储空间的需求。据估计,澳大利亚至少需要额外增加 180 万平方米的新库存空间。工业地产紧张的供需关系将长期存在,预计空置率将维持在极低水平。等级。

因此,在AREITs板块回暖之际,工业地产也将呈现较快增长。

下图显示了各省会城市工业地产表观租金(租赁价格)的变化情况。

除了工业地产的良好前景,具有刚性需求性质、抗周期能力强的另类房地产也是合适的投资标的。

其中,ARENA REITs (ASX: ARF) 是典型代表。该类REITs重点投资早教中心和医疗地产,投资标的为社会基础设施类。

ARENA REITs (ASX: ARF) 2023 年半年财务报告年报数据显示,其租金收入同比增长13%,净营业利润增长9%。

由于ARF的债务杠杆率低至21.5%,即使债务成本同比上涨92%,也能实现利润增长。

此外,ARF拥有19.5年的超长加权平均租期(WALE),到2030年只有3%的租约到期,而入住率达99.6%。

最值得注意的是,当前的高通胀环境正在侵蚀REITs的实际租金收入增长。在这种情况下,ARF有超过90%的租金收入与CPI挂钩,预计2023财年的租金增长率将达到6.45%。这也是ARF实现租金持续增长的良好保障未来,也体现了其具有良好的经营管理能力,能够与租户保持长期的合作关系。

2

REITs管理人的选择对收益至关重要

虽然是低价入场AREITs的好机会,但AREITs板块的反弹并不代表所有房地产基金可以一致看好。

从表面上看,REITs的管理模式似乎很简单,只要购买资产,出租物业,收回租金即可。 REITs的业绩与公司自身的经营管理和谈判能力密切相关,而管理者在租户面前的话语权直接影响REITs的业绩。

尤其是在经济逆风的环境下,即使是同一个房地产板块,不同基金经理管理的REITs的表现也大相径庭。

反面教材绝对是Dexus。作为一家老牌多元化的房地产信托公司,Dexus在本财报季的表现可以说是让人惊喜!

该公司的许多托管房地产投资信托基金表现不佳。

以Dexus Convenience Retail REIT (ASX: DXC)为例,该REIT主要经营超市和加油站。自财报发布以来,股价一路下跌。

2023财年半年报显示,公司融资成本增加同比下降59.9%,此外计提了1490万澳元的资产减值,导致税后净利润减少93%。

此外,公司出售了2540万澳元的澳元房产,主要脱售地区集中在昆士兰州,目前整个投资组合都在缩水,公司也没有给出新的业绩指引。

如果不考虑增加新的投资,REIT未来的表现只会更差。

其实,DXC的糟糕表现并非无迹可寻。

一方面,在当前高通胀环境下,可与CPI挂钩的租金收入在DXC的投资组合中仅占24%,另外76%的租金收入固定增长率仅为3.1%(见下图),可以明显看出DXC的租金增长已经远远落后通货膨胀水平。

另一方面,浓度DXC 租户的占比很高,仅雪佛龙一家就占了整个组合的 37%,前十名租户占了整个组合的 89%。

因为由于对几家大商户的高度依赖,DXC不敢大幅加租,怕在与租户谈判时失去重要客户。因此,DXC与CPI挂钩,租金收入比这么低也就不足为奇了。

相比之下,综合性房地产信托公司Charter Hall还拥有多个REITs,在本财报的季度表现要好很多。

其中,与DXC er Hall Retail同类型的零售地产图表REIT (ASX: CQR) 表现与AREITs指数基本一致,只是在今年年初,由于零售房地产前景不明朗,出现了小幅下滑(见下图)。

2023财年半年报显示, CQR整体收入同比增长6.9%,主要得益于加权平均租赁期(WALE)较长的物业,其收入增长达到22.5%,而商场零售收入增长仅为3.8%。

此外,加息导致融资成本上升31.2%。

不过,CQR表示,到2023年年中,整个投资组合中79%的债务将被对冲,下半年对冲债务的水平到 2023 年将大幅减少至 47% %。

澳大利亚金融投资研究团队发现,同样在零售地产领域,CQR能够取得比DXC更好的业绩,主要得益于其三大管理策略:

p>"策略1" CQR对32%的租户采用三重净租赁模式(NNN Lease),即租户同意支付租金和水电费,以及财产维护和房地产税。

租赁协议为CQR提供了更稳定的收入来源,避免了繁琐的行政手续,使公司能够专注于主营业务。

CQR 从 2019 年开始采用三重净租赁,为投资组合带来 21.6% 的无杠杆 IRR。

『策略二』CQR一直致力于与租户建立长期关系,不断扩大长期WALE在投资组合中的比重。

根据最新财报数据显示,旗下长期WALE零售物业加权平均租期可达16.6年,全部采用三重网租赁模式,收入可与CPI挂钩,使该组合预计租金增长率为6.2%。

此外,长期WALE资产也为投资组合带来更高的资本增值,估值增长率为7.3%,相较于零售的投资组合估值中等水平购物中心的物业几乎没有增长。

“策略三”CQR的投资组合实现了高度多元化,公司前10大租户占投资组合的56%,最大的租户Woolworths和Coles分别占15.6%和12.7%。

此外,房产遍布澳洲各地,其中新南威尔士州占比高达43%。

3

表现良好的 REITs 有什么共同点?

除了业务管理能力, REITs的业绩除了至关重要,REITs投资还需要注意几大要素: 低债务杠杆。��、高股息率、更高的入住率和更长的加权平均租期等。

由于高利率环境,AREITs 报告平均增长他们在本财报季的债务成本超过 50%。

在此背景下,低债务杠杆水平和充分的债务对冲对于REIT保持收入增长尤为重要,其中Vicinity Center (ASX: VCX)是最典型的代表。公司主要经营Chadstone、DFO、Emporium、The Glen等标志性商业中心。

财报数据显示,2023财年上半年,Vicinity的财产收入同比增长20.5%,运营资金(FFO )同比增长24.1%。

值得注意的是,VCX的高FFO增长主要是由于其债务融资成本仅增加了7.9%,这在所有AREITs中是独一无二的。

目前VCX 81%的债务已被对冲,约束对冲利率为2.4%,远低于国内浮动利率水平当前市场。

不仅如此,VCX的对冲债务平均期限为4.2年,这意味着VCX在整个加息周期内几乎不会受到影响,因为其后续收入增长提供稳定性。

尽管 VCX 预计由于高利率和生活成本压力,未来 12 至 18 个月的零售额将放缓。

不过,得益于良好的租金收入和充足的债务对冲,VCX 仍上调了 2023 年的盈利指引,将每股收益从 13 澳分上调至 14-14.6 澳币分,中期股息上升 22.3%。

澳洲金融投资研究视角

受快速加息影响,2022年AREITs总体呈下降趋势,这是一个价值投资者的绝佳机会 提供更具吸引力的进入机会。

然而,不仅房地产细分行业前景不同,同一领域REITs的表现也大相径庭。

尤其在当前经济逆风时期,基金经理的业务管理和谈判技巧对REITs的表现至关重要。

本文分析的3家房地产上市公司中,Dexus由于高度依赖几家大商户,无法将租金增长与通胀有效挂钩,利润率急剧下降。

同时,Dexus整个投资组合都在缩水,公司也没有给出明确的管理策略和业绩指引,这表明公司的前景不容乐观。

另一方面,Charter Hall通过有效的管理策略,增加三重净租赁在其投资组合中的比例以简化管理程序,取得了高通货膨胀和加息也能保证稳定的收入和利润。

此外,Charter Hall的投资组合高度多元化,因此在与租户谈判时也更有发言权。

此外,低负债杠杆率、高分红率、较高的出租率和较长的加权平均租赁期也是衡量REITs业绩的指标,投资者需要综合考虑这些因素,才能在AREITs市场反弹时获得理想的回报。

澳洲中文论坛热点