发展债市一直是中国决策者的关注重点。

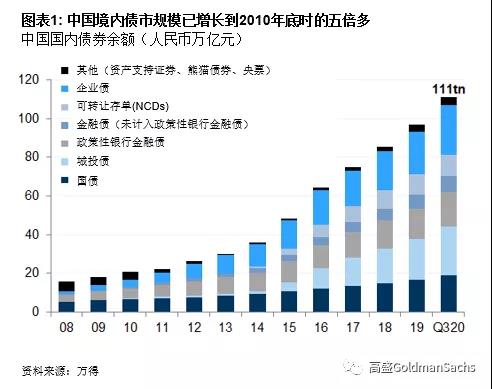

过去几年影子银行监管收紧,决策者也采取了多项措施以降低对银行贷款的高度依赖。因此证券市场已经成为中国更重要的融资来源,而且国内债市持续快速增长。截至2020年9月底,国内未偿还债券总额达到111万亿人民币(16.3万亿美元),是10年前规模的五倍多,高盛研究部预计未来五年将进一步升至人民币167万亿元。中国国内债市已超越日本成为全球第二大债市,仅次于美国。

随着债市迅速增长,一系列开放债市的举措出炉。中国国债和政策性银行债券被纳入全球主要债券指数,反映出已实施的改革措施,而近期放宽合格境外机构投资者(QFII)政策则表明改革仍在继续。

下面我们将回答关于中国国内债市的10个最常见问题。

01 中国国内债市的规模有多大?

中国国内债市近年来迅速增长。据高盛研究部测算,截至2020年9月底全部未偿债券名义余额总计人民币111万亿元(16.3万亿美元,图表1)。

截至2020年3月底,中国国内债券余额占GDP比重达到90%,四年前是77%。

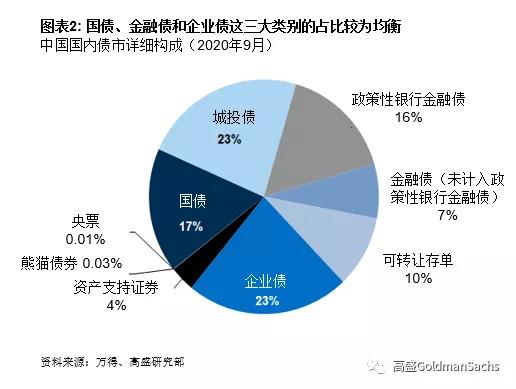

总体来看,中国债市可以划分为三大类别:(1)国债和城投债,(2)金融债以及 (3)企业债。自2018年以来,这三大类别的增速较为一致。

02 中国国内债券的持有人有哪些?

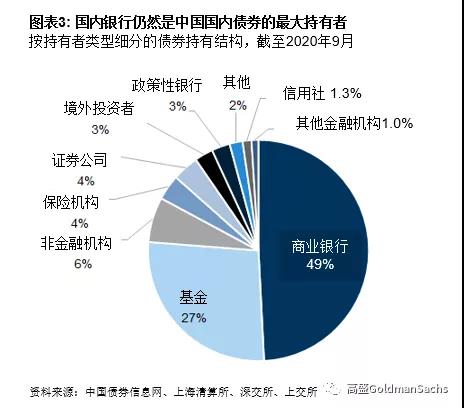

银行仍是最大的持有者,其次是基金机构。据高盛研究部测算,截至2020年9月底,商业银行持有国内债券余额的49%。银行业的持有比例过去几年来显著下降,而持有比例升幅最大的是基金机构。外资持有比例正在上升,但市场份额只有2.7%。

03 如何看待债市的增长?

金融结构将随着中国经济的再平衡而变化。

一个国家经济结构的改变对其金融结构也会带来相应的影响。举例来说,当农业和工业在经济中占较大比例时,银行贷款可能更为普遍,因为土地和设备可以作为贷款的抵押品。相反,在服务驱动型经济中,银行贷款可能不会这么普遍,而债券和股票在整体金融市场中的占比上升。

04 债券交易方式有哪些?

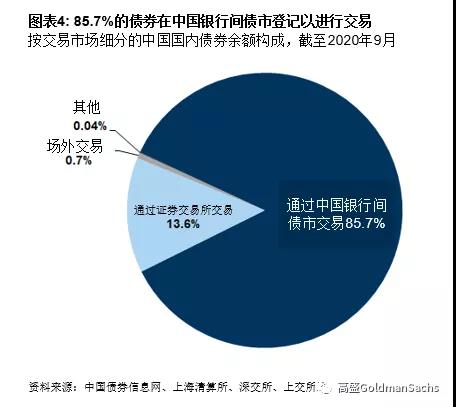

中国国内债券有三种交易渠道:中国银行间债市(CIBM)、证券交易所以及场外交易(OTC)。

05 高盛研究部曾在2015年预测未来10年外资流入规模将达到1万亿美元,从目前的情况来看,这个预测有望成为现实吗?

高盛研究部认为早前预测会实现,原因如下:

外资持有中国国债比例已达到8.9%,但对政策性银行金融债和企业债等其他类型债券的持有比例仍然相对较低。

债市有望进一步放开,因为近期QFII/人民币合格境外机构投资者(RQFII)政策放宽。中国债券被纳入全球债券指数将是推动未来几年外资流入的又一重要因素。

以人民币形式持有的全球外汇储备依然很低,考虑到中国决策层希望推动人民币进一步国际化,未来增长空间可观。

06 境外投资者可以通过哪些渠道进入中国债市?

中国银行间债市直接投资 (Direct CIBM)。自2016年2月份以来,允许境外投资者(包括银行、保险公司、资产管理公司和养老基金、外国央行、主权财富基金)在中国人民银行登记以在银行间债市进行交易。

债券通。债券通于2017年5月份启动,向境外投资者提供中国银行间债市准入,其重要优势是在该机制下无需提交境内结算代理协议。

QFII和RQFII。在这两个项目下,投资者均可以买卖交易所交易产品,例如股票或交易所交易债券,也可以在人民银行进行登记后在银行间债市进行投资。QFII和RQFII项目的额度限制已于2020年5月份取消,9月份宣布了进一步放松措施,包括:i)降低QFII准入门槛并简化申请手续,以及ii)扩大投资范围以涵盖更多种类的证券、衍生产品和融资融券产品。

07 主要全球债券指数有哪些,中国债券的纳入情况如何?

全球三大指数均已纳入中国债券。

彭博巴克莱全球综合指数:2020年11月份完成中国债券的纳入。截至2020年10月,中国债券权重为5.95%。高盛研究部预计,在全面纳入后,中国债券权重将达到6.25%左右。中国分项指数包含318只债券,包括政府债和政策性银行金融债。

摩根大通全球新兴市场政府债券指数(JPM GBI-EM):于2020年12月份完成中国债券的纳入。GBI-EM指数仅包含政府债,不包含准政府债和企业债。该指数采用一项基于主观判断的流动性标准,目前指数包含13只债券,但随着新基准的引入,成分债券的数量预计会增加。

富时罗素全球政府债券指数(WGBI):将从2021年10月份开始纳入中国债券,并于2022年9月份完成。具体落实取决于富时在今年3月评估已宣布的改革措施是否已对市场可投资性做出预期的实际改善。这些市场增强措施包括:改善二级市场流动性、改善外汇市场结构,以及完善全球结算和托管流程。富时未公布中国的预期权重,但高盛研究部预计将在5.7%左右。WGBI将只纳入规模为350亿人民币的政府债,政策性银行金融债或企业债暂时不包括在内。点击阅读高盛分析:从中国国债纳入富时罗素指数看中国债券市场

08 有哪些对冲工具可供境外投资者使用?

很多,包括债券远期、债券回购、远期利率协议、在岸利率互换、无本金交割利率互换(离岸)、在岸国债期货、离岸国债期货、在岸外汇衍生品、离岸外汇衍生品。不过,具体可用工具取决于投资渠道。

09 中国国内债券的流动性如何?

2020年1-9月份交易规模达到人民币197万亿元。2020年1-9月份国债日均交易规模为290亿美元;相比之下,日本国债日均交易规模为260亿美元。

10 中国的债券违约事件如何处理?

过去三年来债券违约大幅上升。在高盛研究部看来,中国决策者非常重视整顿债券市场,中国企业债违约增幅就反映出了这一点。

要解决国内债市违约还需要进一步举措。据高盛研究部估算,2014年以来总共发生121起国内债券违约,其中59起尚未解决,而只有27起达成解决方案,其余有些已进入破产重组程序(16起)、有些在违约后全额偿付(15起),而有些则信息披露有限(5起)。这些都表明国内债券违约事件的解决进展相对缓慢,而缺乏清晰的违约事件解决流程可能是阻碍外资参与国内企业债市场的原因之一。

文章来源 : 高盛 GoldmanSachs

中国债市融资高盛指数QFII政策经济澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了