在备受瞩目之中,宁德时代最终于4月29日发布了其2022年一季报。

不出此前行业预料,由于上游锂价大涨,公司的原材料成本涨幅接近200%,从而导致营收与净利润出现了“冰火两重天”的局面。

然而,原材料的“周期性”正是上游行业的根本属性。新能源汽车和动力电池在短短几年内迅速爆发,但原材料开发的速度却远远落后,供需短期已经失衡。

手握技术壁垒和品牌护城河的宁德时代,在此时并未选择跟风迅速提价,而是默默承受了下来,由此带来净利润的短期回落。

但短暂的下降不是终点,长期主义也不是一句空话。

如果你了解宁德时代的上下游布局,那么翻完宁德时代的一季报并对比上下游局势,或许你会发现,宁德时代依然是记忆中的那个王者。

01

收入仍高速增长,成本上涨施压利润端

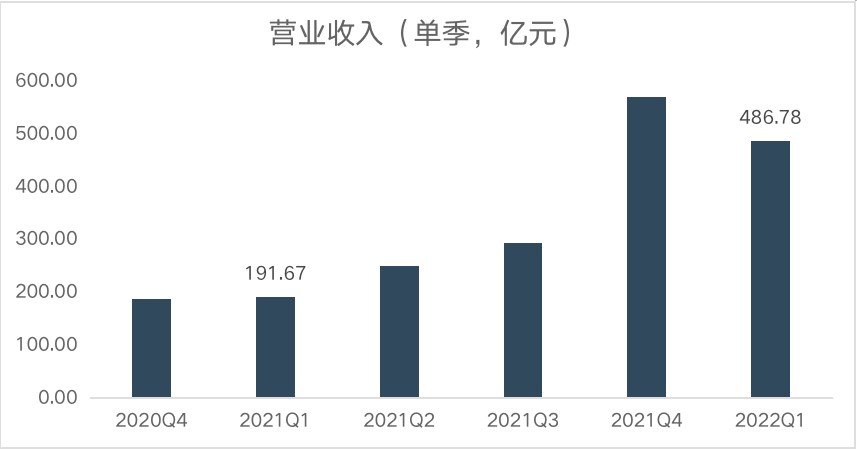

数据显示,2022年一季度宁德时代实现营业收入486.7亿元,同比增长153.97%。

收入大增的背后是依旧高企的行业景气度与依旧高位运行的宁德时代出货量。

SNE Research公布的今年前两个月动力电池出货量数据显示,今年前两个月全球动力电池出货量为53.5GWh,同比增长超100%。

中汽协最新的统计数据显示,2022年Q1,国内新能源汽车销量达到125.7万辆,同比增长了1.4倍。作为刚需配套,动力电池出货量同步大幅提升,一季度共装机46.87GWh,同比增长140%。

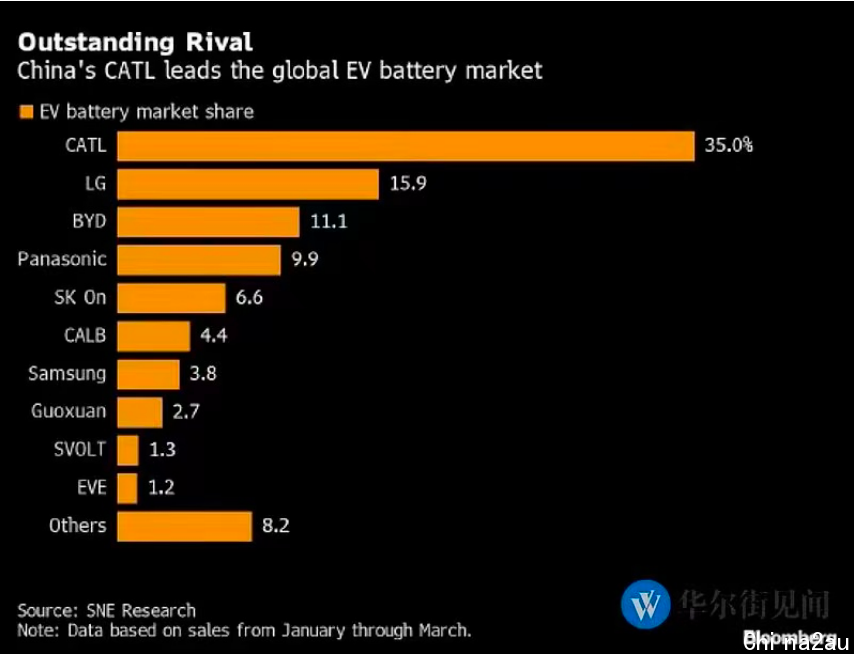

而宁德时代的全球市占率也已经从去年底的32.6%提升到今年一季度末的35%,王者地位依旧稳固。

此外,宁德时代的议价能力和经营状况也并未出现任何受损迹象。

一季度,宁德时代的存货增加了200亿元,应收账款为248.8亿元,比2021年年底减少了11.3亿元,回款进一步改善。

而应付账款达到643.3亿元,相比去年年底增加了155.5亿元,行业地位依旧保持较好,对于上游保持一定的掌控能力,合同负债为150.5亿元,相比去年年末增加了35.1亿元,订单量维持大幅增长。

但大家对于本次一季报的关注重点在于毛利率和净利润。

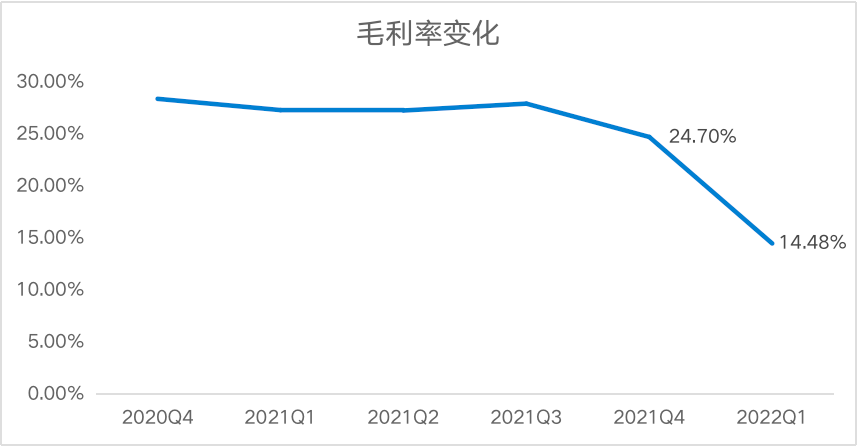

一季度,宁德时代的毛利率为14.48%,环比出现了明显下降。归母净利润则为14.93亿元,同比下降了23.62%。

而在此前2021年年报的细分数据中,动力电池系统毛利率下滑4.56%,储能系统毛利率下滑7.51%,但锂电池材料毛利率提升4.66%,已经侧面证实了原材料涨价给宁德时代带来的波动。

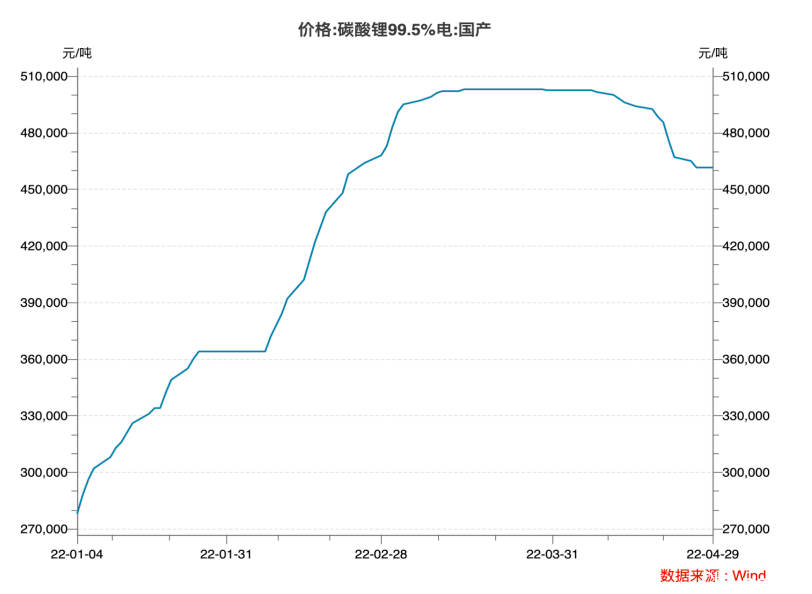

以碳酸锂为例,其在2022年第一季度价格涨幅近100%,其他原材料价格也几乎相近。

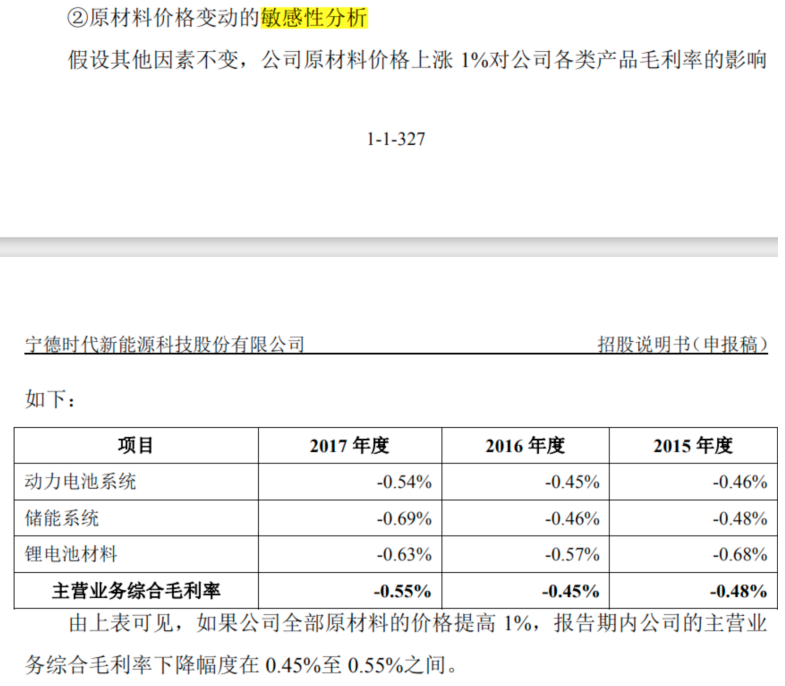

根据此前宁德时代在招股书中披露过的敏感性分析,原材料价格提高1%将会为综合毛利率带来0.5%左右的下降。

上游价格在一季度上涨了100%,对应毛利率应下降50%左右,也就是理论上将从上个季度末的24.8%降低至12.4%,而宁德时代利仍在此情况下将毛利率维持在比理论数据更低的降幅,凸显了控本能力。

02

牺牲短期利润,硬扛上游成本

在原材料价格大涨的带动下,上游锂矿企业成为直接受益者。2021全年上游营收增速均值64.43%,去年全年及今年一季度净利润增长率均值更是高达635.25%和1104.91%,平均每家净利润翻了11倍。

面对这种局面,中游厂商最简单的处理方式就是跟随涨价。但宁德时代没有这么做,而是在默默承担。

全球市占率35%,国内市占率50%,宁德时代并非其不具备议价实力,重点在于它选择了对行业发展更好的长期路线。

动力电池是新能源电动车的心脏,其成本占到整车成本的30%-40%,一旦老大哥宁德时代也选择涨价,将会影响行业的信心,不利于新能源汽车渗透率的提升。

在业绩解读会上,公司高管也提及:

“公司现在没有赚超额利润,不是没有话语权,是为了维护产业链,不是说短期加价赚死下游的钱。”

在一季报的业绩解读会上,宁德时代高管透露将于二季度涨价。

“主要客户都谈的差不多了,海外客户基本上都是和金属价格联动,国内客户也差不多。”

而这一涨价时点已晚于市面上很多电池企业。同时,宁德时代也提及,公司的提价将会是温和的,根据不同客户也会提出不同的谈判条件。

为了中长期利益、牺牲短期利润,是一件“看起来很容易”的事。但作为企业,要真正地承担起行业责任,却需要很大的魄力。

无论是对于全部的动力电池企业,还是对于扛住压力暂未涨价的宁德时代,短暂的阵痛终会过去,“周期”的波谷也终将会到来。

在上一轮锂价高企时,很多厂商选择了观望,最终导致价格出现下跌,于是矿场关闭、停产。

而去年锂产品价格上涨就是因为上游矿场的建设、复产周期和下游正极材料及电池厂的扩产周期严重错配,锂从供需平衡状态,转变成了供应紧张的状态。

但下一轮向下的周期正在路上,锂资源价格处于横盘,多措并举稳定价格机制已见成效。

03

上下游布局,加速换电之路

不过仅仅等待锂价走出此轮上行周期,并非宁德时代的“长期主义”所涵盖的全部。

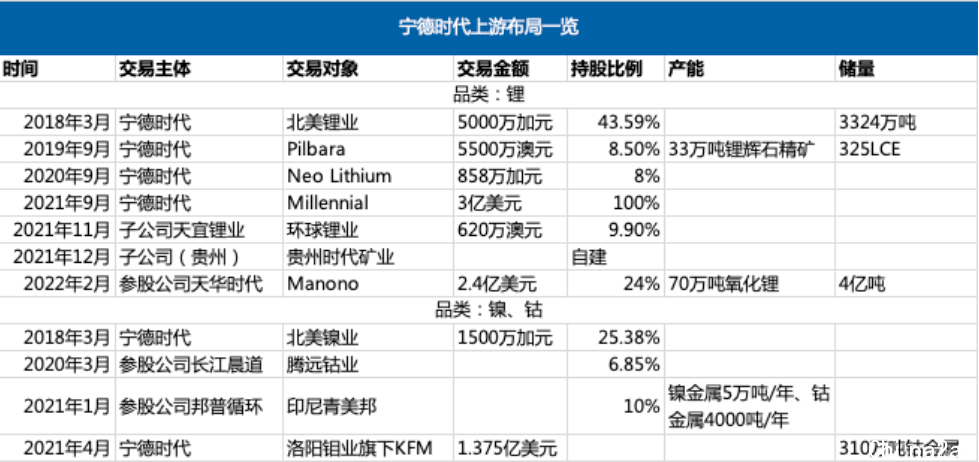

一方面,宁德时代正在向上游布局。

增加自供比例,能够更好地应对资源品价格变动所带来的短期成本压力。

锂矿方面,从2018年开始宁德时代就已经开启了其全球布局之路。而从去年开始,宁德时代还拿到了宜春锂矿的探矿权,该矿推断资源量约9.6亿吨,伴生锂金属氧化物量265.678万吨。

此外,宁德时代手中还有印尼的镍项目和刚果的钴项目,为其三元电池作材料储备。

来源:华尔街见闻收集整理

而另一方面,则是用换电着手解决下游需求问题。

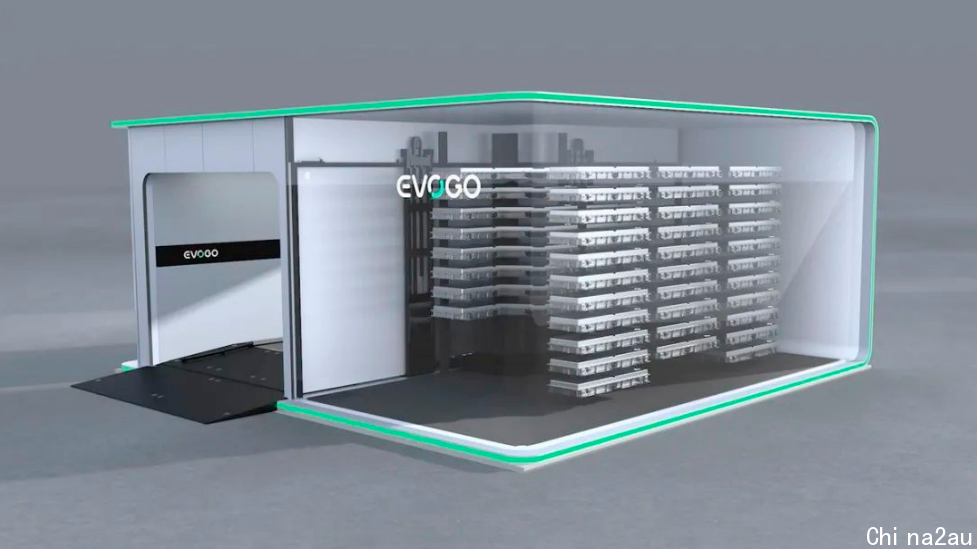

2022年1月18日,宁德时代子公司时代电服发布换电服务品牌EVOGO,正式杀入换电赛道。为了实现“共享换电”,时代电服推出了“巧克力换电块”,除了能匹配大部分纯电车型,还能在一分钟内实现单块换电。此后又于4月18日在厦门启动了首批4座换电站。

来源:宁德时代

据国泰君安证券分析师的预计,预计2025年换电车型保有量将达到225万辆,匹配换电站2.21万座;预计2030年换电车型保有量达到1586万辆,匹配换电站8.83万座。

在换电模式之下,电池共享,利用率提升,动力电池的总需求将会下降,由供需失衡所引发的上游矿资源价格上涨将会得到平抑。

此外,换电模式还有望帮助宁德时代实现“电池回收”这一材料环节的最终闭环。理论上,每吨磷酸铁锂材料可回收碳酸锂0.23吨;每吨三元材料可回收碳酸锂0.38吨。

随着回收技术的提高,资源回收率还将大幅提升。行业机构预测,到2025年,全球锂资源需求将达170万吨左右,届时,回收供应占比有望增至8%左右。

这一切,都将帮助宁德时代稳固未来面对上游资源品周期的局面。

04

坚定拓宽护城河

熟悉动力电池行业的都知道,目前电池行业的发展正在从第二个阶段进入到第三个阶段。

在第一个阶段,除了政策外,厂商间更多是技术的比拼,而宁德时代当初赢了LG成为世界第一。

第二个阶段是交付产能比拼,宁德时代目前的十大基地布局世界领先,稳居第一的市占率更是凭借实力说话。

同时为了支撑日益高涨的需求,宁德时代仍在进行大量新产能的建设。

今年4月29日,宁德时代450亿元的定增计划获证监会批准,所募资金将用于135 GWh锂电池产能建设等项目,其中产能项目涵盖福鼎时代、广东瑞庆时代一期、江苏时代四期及宁德蕉城时代四座生产基地。

第三个阶段就是产业链布局的横纵比拼,当进入这个综合实力比拼阶段,将有更多小企业被淘汰,头部企业会越来越强。

而这也意味着宁德时代与上游矿商以及传统制造业不同,它一家由技术力量驱动的公司,需要不断地提升自己在各个领域的技术壁垒。

无论是巧克力换电块,还是最近将要推出的第三代CTP技术,其背后都需要强大的技术支撑。

赚取技术溢价,对于宁德时代来说才是更为持久与高效的商业模式。

因此,即便在遭受成本压力之时,宁德时代在技术投入上仍未放松。

今年一季度,宁德时代的研发费用为25.68亿元,同比增长117.49%。截至2021年底,宁德时代研发人员突破1万人,其中超过一半是30岁以下的年轻研发力量。

尾声

宁德时代的一季报,远比大家表面所看到的简单一句“净利润下降”来得更为厚重。

它的背后是宁德时代以一己之力扛下了上游涨价的压力,更是宁德时代在坚守一个产业龙头应有的“长期主义”。

资源品的价格总会回落,但宁德时代从技术到产能再到产业布局中所积累的多维竞争力和护城河却难以复制。

盯着一季报的投资人,或许需要对宁德时代更有耐心,看见他们多年建构的护城河中所彰显的长期价值,宁德时代的发展依然值得期待。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了