大涨之后暴跌。

当地时间5月5日周四,在美联储宣布2000年以来的最大加息幅度之后一天,美股完全抹去了上日涨幅并进去“崩跌”模式。

明星科技股等高估值成长股“血流成河”:“元宇宙”Meta跌6.8%,奈飞跌7.7%,苹果跌5.6%,特斯拉跌超8%。

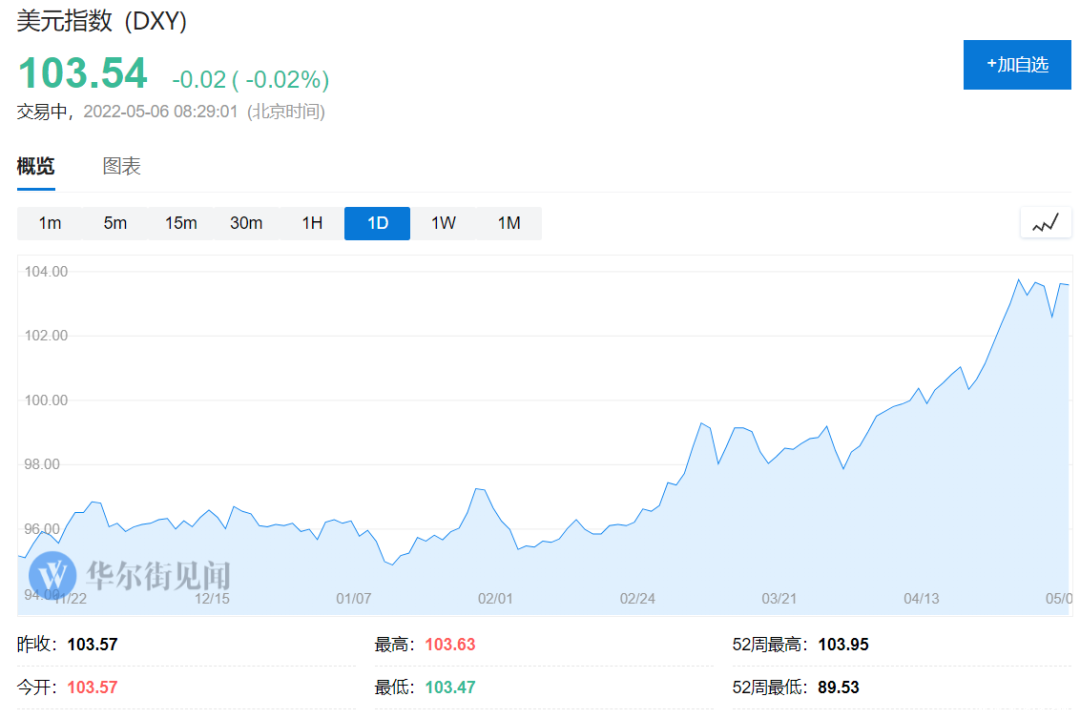

10年期基准美债收益率也扭转昨日跌幅而再度升破3%,触及三年半最高。美元指数刷新二十年高位上逼104,欧元一度跌130点,英镑跌200点至近两年最低。

基金经理们似乎终于意识到,美联储的激进“收水”将就此成为常态。

资产管理公司Piper Sandler的期权负责人Danny Kirsch表示:

从没感觉这么糟糕过......这一段时间感觉都不好,这种全面低迷注定了今天的暴跌。

Seaport Global Holdings董事总经理Tom di Galoma更是将周四的巨量抛售描述为“投降交易”:

你会感觉(美联储)越来越紧缩,所以没有理由在股市下跌时进场,或者在这个价位买入债券,毕竟高通胀看起来不会消失。

这种大涨之后的暴跌直接表明市场面对美联储激进“收水”之路时的深度不安,有大佬表示“我和其他人一样害怕!”

01

道指跌逾千点,纳指盘中跌6%

美股在盘前期货阶段便集体走低,三大指数随后跳空低开,午盘前美股抛售加剧。

盘中:

道指最深跌1376点或跌4%,日内接连跌破3.4万和3.3万点两道整数位。

标普最深跌194点或跌4.5%,日内接连跌破4300和4200点两道整数位。

纳指最深跌781点或跌6%,纳指100最深跌825点或跌6.1%,失守1.3万点,与纳综指均创52周新低。

价值股居多的罗素2000小盘股指数也最深跌超百点或跌5.2%。

截至收盘,标普、道指、纳指和纳指100均止步三日连涨,且回吐本周全部涨幅:

标普500指数收跌153.30点,跌幅3.56%,报4146.87点,创4月29日来最大跌幅,也是今年第二差单日表现。11大板块全军覆没,可选消费板块在电商股拖累下以5.8%的跌幅领跌。

道指收跌1063.09点,跌幅3.12%,报32997.97点。纳指收跌647.16点,跌幅4.99%,报12317.69点,均创2020年以来最差单日表现,纳指跌至2020年11月以来最低。

纳指100收跌5.06%至一年新低,创2020年9月来最大跌幅,稍早创2020年3月来最大盘中跌幅,与纳指齐创52周新低。

罗素2000小盘股跌超4%,逼近上周所创2020年11月来最低。

02

著名基金经理:我和其他人一样害怕

据媒体报道,投资研究公司Leuthold Group首席投资策略师、华尔街最负盛名的多头之一Jim Paulsen直言:

我和其他人一样害怕......我已经在这个行业工作了近40年,但情况变得愈发糟糕。因为你无法确定未来的走势,而且深知过去的操作也都错了。

这一代投资人从没经历过美联储紧缩,所以当下的场景正在颠覆他们传统观念。出乎他们意料的是,几十年来一直稳定市场的“锚”,在发誓要按下四十年最高通胀之后,直接成为掀翻市场的“浪”。

风险投资公司Bokeh Capital Partners的创始人兼首席投资官Kim Forrest在电话中指出:

市场如此重挫真是在我的意料之外......我们一直都在为人们赚钱,这就是我们的工作。

金融服务公司Siebert Williams Shank & Co.的首席交易员Stephen Carl提及:

今天的抛售令人惊讶。我们一直将4200点视为标普500指数的支撑位,而现在已经跌破。这似乎是市场想要落袋为安的下意识反应,可能也有一些投资经理建议购买债券并出售股票,这会导致整体疲软。

嘉信理财(Charles Schwab & Co.)交易和衍生品副总裁Randy Frederick认为:

人们一直想要投降,也许今天就是那一天,就是投降的第一天......虽然一些高估值、低盈利的股票已经下跌了60-70%,但投资者似乎并没有想要逢低买入。

他还补充道:

我们都知道这样的事情最终会发生......我们以前见过。我们试图警告年轻的交易员,但他们不想听到。

03

分析师建议股票遇到反弹就赶紧卖出

分析指出,美股似乎在周四才真正意识到美联储激进“收水”成为新常态,即便鲍威尔暂时排除了一次加息75个基点这一市场恐慌,投资者仍面临美国自2000年以来最激进的货币政策紧缩,因为鲍威尔也暗示未来两次FOMC会议可能各加息50个基点,上一次如此大幅加息是在22年前。

华尔街认为,美联储仍对加息至中性利率以上来控制通胀“持开放态度”,最终令市场屈服于恐慌,因为这意味着美联储希望看到金融状况持续收紧,将显著打击高估值的科技/成长股,宏观经济和企业盈利能力可能也波及拖累,在“滞胀幽灵”的困扰下,高波动性是新的市场主题。

在鹰派美联储的阴影下,不少分析师建议股票遇到反弹就赶紧卖出,万一企业盈利能力趋于平缓或下降,现有的股市估值就显得过高了。未来能提振股市的因素,将要么来自经济数据显示通胀已经见顶,要么有迹象表明经济正在放缓,而美联储不需要这么激进“收水”了。

金融博客Zerohedge注意到,过去25年间只有两天发生过标普500指数期货跌3%同时10年期美债期货跌1%的情况,即2008年10月9日和2020年3月18日,说明股债正携手加速清仓。

04

美股多头前路或更艰难

美联储今年很难做“市场的朋友”,如果从美联储70年代的抗通胀史来看,美股多头前路或更艰难。

回顾美国70年代CPI从1972年年中时不到3%上升至1974年12月超过12%;在此期间,美联储加息18次,到了1976年底,CPI降到了略低于5%的水平。然后从1976年12月到1980年3月再度飙升,而且持续了三年多,达到14.8%的峰值,为二战结束以来的最高水平,在此期间美联储加息次数高达32。

如果以70年代市场表现为鉴,而且按照当下鲍威尔所说的美联储抗通胀决心坚定,那么股市多头可能会面临挑战。

富国银行证券股票策略主管Chris Harvey就表示:

我肯定看到滞胀风险,我认为这将是今年下半年的首要主题。通胀将有粘性,增长正在放缓。

经历了自1970年以来最糟糕的4月份之后,摩根士丹利看跌市场的首席美国股票策略师Mike Wilson周一也预测,标普500指数将面临更多的抛售,可能降至3400点。

我们认为标普500指数在短期内至少会下行至3800点,如果未来12个月的每股收益因利润率和/或经济衰退担忧而开始下降,则可能低至200周移动平均线3460点。

加拿大蒙特利尔银行(BMO)Capital Markets的美国利率策略主管Ian Lyngen在当日稍晚也表示,市场在周四发出的信息清晰且响亮——加息有引发经济衰退的风险。随着股市下跌,美国国债收益率飙升,表明债券市场不再相信美联储在继续收紧政策以对抗通胀的同时还能够让经济软着陆。

市场人士正在纷纷放弃对软着陆的希望……实际上是在说,政策会过度收紧。现在的问题是,我们什么时候会真正看到经济衰退,随后是美联储在将政策利率正常化到某个程度后,何时需要进行降息微调。

04

美元指数刷新二十年高位上逼104

衡量美元兑六种主要货币的一篮子美元指数DXY重回二十年新高,盘中最高涨至103.63,刷新2002年12月以来高位,升破103并再度上逼104,周三曾跌0.9%创2020年11月来最大跌幅。

欧元兑美元一度失守1.05,日内最深跌近130点或跌1.2%,距离上周五所创的2017年1月以来五年低位不远。英镑兑美元跌近200点或跌超2%,至2020年6月来最低,接连跌破1.26至1.24三道关口。日元兑美元也跌超1%并失守130关口,距离上周五跌破131的二十年新低不远。

分析指出,美元上涨与美联储鹰派加息和市场的整体避险需求均相关,英镑和欧元跌则与欧洲经济或陷入衰退以及加息速度和幅度不及美联储有关。

有分析认为,美国基准利率有望在7月份翻一倍至1.9%,今年底可能再翻一番至2.7%,坚定的鹰派前景使美联储与其他央行区分开来。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了