韩国目前身处基本面转弱、贬值、加息的“囚徒困境”中。

韩国高负债、高投资、高增长的模式虽然带来了“汉江奇迹”,但也给自己埋下了隐患,97年亚洲金融危机压垮了韩国摇摇欲坠的外债,最终导致韩元大幅走弱、股市暴跌、企业大规模破产;

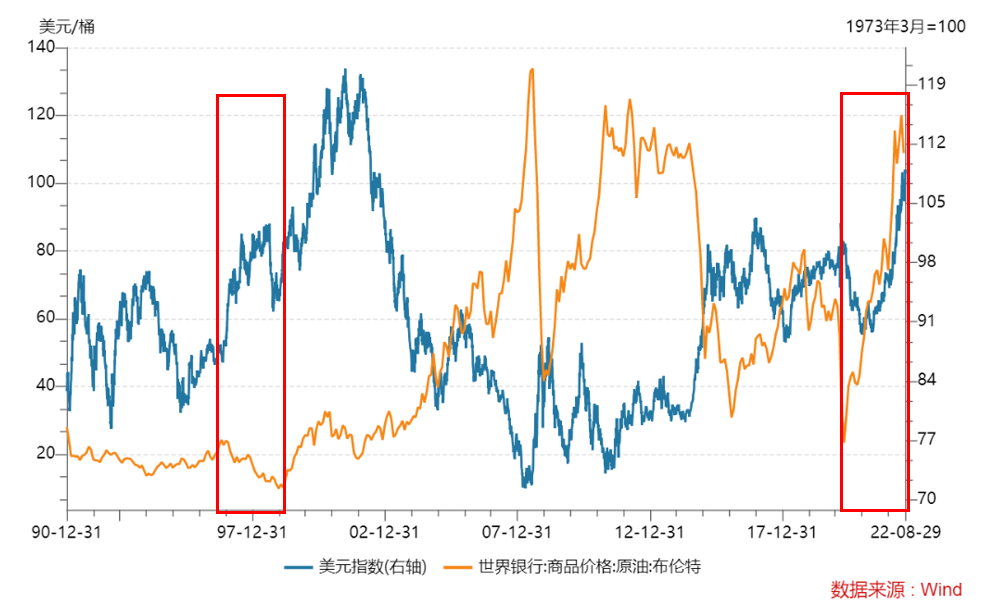

眼下韩国同样面对强美元下资本外流的压力,商品价格的高位震荡以及半导体需求放缓导致的出口放缓,使得韩国经常账户萎缩,一场“完美风暴”正在向韩国靠近。

01

韩国监管调查做空

韩国金融监管机构正在调查摩根士丹利的股票做空行为,韩国金融监督院还计划调查美林的股票卖空行为,目前韩国当局正加大力度打击此类行为,以维护金融市场稳定。

2020年2月新冠疫情爆发,韩国为了应对疫情对资本市场的冲击,紧急出台救市措施,自3月16日开始临时禁止股票卖空交易。

卖空禁令出台后,韩国股市上演“深V”反转,此后更是一路飙升,2020年底韩国综合指数较3月低点累计涨幅达97%,成为全球表现最好的市场之一。

在2021年1月,韩国金融监管机构曾表示,计划于3月15日解除卖空禁令,但遭到韩国散户们的强烈反对。压力之下,于2021年2月宣布延长禁令至5月2日,为期13个月的禁空令也刷新了韩国历史上的最长记录。

随后从5月3日开始,包括KOSPI 200指数和KOSDAQ 150在内的成份股被允许做空,上述股票约占韩国交易所所有上市公司数量的22%、总市值的88%。

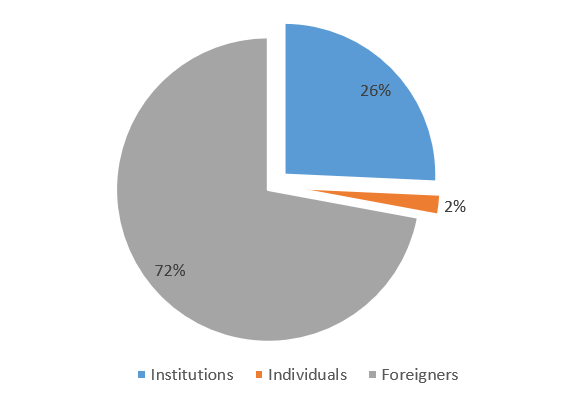

据韩国交易所的数据,截至8月29日,今年来KOSPI指数的卖空交易中外国投资占的占比约72%。

图:韩国交易所投资者做空交易构成

数据来源:韩国交易所

02

韩国身处贬值、加息的困境

韩国目前正陷入基本面转弱、贬值、加息的“囚徒困境”中。

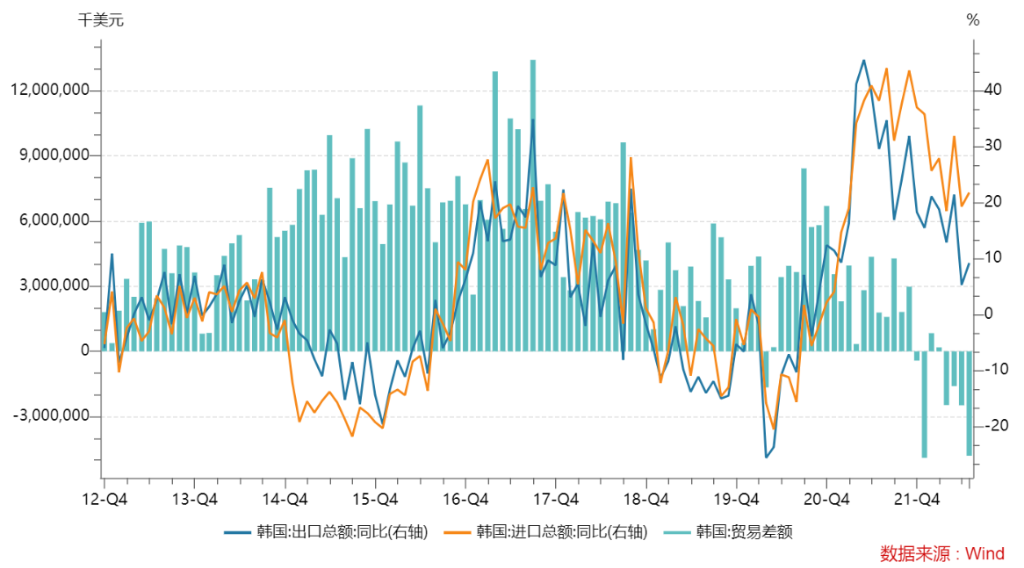

自去年四季度开始,韩国出口增速较疫情期间的创纪录高点明显放缓,最新公布的8月前20日的贸易数据显示,出口增速放缓至个位数,仅录得3.9%,为334.24亿美元,其中半导体和无线通信设备的出口分别下滑7.5%和24.6%。

受能源成本高企推动,进口金额仍维持较高增速,同比增长22.1%至436.41亿美元,其中原油进口增长54.1%,煤炭进口增长143.4%。

按照目前的趋势继续下去,预计韩国8月将连续第五个月出现贸易逆差,此前7月韩国的贸易逆差为48亿美元。

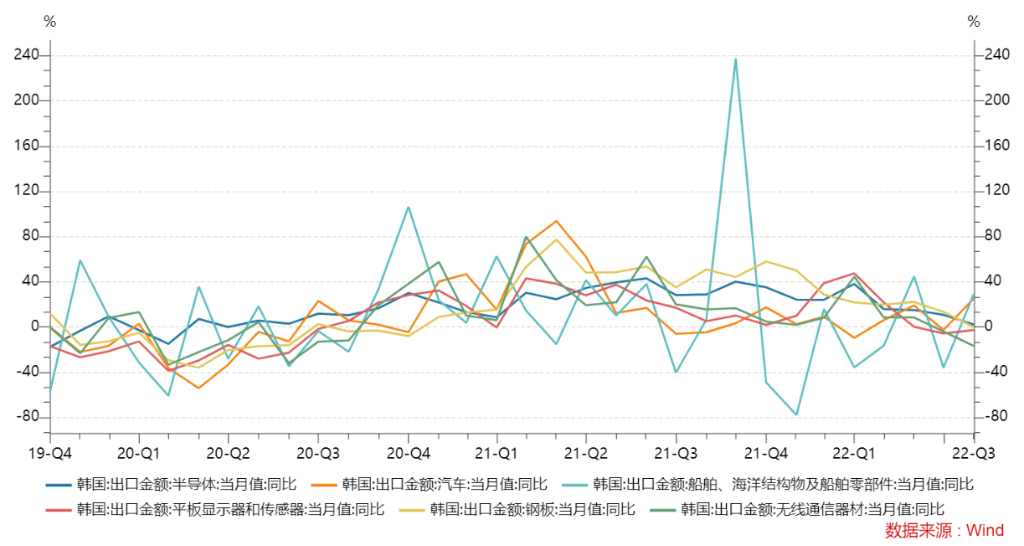

在见闻vip文章《“金丝雀”预警:出口红利正逐步消退》中提及,在韩国主要出口产品中,半导体、汽车、石化制品、钢铁、造船和显示器的出口占其总出口金额的比重接近七成。

但受全球需求走弱的拖累,今年来上述产品的出口增速均出现不同程度下滑,7月半导体出口增速放缓至2.1%,显示器和无线通信器材的出口陷入负增长。

另一方面由于对化石燃料的进口依赖度高达82%,能源和农产品价格上涨导致韩国输入性通胀压力巨大,同时贸易帐也持续恶化。

早在年初,韩国贸易协会下属的国际贸易通商研究院就预测,虽然今年韩国出口有望同比增加9.2%至7039亿美元,史上首破7000亿美元,但预计同期进口也将大增16.8%至7185亿美元,由此产生147亿美元的贸易逆差,这将使得韩国贸易收支在2008年后时隔14年首次转为逆差。

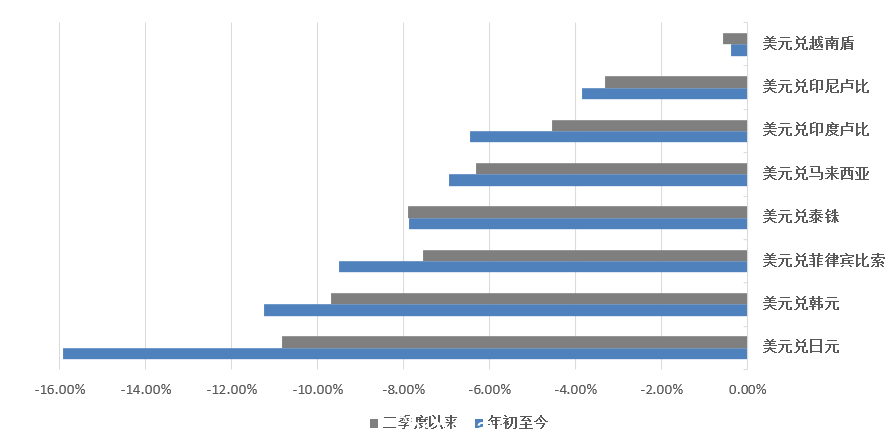

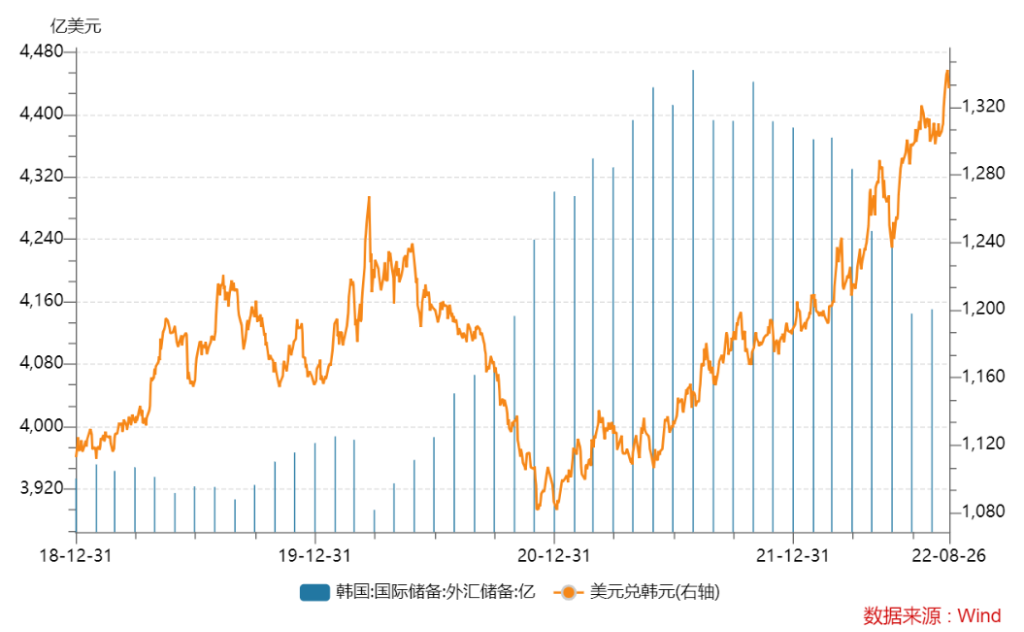

在此背景下,韩元大幅走弱,年初至今韩元对美元贬值11%,即便是在韩国央行连续加息的情况下,也无法逆转韩元的弱势,市场更加担忧流动性收紧会加剧经济失速的风险。

数据来源:wind

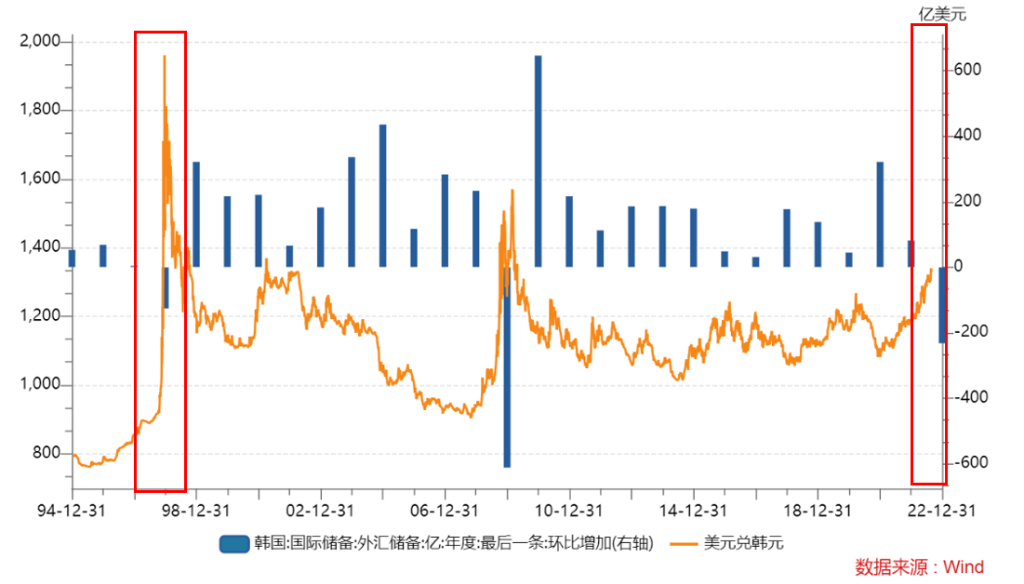

为了支撑韩元,仅今年3-7月韩国央行就消耗了近220亿美元的外汇储备,其外储规模也从去年7月创纪录的4457亿美元降至今年7月的4150亿美元。

03

似曾相识的97年

一边要谨防做空带来的风险,一边还要不断消耗外储力挺韩元,两头忙碌的韩国很怕97年的危机再度上演。

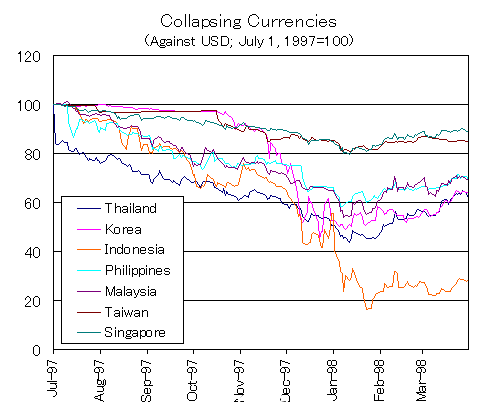

1997年7月随着泰国宣布放弃固定汇率制,实行浮动汇率,一场风暴席卷整个东南亚,从印尼、菲律宾到马来西亚无一幸免。韩元也面临巨大的贬值压力,韩国央行为了力保韩元币值的稳定,不得不动大量用外汇储备,但问题是,彼时韩国的储备根本不够国际资本“塞牙缝”的,韩元贬值幅度超过50%。

除了外汇市场摇摇欲坠,韩国满是泡沫的股票市场也成为了空头狙击的对象。

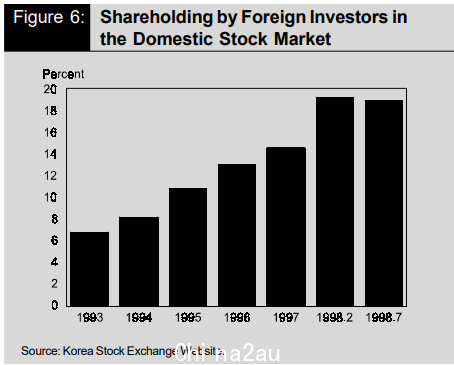

上世纪90年代,为了快速融入全球经济,韩国政府加速了资本市场的开放,外资能够更顺畅地进入韩国本土市场,根据韩国交易所的数据,1998年韩国股市中外资持股量最高时曾达到20%。

资本敏锐地察觉到风险来袭时,便迅速抽回海外资金,一年的时间里韩国股市暴跌近70%。

除了外部因素外,韩国高负债、高投资、高增长的模式虽然带来了“汉江奇迹”,但也给自己埋下了隐患。

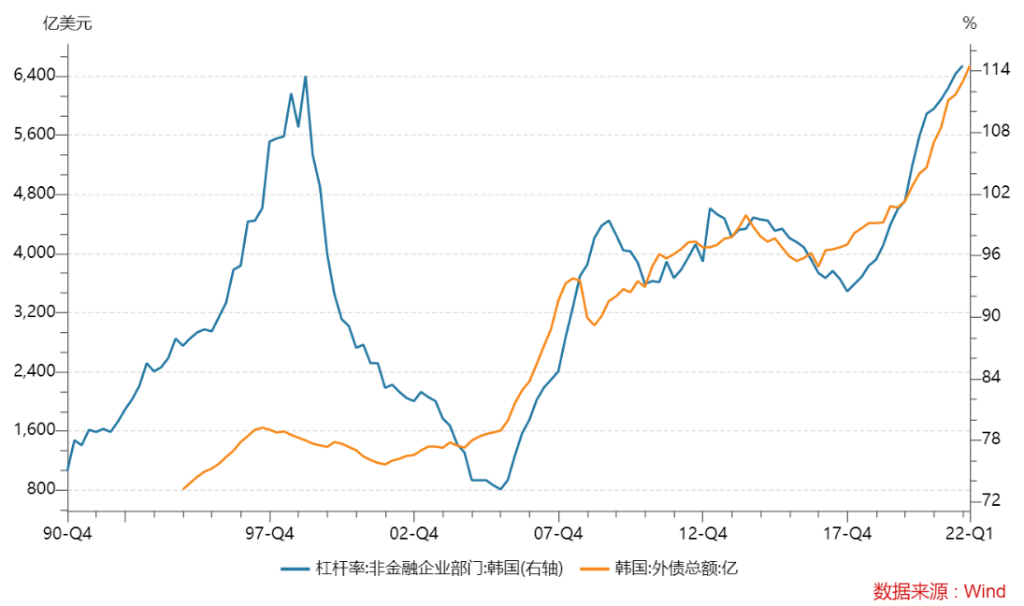

为了发展经济大搞工业化,韩国吸收了大量的国际投资,而这些外资基本都是以借债的形式引进的。为了经济增速,政府也默许了韩国企业拼命加杠杆的扩张经营模式,甚至还提供了政府信用背书,放宽企业从国外借款的要求。

就这样韩国企业的债务越滚越大,亚洲金融危机爆发前,韩国非金融企业部门杠杆率从1990年的75%升至1997年的107%,韩国四大财阀的负债比率高达470%。

1997年韩国背负着高达1600亿美元的外债,其中近一半是短期外债(770亿美元,占比48%),非金融企业的外债规模达到440亿美元,但彼时韩国的外汇储备不到300亿美元。

韩元的大幅贬值加剧了韩国企业偿还外债的压力,韩国企业的债务风险快速暴露,并进一步向金融部门蔓延,债务违约显著增加。韩国最大的30家企业中就倒闭了19家,更不用说中小企业了。最后韩国不得不向IMF求助才逐渐走出“泥潭”。

数据来源:长江证券

回过头来看今天的情况,同样是强美元周期,资金大幅回流美国,东亚市场普遍承压。但更雪上加霜的是,与1997年原油供过于求导致国际油价大跌不同,全球能源危机背景下,油气价格维持在高位,即便是美元走强也未能让商品价格松动。

像韩国这样高度依赖进口的国家只能被动承受美元向全球输出通胀的苦楚,贸易帐的恶化将给韩国的外汇储备带来压力。相较于1997年,虽然韩国外储的绝对规模已经上了一大个台阶,但今年来外汇储备大幅下降的风险不容忽视。

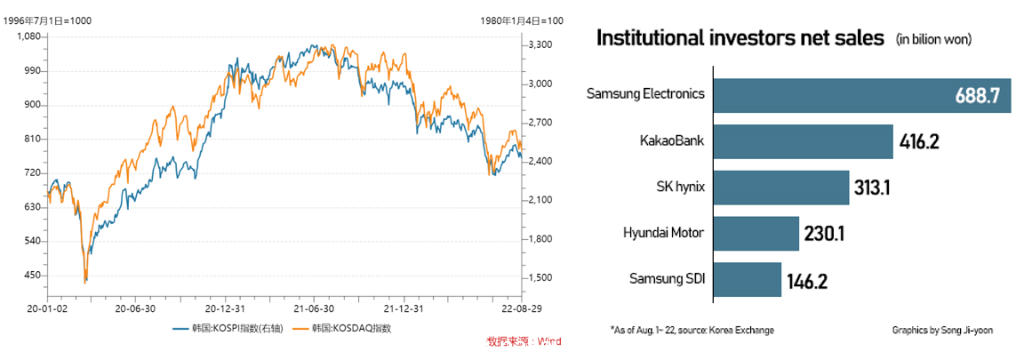

另一方面从金融市场看,年初至今伴随着韩元的走弱,同时受到权重板块电子行业的悲观情绪拖累,KOSPI和KOSDAQ指数分别下跌18.5%和22.4%,其中权重股中三星电子下跌24.9%、SK海力士跌28.9%。

仅8月1日-22日期间,韩国本土机构抛售了近2万亿韩元股票(约合22亿美元),这是自1月净卖出3.44万亿韩元之后最大的抛售潮,其中三星电子、Kakao银行、SK海力士、现代汽车和三星SDI排名居前。

类似的抛售在去年8月也曾出现过,彼时外资在韩国市场的净抛售额达到5.2亿韩元,其中半导体产业的净抛售额高达6.7万亿韩元,也就是说如果去除半导体股,外资实际上还买入了约1.5亿韩元,当月资金疯狂撤出半导体板块一度拖累韩国综指下跌4.4%。

也正是从那时开始,市场就不断传出“唱衰”半导体的声音。以韩国支柱产业存储芯片为例,随着PC和手机销售的降温,疫情之后持续了一年多的存储芯片价格大幅上涨告一段落,转而是在供过于求的预期下开启了一轮快速下跌。

韩国统计局数据显示,继5月增长53.8%后,6月韩国芯片库存同比激增79.8%,创下了六年多以来的最大增幅。

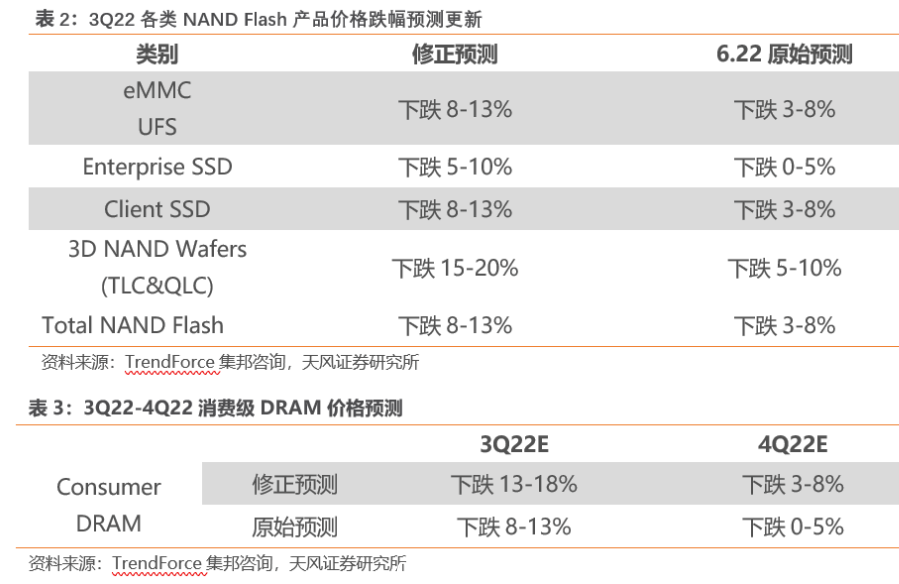

另据TrendForce集邦咨询数据,预计第三季度NAND Flash价格跌幅将扩大至 8%-13%,且跌势恐将延续至第四季度;DRAM方面,韩国厂商在产量不断增加的压力下,为了刺激出货,降价意愿已经明显增强,再加上供应商库存水位仍高,第三季度消费级DRAM价格跌幅从原来预估的8-13%扩大至13-18%。

作为支柱行业,半导体的景气度对韩国的出口和股市起着关键性作用,半导体需求的放缓无疑会对韩国经济和金融市场造成冲击。

也怪不得在美国通过《通胀削减法案》和《芯片法案》后,韩国这边坐不住了,担忧上述两项法案将对韩国的优势产业汽车和半导体带来冲击,表示将考虑向WTO提起申诉。

韩元贬值、外储锐减、出口不力、权重股低迷,一场“完美风暴”正在向韩国靠近。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了