澳联储(RBA)到底什么时候降息?现在已是各大金融机构争相不下的议题。

目前被市场普遍认为是RBA传声筒的西太银行(Westpac)首席经济学家Bill Evans,上周还预测10月6日的RBA利率会议上——也就是下周二——就会降息。然而,就在本周一(9月28日),Evans改口到了11月。他认为,由于预算案会在同一天公布,澳联储并不会和联邦政府“抢风头”,“央行和财政部将共同努力来解决当下的经济危机。”

然而,摩根士丹利(Morgan Stanley)在第二天(9月29日)却表示,他们预测澳联储将要到明年2月,才会下调官方利率。

这不免又为澳大利亚的金融市场增添了一抹“不安”的气氛。

事实上,全球新冠疫情令2020年的金融市场一直显得极度动荡。然而股市大跌之后反弹速度之迅猛,恐怕出乎了不少人的意料。同样令人跌破眼镜的是澳元,在3月份经历了快速跳水之后,澳元汇率从3月份的谷底一路爬坡上涨,在将近半年的时间内保持了强势,涨幅累计达30%之多。

但是,就在墨尔本疫情明显受到控制,进一步的经济和社交开放被提上议事日程的时候,澳元汇率却开始了下行走势,那么澳元这一回会真的跌吗,未来的走势到底如何呢?

我们接下来就从决定澳元走势的四大方面来分析澳元的前景:

第一个因素,也是最重要的因素——澳大利亚的货币政策将进一步走软。

之所以机构“热烈”讨论降息,是因为澳洲央行RBA近期明确表态:“我们要放水了!”根据RBA行长最新发表的讲话,RBA很可能再次降息0.15%到0.1%。

对市场来说最重要的是降息预期,降息发生在10月、11月,还是明年对澳元汇率的影响差别并没有那么大。而且除了降息之外,RBA很可能会采取更大的力度进行量化宽松,在市场上直接购买政府债券,这将是澳洲历史上第一次的QE。只要QE正式展开,兑澳元汇率的巨大压力将被持续释放。

第二个因素,也是长期决定性因素,澳洲整体经济压力正在增加。

虽然维州的第二波疫情看起来已经接近尾声,澳大利亚其他州和领地的恢复更加迅速,各个州之间的边境已经开始逐步开放,联邦政府甚至计划与新西兰互开边境无需隔离。而最近公布的就业增加和零售销售额较去年依然保持较高增长,似乎也增加了不少人对经济乐观的情绪。

但是,事实真的是这样吗?

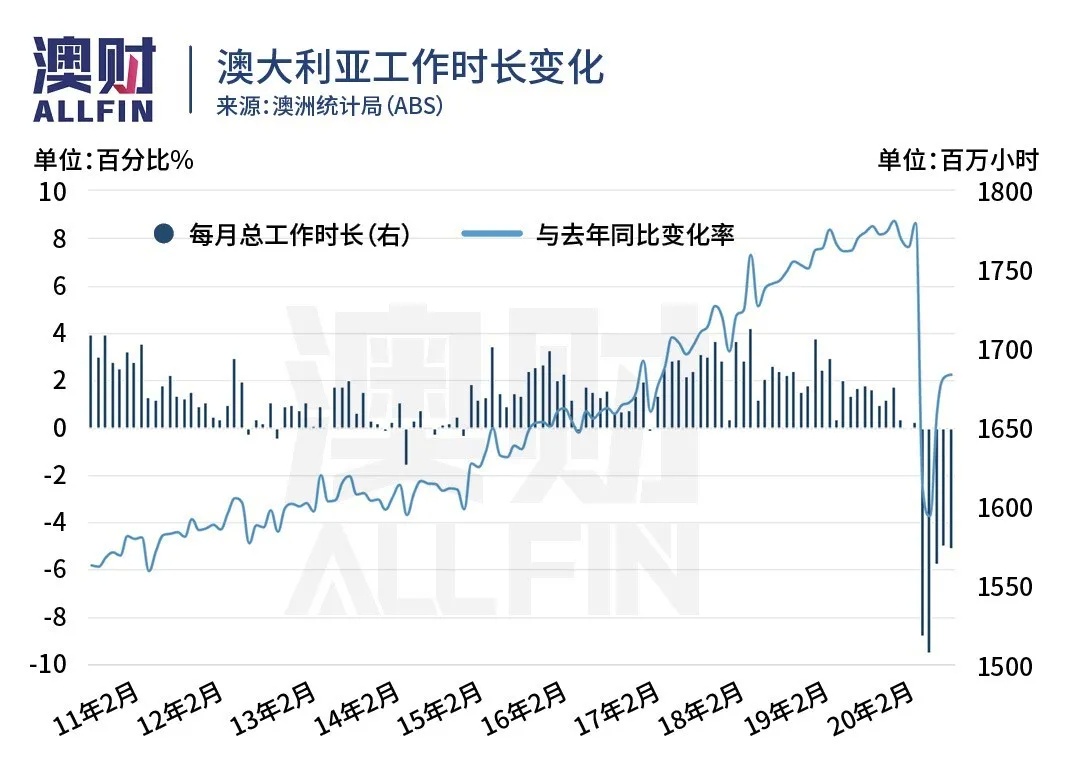

我们首先来看表面数字最鲜亮的就业情况。从更能准确体现就业情况的每月澳大利亚全国总工作时长变化图来看,虽然这一数字已经从此前的最低谷反弹,但到了七八月份后却无力继续增长。可以说目前澳洲的实际就业情况离恢复到疫情前的正常情况还很遥远,千万不要被表面上的失业率下降所蒙蔽。

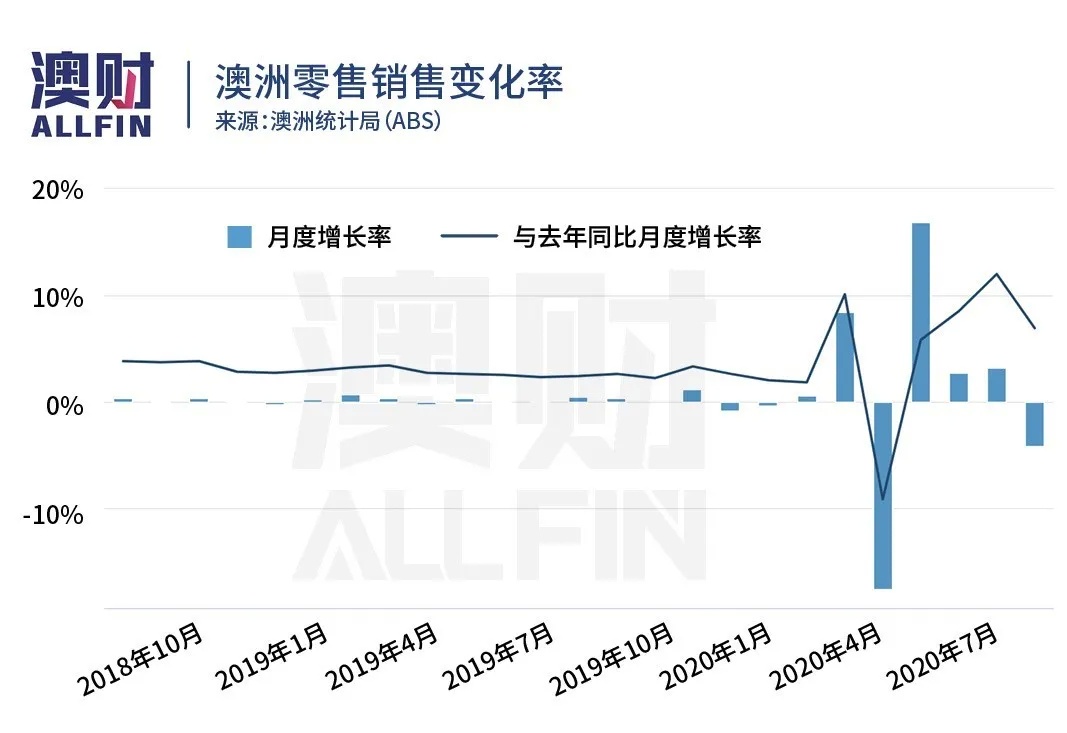

与此类似的是,虽然零售销售数字比去年同有比较明显的增长,但如果我们看最近几个月的月度变化的话,会发现疫情对零售变化形成了巨大的干扰。在第一波疫情到来的三、四、五三个月出现了巨大的波动,但从六月开始的月度增速已经开始变缓,且8月出现了第一次月度零售额下降的现象。

3月份,几乎澳洲全境都经历了一次恐慌性购买

从统计局的数据来看,疫情期间大量的家用消费品推高了零售数字,但其中有大量提前消费囤货和非消耗品的购买(如家电、家装和体育娱乐用品等)。这使得前期大量消费后随之而来的零售额重新大跌风险增加,不排除再次复制零售数字从三月暴涨到四月暴跌的逆转。更重要的是,整体经济的薄弱和Jobkeeper退去后可能释放的失业,必然会使澳洲家庭收入受到冲击,目前的零售数字显然并不靠谱。

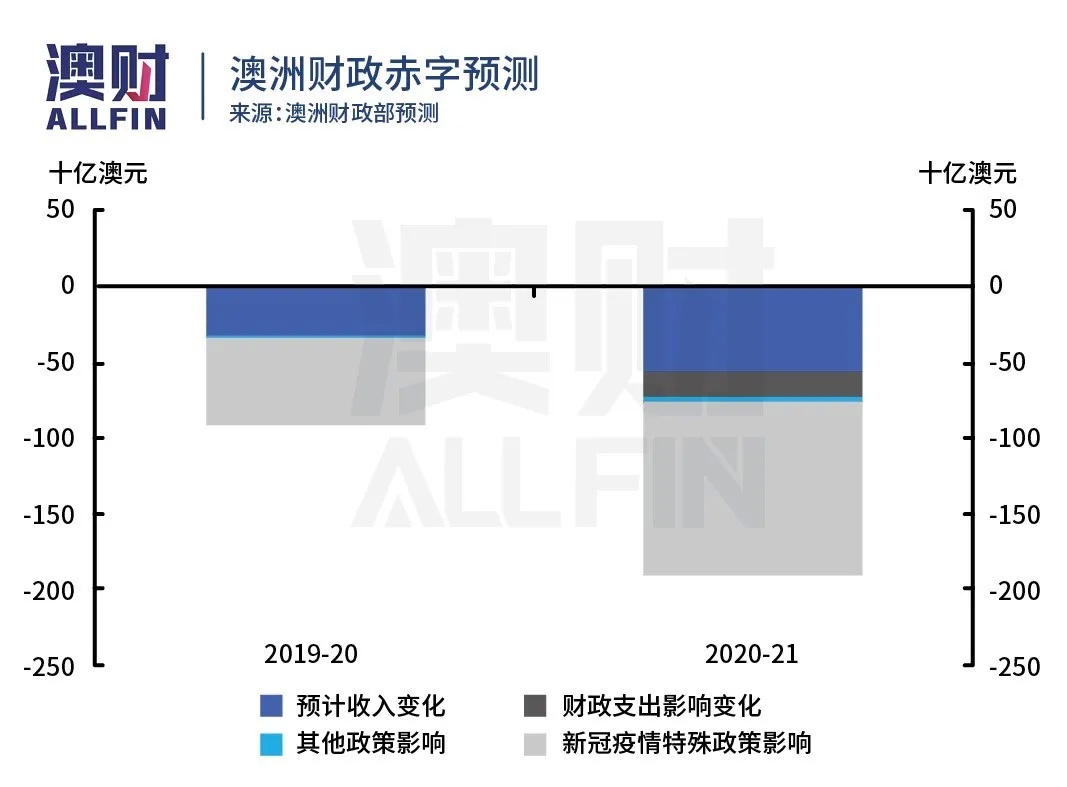

事实上,整个第一和第二季度GDP下跌的过程中,政府补贴和政府花销成为了唯一正增长的门类——另一对GDP形成正向作用的出口下降本质上是经济活力不足和消费下跌的结果。但随着澳洲政府赤字将破天荒地达到GDP的10%,未来十年内恐怕都无法再恢复到预算盈余了。因此,指望政府刺激继续拉动需求,无异于痴人说梦。

而在内部消费需求未来一片灰暗的前提下,澳洲的外贸收入也不容乐观。

可以说过去几年中依靠着亚洲经济体对澳洲出口的旺盛需求,让澳洲度过了一个历史上未曾见到过的出口黄金期,连续获取高额贸易盈余。而在疫情袭来期间,由于铁矿石价格的高企——主要依靠中国经济恢复和巴西产能被打断的特殊机会,使得矿业出口成为了澳洲经济的救命稻草。

但无论是铁矿石价格的逐渐见顶,还是清洁能源推动的煤矿需求减少,抑或是中澳关系冷冻导致农产品和服务业出口遭遇寒冬,都让我们无法对澳洲经济的外部需求特别乐观。事实上,澳洲贸易盈余的高峰与中国大量进口铁矿石和矿石价格的高峰,二者的重合时间就发生在今年的二、三月间,而近期的贸易帐已经开始呈现出明显下滑的趋势了。

因此,接下来我们就看到了影响澳元的第三个因素,大宗商品价格的影响。

由于澳洲是一个大量依赖资源出口的国家,无论是最重要的铁矿石,还是能源类的煤矿与天然气,都对澳洲经济有着举足轻重的作用,因此澳元也经常被看作是典型的“商品货币”,决定性的商品是铁矿石。

铁矿石价格在今年以来一路走高,一方面是中国需求的重新恢复,由于中国经济复苏带动其成为今年以来唯一一个需求增长的铁矿石主要进口国,目前全球铁矿石需求将近60%来自于中国;另一方面是巴西淡水河谷的铁矿石产能受到疫情影响而出现下跌。

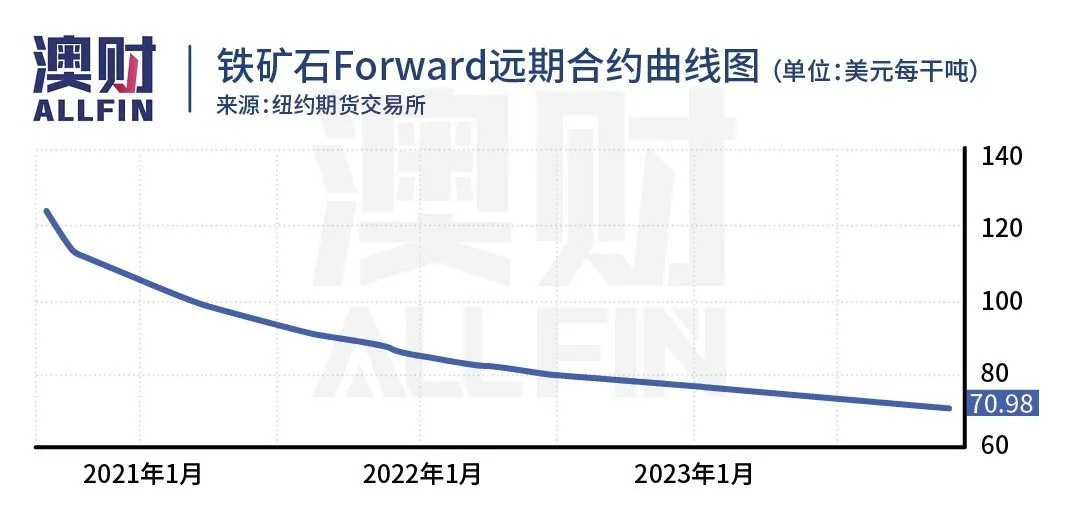

但是随着中国库存的重新增加,和淡水河谷产能在进入7月以来逐渐恢复,未来铁矿石价格逐步下跌已经成为市场共识,纽约期货交易所的铁矿石远期合同呈现非常大幅度的下滑曲线也就不足为奇了。这对走势于铁矿石价格相关性较大的澳元来说,显然是另一大利空。

第四个因素,也是唯一存在较大变数的因素——美元汇率走势。

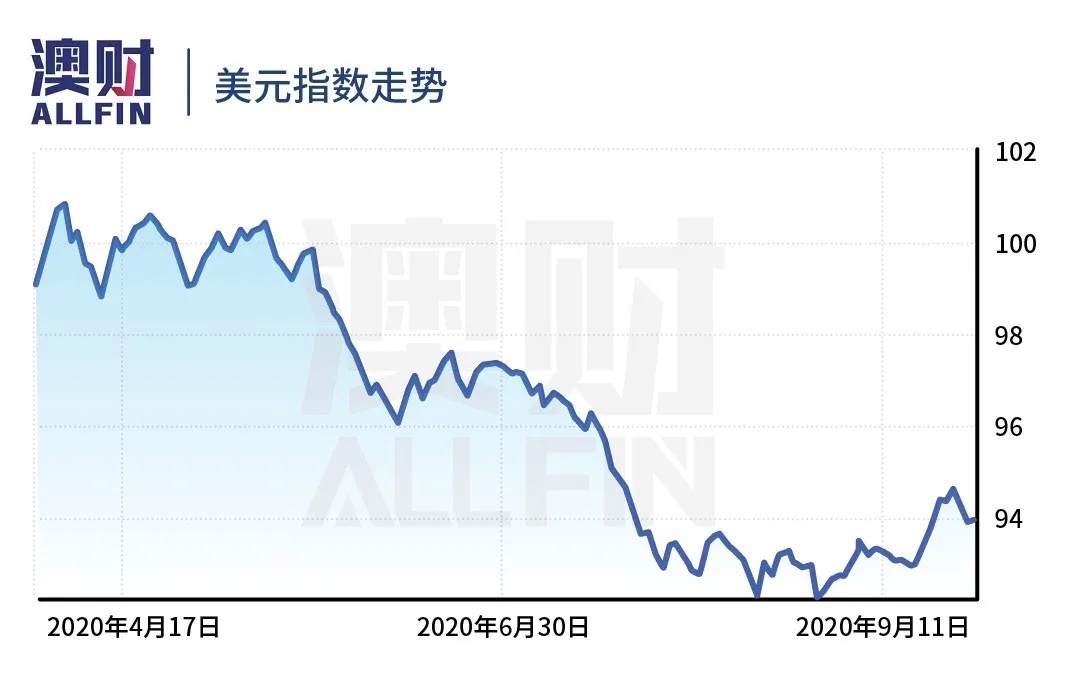

由于澳元汇率核心是相对美元的主盘报价,因此美元的走强和走软往往倒过来影响澳元汇率。事实上,今年三月大跌后的强势澳元,有一大部分要归功于极度弱势的美元。针对一揽子货币汇率计算的美元指数在今年四月之后受到更多刺激政策的影响而一路下滑,并在9月触底,对澳元汇率形成了明显的支撑。

但在进入9月中旬 以后,美元汇率明显开始回暖,这与美联储近期不断强调货币政策空间已经非常有限,敦促美国联邦政府出台更多财政政策来刺激经济有巨大的关系。这也成为近期澳元上涨的一个导火索,但强势美元是否能够持续存在着较大的疑问:

一方面是美联储巨大的资产购买计划还在进行中,其资产负债表在短短半年内从3万亿激增至7万亿所带来的注水效应还没有结束;另一方面是美国大选之后,新总统有极大的可能会再次推出更多财政刺激政策来提振饱受疫情打击的经济。

综上所述,影响澳元走势的四大因素中,最重要的本国货币政策进一步利空,本国经济的内外部环境正在变差,而澳元所依赖的铁矿石出口价格前景也不容乐观,仅有美元有重新转跌的不确定因素在。

从基本面来看,澳元走软已经成为了大概率事件。

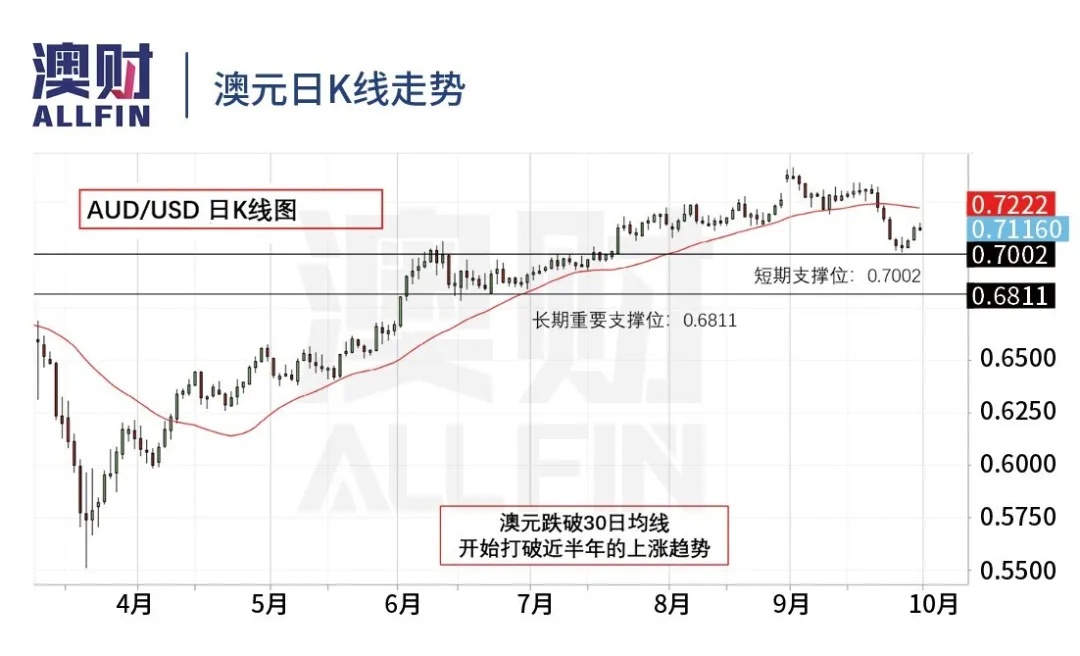

而从技术面来看,澳元此前连续6个月的上涨趋势已经被彻底打破。在此前走出了一个类似”头肩顶“的图形后,澳元汇率已经跌穿了0.72的重要支撑位和30日均线,此前的上涨走势告破,很可能将进入一小波下跌走势中。

虽然澳元目前在测试0.70附近的重要短线支撑后走出了一波反弹行情,但从基本面纷纷利空,以及美元可能在11月3日的大选结束前继续保持相对强势来判断,澳元大概率在建立起一个0.71以上的短期高位后将继续下滑,中期有望跌穿0.70后下探0.68的重要长期支撑位。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了