导读:此前,恒大为解决资金问题打出了一系列组合拳,包括银行贷款、引入股权投资、公开融资、加快房产销售等。

为解决资金问题,恒大再出一招,宣布出售所持广汇能源股权。

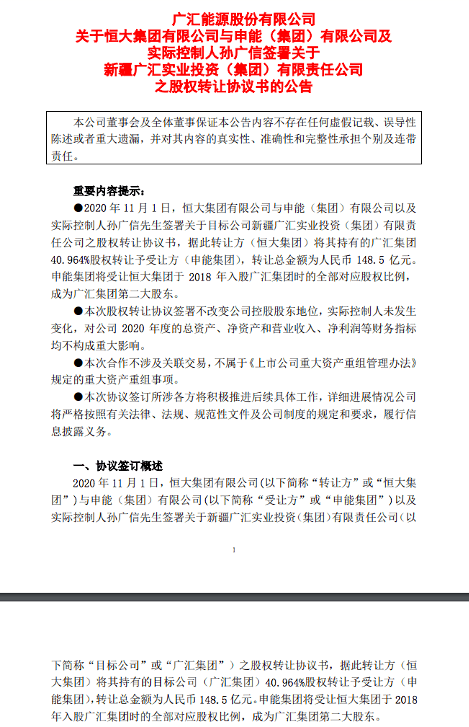

广汇能源周日称:恒大集团将其持有的广汇集团40.964%股权转让予申能集团,转让总金额为人民币148.5亿元。申能集团将受让恒大集团于2018年入股广汇集团时的全部对应股权比例,成为广汇集团第二大股东。

此举无疑将进一步改善恒大股东结构,并有助推动资金问题的改善。此前,恒大针对网传文件指其“如重组未能如期完成,或引发系统风险”报案后,为解决资金问题打出了一系列组合拳,包括银行贷款、引入股权投资、公开融资、加快房产销售等。

银行贷款方面,10月21日新浪援引知情人士消息称,中国恒大在与银行就一笔114亿港元的3年期优先抵押贷款进行洽谈,部分用于对11月份到期的80亿港元优先贷款进行再融资。

引入股权投资方面,继先前1300亿战投力撑恒大863亿转普通股后,10月14日恒大公告称,拟配发及发行最高约26.29亿股新股份,预计可得融资净额约42.56亿港元,拟将所得款项净额用作现有债务再融资及公司的一般营运资金。

此次配售股份占目前已发行股份的总数约2%,参与认购的投资者阵容相当豪华,都是国际顶级投资机构,包括全球最大公募基金之一Vanguard、挪威央行主权基金Norges Bank、国际知名基金Snow Lake、Key Square、LMR,英国知名保险公司Legal & General等。

公开融资方面,恒大开展了发债、将旗下资产上市等多项举措。

债务方面,10月19日,中国恒大称,发行不超143亿元公司债已获中国证监会核准,根据恒大的说法,该公司已经偿还今年到期的债券。

10月23日中国恒大在港交所公告称,已提前偿还15.65亿美元境外债,折合约121亿港元。经赎回后,已无任何未偿还之已发行2020年到期的票据。

分拆优质资产上市,是恒大降负债的另一重要手段。此前恒大物业在港交所披露了招股书,恒大汽车也正推进科创板上市。银河联昌预计,物业与汽车分拆上市将推动恒大净负债率下降50个百分点,加上严控拿地,预计到2021年恒大净负债率将大幅降至100%以下。

部分战略投资方出手“施援”也为恒大有效解决部分资金问题。10月5日泛海集团等公告称,9月29日,汇汉、泛海国际及泛海酒店购买人在公开市场上购买总代价约为3898万美元中国恒大票据。

房地产销售方面,10月9日中国恒大发布公告:9月1日至10月8日38天内,实现合约销售金额1416.3亿元人民币,合约销售面积1641.7万平方米;年内累计实现合约销售金额5922.5亿元人民币,完成全年合约销售目标的91.1%。

此外,在力挺股价以增强投资人信心方面,恒大频频回购股票。10月29日中国恒大在港交所公告,当日回购90万股,耗资1326万港元。10月30日恒大公告称,当日回购418.5万股股票,耗资6440.5万港元。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了