金融市场上,谁是央行加息最大“受害者”?几乎非科技股莫属。哪怕经历了7-8月反弹,澳大利亚科技板一年下跌仍超过34%。

不过,正所谓“大浪淘沙始见金”,在系统性的风险导致市场大幅波动之下,也是让一些真正有价值的企业股票出现了投资的窗口期。

其中最具代表性的就是为企业提供“必需品”性质服务的科技类公司。

过去的几年里,受疫情的影响,几乎全部企业都进入远程办公,数字化业务转型。然而研发自动化工作管理软件、将工作方式移上云端,对企业而言,都需要大量的财力与人力的投入。因此,越来越多的企业开始选择业内常见的、或拥有良好服务关系的企业服务公司来帮助他们节约成本、提高效率。

澳新地区而言,市场规模整体较小,反而让科技公司更专注于垂直领域的深入发展,涌现出一批优秀的企服企业。Xero与WiseTech便是其中最好的代表。尽管公司股价在今年的市场波动中有明显回调,但是从最新的财报来看,这两家公司仍有良好的发展前景。

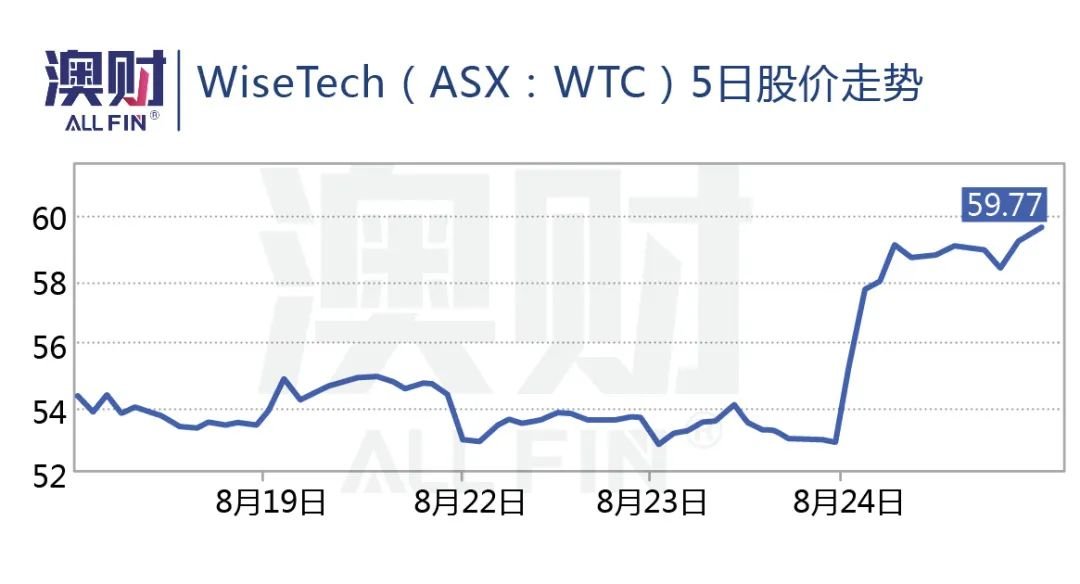

尤其是WiseTech在2022财年总营收增加了26%,基本利润更是激增72%,公司股价从6月22日低点涨幅已经达到68.7%。可以看出科技股的投资开始呈现两极分化,当市场不确定性增高,具有较高客户黏性、较好运营利润的科技公司优势逐渐显现。

Xero:

收购使利润承压,但成功贯彻发展策略

Xero Ltd (ASX: XRO)是主要为中小企业提供在线会计和商业服务的平台,该公司目前发展的方向有三:

推动云会计的应用,增加更多的智能化模块应用

致力于增加国际会计事务所的合作力度(例如与RSM建立企业合作伙伴关系),以接触到更多本地目标客户群体;

收购符合业务拓展的辅助技术公司,为成为国际企业而发展

Xero官方网页

在2022财报中,公司整体的收入提高30%,毛利率也上升1.3个百分点;而且持续升级其他配套功能模块,使得用户终生总价值(Total lifetime value)较2021财年提升43%左右。用户终生总价值指的是用户在生命周期内的预期毛利率,价值的提升意味着更长的客户使用周期与更高的毛利率。整体财务表现由于规模效应,推动盈利能力大幅提升。

但是我们从图表上可以看出,Xero业务增长良好。可是,为何在收入、毛利率都增长的情况下,税后净利润竟然出现了亏损呢?

其实,这主要来自于公司在2022财年因为并购产生的或有对价(Contingent consideration)导致的大量一次性支出。那么,或有对价支出究竟是怎么产生的呢?

当Xero收购发票贷款平台Waddle的时候,其收购价格并非是固定的,而是给出先期支付3100万澳元。而后,根据Waddle的业绩、以及产品的开发来决定最后支付4900万澳元的全额或部分。这就使得在2021年财年发生的企业并购,部分费用并不在当期财年发生,而是延期支付。

在2022财年的报告里,Xero的或有对价产生的支出包括为Waddle支付的3060万新西兰元,以及为Planday支付的1110万新西兰元。这些支出抵消了2022财年收入的增长,但这些支出都是一次性的,而非持续支出。

其次,收购Waddle造成商誉减值,这部分的损失也计算到公司的净损失里。由于对Waddle更新之后的收入预测下降,以及杠杆比例的变化,Waddle的商誉减值2040万新西兰元。这部分的减值计入年度损益表,最终也对税后净利润产生影响。

值得注意的是,这些一次性支出虽然让利润短期承压,但是却是该公司发展战略上紧密的一环。即首先成为当地企业认同的“最适合中小企业的会计软件”,然后持续加入自动化模块,并利用收购本地软件提高获客量和服务价值。

事实上,该公司目前正向全球复制这一成功的商业模式。在最新财报中就显示,得益于收购Waddle、Tickstar、Planday、Locate和TaxCycle,公司在全球地区用户量较去年同期增长19%。其中,澳大利亚地区的业务不管是增速还是增量都尤为亮眼。

而收入相比订阅量更高的增速比例,也说明Xero持续性加入自动化板块的战略非常成功,平均每位用户贡献的收入在增长,用户黏性非常高,而非依靠价格战来获取客户。

小结:上财年因为大量的收购,Xero确实承受一些压力,但这些支出皆为一次性支出(收购行为),并非公司运营、管理方面出现的问题。公司的核心业务表现业务良好,在整体经济环境变差的情况下依然继续保持高速增长。那么在全球经济步入恢复期后,届时更多企业将会涌现,还会带动收入的增长。因此,Xero未来发展空间可能依然不小。

WiseTech:

专注大客户,持续增强黏性

说WiseTech Global(ASX: WTC)是最近澳大利亚科技板的“明星”也不为过。

根据公司最新发布的2022财年年报,随着运营情况的恢复, Cargowise收入同比增长37%,息税摊销前利润(EBITDA)同比增长达到54%,税后净利润增长更是高达80%。公司股价在财报公布当天,股价上涨达到12.4%,达到历史高位每股59.77澳元。

这家全球物流系统软件公司,其主要产品CargoWise One,针对物流后台系统提供的单一平台软件解决方案(属于物流行业的ERP系统),能够将物流商业务与其产业链中的合作伙伴进行整合,简化信息沟通流程,提高传统物流业务效率、可见性和盈利能力。

目前来自全球170个国家的超过1.8万家物流公司都使用WiseTech的软件解决方案,其中包括“全球前25强货运代理”中的24家,以及 “全球前50强第三方物流提供商”中的41家。

公司盈利能力表现优异的主要原因在于其不断提升的市场渗透率、客户使用率和对其技术的采用,其旗下的全球化物流操作平台CargoWise不断地增加新功能、新模块,功能逐渐丰富,已成为全球供应链中大型货运公司不可或缺的后台支持系统。

CargoWise官网网页

运营方面,公司市场营销支出逐年下降,主要是针对非Cargowise业务营销费用的下降,让公司当前更有针对性地关注全球前25的货运代理与全球200强物流供应商。

在这种策略推动下,Cargowise平台的客户流失率极低,不足1%。事实上,公司客户的黏性在过去十年以来一直非常之高,这得益于公司持续地升级平台功能和优化客户体验——自2020下半财年以来,一直维持每年超过1.8亿澳元的研发投入。

进入2022年后,尽管物流延误的情况仍在继续,但是航班准线的情况在不断提升,物流延误率从年初的14%已经降至9.3%。随着市场继续恢复,预计更多的航班将投入市场,延误率有望继续下降。

公司预期,未来利润的增长点依然是对已有客户的深度发掘。以及通过大量的研发,提供新产品与新功能,将对全球制成贸易品物流市场的渗透率从45%提高到90%。

因此在财报中,WiseTech对2023年的预期进一步上调,预计下财年全年营收增长预期为30%至35%,远高于本财年增速预期。盈利方面,该公司目前已将其EBITDA增长预期上调至21%-30%,即在3.85亿澳元至4.15亿澳元之间。

小结:在当前不稳定的大环境下,WiseTech是少数非常抗压性较强的科技公司之一,而且也是少数上调盈利预期的企业。随着中长期全球经济和市场的稳定,在公司业务增长的推动下,其前景值得期待。

写在最后:

高客户黏性的企业服务科技公司抗压性强

可以说Xero和WiseTech是澳大利亚科技公司中提供B2B服务的杰出代表,与主要面对直接消费者的一些电商型企业(如Kogan等)相比,业绩显得非常突出。

他们都有着极强得细分行业垄断能力,而且两者同样高达80%以上的毛利润率,也凸显其作为企业软件服务公司的特色。最近的财报显示出两家公司在困难时期极度抗压,并且能够更快地走出困境,在经济恢复时期第一时间获取更多增长。

总体来看,虽然新冠疫情带来了严重的供应链危机,但同时也迫使企业进行数字化转型,使得Xero与WiseTech等为企业提供数字化服务的公司变得愈发重要。

良好的基本面和企业服务行业细分领域下的龙头地位,赋予了这两家公司股票更小的风险敞口。更多的优质客户,与更高的客户粘性度,成为企业利润增长的核心力量。与此同时,这两家公司对于研发的大量投入,也不断地为未来赋值,更加展现了较大的投资价值。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了