Nvidia 已经疯了。近期美股40%的涨幅众所周知,直接敲开了“万亿俱乐部”的大门。澳洲股市虽然没有这种优质的AI芯片股,但还是有少数优质的AI基础设施股。

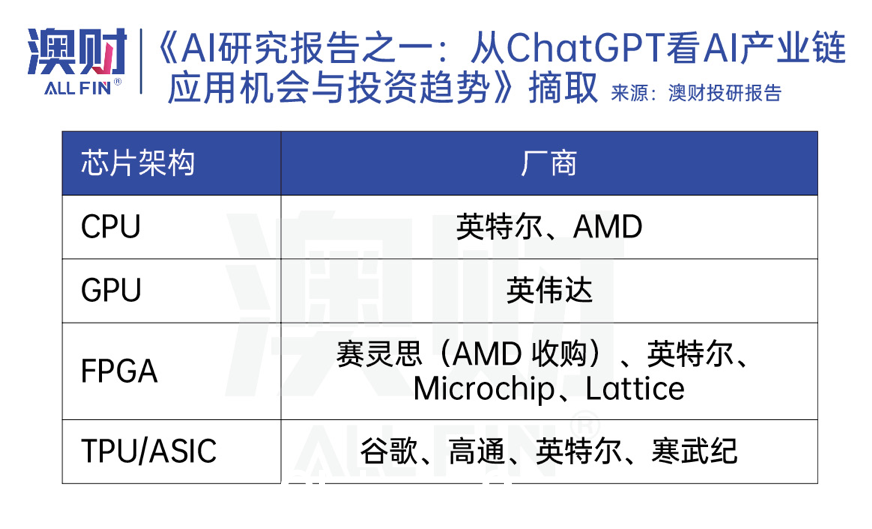

澳大利亚金融投资研究院发布的AI报告中提到,目前的AI基础设施主要分为两类,一类是软件基础设施,一类是硬件基础设施。人工智能软件基础设施是指构建和维护人工智能系统所需的软件工具和框架。云数据仓库公司Databricks就是典型代表。

相应的AI硬件基础设施是指运行AI软件所需的硬件设备和架构。芯片厂商英伟达就是典型代表。这类公司技术壁垒极高,在各个芯片细分市场都存在寡头垄断局面。

另一类硬件基础设施是以Equinix为代表的数据中心运营商。随着全球数据量以每年23%的年化速度递增,加上企业数字化浪潮的来临,数据中心成为众多企业的刚需。

澳洲财经在之前的文章中,我们介绍了澳洲数据中心的龙头NextDc(ASX:NXT),就是这样一家公司。这类资产在澳洲其实很受大型机构投资者的欢迎。文章发表后,近一个月该股跟随AI热潮,上涨了约13%!

不过,本文的主角并不是传统意义上的硬件基础设施公司感觉像NXT,不提供任何算力服务。 Megaport Limited (ASX:MP1) 总部位于澳大利亚布里斯班,是一家全球软件定义网络 (SDN) 公司。通过提供云生态管理软件,帮助客户处理多个云服务商之间的信息互联。

可以预见,随着现代企业对云服务的依赖程度越来越高,市场对此类企业所提供服务的需求也越来越大。虽然没有英伟达那么强大的技术护城河,但作为一家比较新的能够真正解决问题的软件服务公司,MP1在自己的细分赛道上也取得了比较领先的地位。

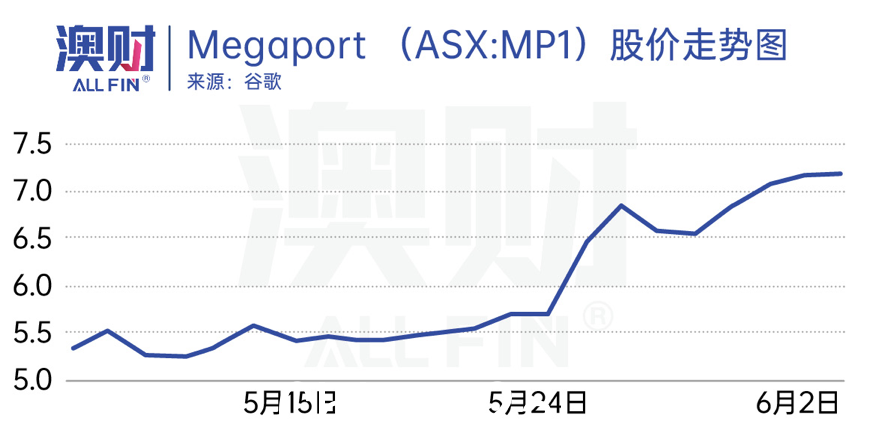

公司股价也跟着这波AI在过去一个月上涨了35%!

1

少数贴有北美市场标签的澳洲公司

从常见的应用场景来讲(在介绍NextDC的文章中也有提到),当一家公司达到一定规模后,公司将订阅多家云服务商的业务。

但是当客户同时订阅Amazon AWS、Microsoft Azure和Google Cloud等服务时,会出现一些常见的问题。例如,由于云平台之间没有直接的互通通道,当相互发送和接收大量数据时,很容易导致一些数据端口任务过于密集而无法发送和接收,从而导致高延迟甚至丢包。

MP1采用软件定义网络(SDN)平台,客户只需连接一个接口,即可实现不同地域、不同平台的云服务提供商(包括本地私有云)。 “多云互联”。

通过这种方式,企业可以降低自身的IT系统升级和管理成本,实现更快的云扩容。更快的网络连接和数据传输将对提供稳定的服务和用户体验帮助有很大的帮助。

虽然技术有用,但是否是澳洲公司受限于澳洲本身市场规模小?答案是否定的。

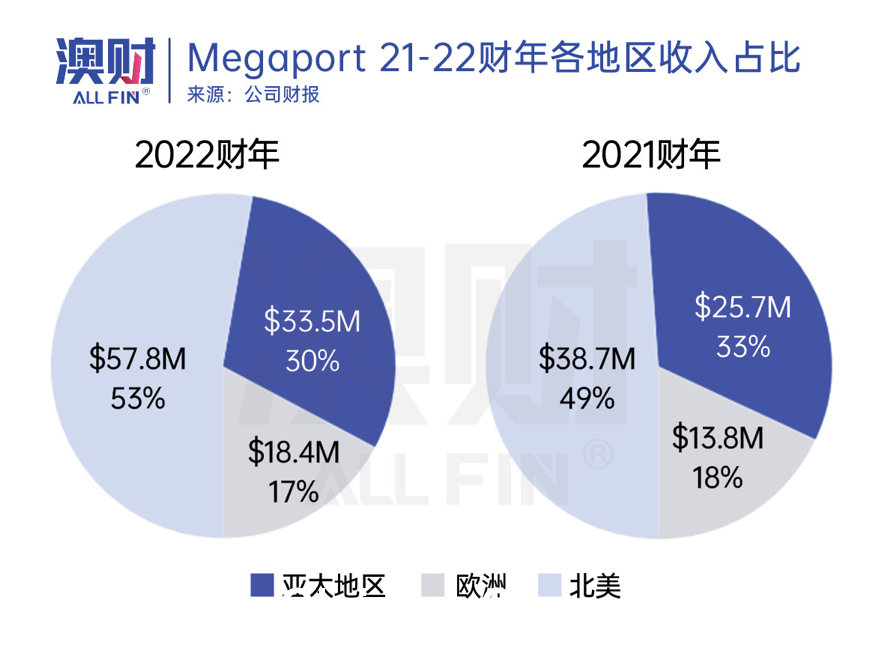

据了解,公司已成功实现全球业务扩张。目前,亚太地区仅占公司收入的30%,而技术最先进的北美市场已成为公司的主要市场。而在21-22财年,北美市场的营收增速也是最快的,营收贡献超过50%,直接证明公司已经彻底脱离了澳洲市场的范围,成为了一家少数拥有北美市场标签业务的 ASX 股票市场之一。

这家公司的创始人兼临时CEO Bevan Slattery也是一位传奇人物澳大利亚企业家。 1998年创业,先后创办上市公司NextDC、Megaport等9家公司。 2011年,他以约1.03亿美元的净资产登上年轻富豪榜。 Auscai下周将发布一篇商业故事文章,详细介绍这位澳洲科技领域的连续创业者,敬请期待。

图片。��Megaport创始人兼临时CEO Bevan Slattery

图片。��Megaport创始人兼临时CEO Bevan Slattery

2

利润迎来反转时刻,新的CEO即将接任

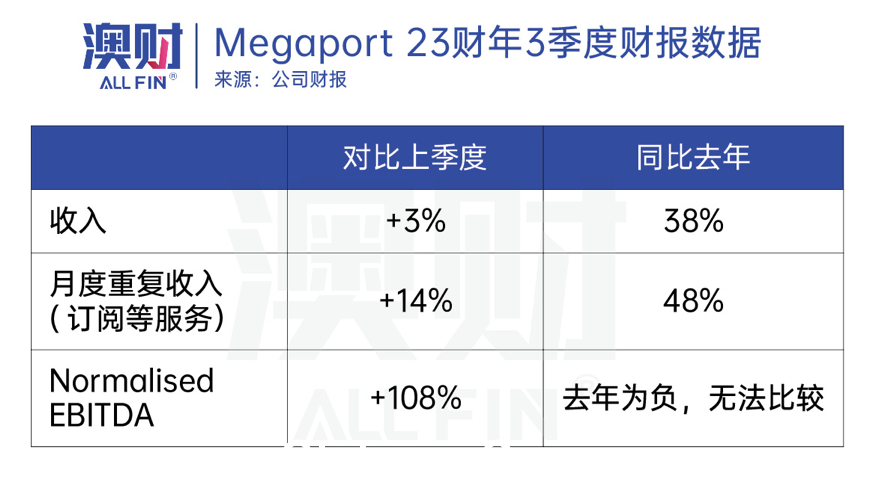

从公司最新公布的23财年第三季度财报来看,公司目前的财务数据表现非常不错,不仅在营收方面,它同比有38%的可喜增长,而且在订阅等经常性收入方面也有48%的增长,说明目前公司的收入增长非常良性。

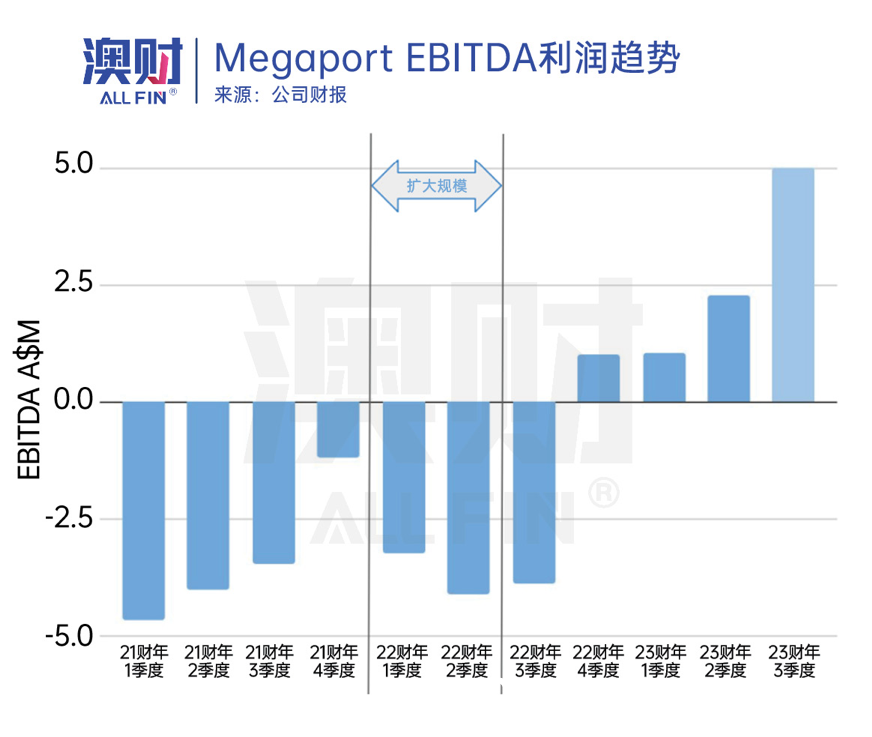

利润率方面,公司已经烧钱很久了之前,但自FY22以来,公司逐渐受到规模效应的影响。自22年第四季度以来,EBITDA历史性转正,本财季EBITDA利润为500万澳元,同比增长108%。

不过,Megaport财报中的数据并不完美,最明显的是新客户的数量。 2023财年前三季度,新客户数量为168家,低于去年同期的256家。

从这一点可以看出,虽然MP1的产品得到老客户的认可,但对新客户的销售进度还是有些乏力。除了宏观环境的影响,我们可以将问题归咎于公司销售团队缺乏新的销售方向。

值得注意的是,公司目前正处于CEO换届的过渡期。原CEO Vincent English在5月初突然辞职。 MP1 Growth 的新 CEO 候选人。

最新消息显示,新任CEO人选已经敲定,为美国网络和云服务巨头思科的高管Michael Reid。新任CEO在思科工作了15年,拥有丰富的全球销售经验。 2019-2021年期间,带领130人的销售团队帮助思科实现物联网产品年销售额3亿美元。

此后,迈克尔·里德被思科派往领导其新收购的网络监控SaaS公司ThousandEyes,担任首席营收官,并将子公司的年度经常性收入(ARR)提高到1000万美元的水平。新任CEO不仅战绩骄人,而且对口专业。澳财投资研究团队认为,Michael Reid的加盟将对公司的强劲增长起到极大的推动作用。

3

业绩预告:涨价成功,预期强烈

发布于本季报此外,公司还传出另一个令人吃惊的消息——公司上调了核心产品的价格。

据了解,公司预计提价后全年EBITDA为18-20万澳元,较市场预期900万澳元高出一倍多。在2024财年的预测中,公司的EBITDA指引为41-46百万澳元,远高于市场预期的3000万澳元。

在澳财投研看来,公司之所以能够给出这样的数字,背后的底气来自于提价后极低的客户流失率。使用MP1产品的用户一般都是大公司,主要实现全球多个地区的数据交互。典型客户有全球视频会议软件Zoom、澳大利亚旅行社巨头Flight Centre、通信服务商沃达丰、制造业巨头波音和通用电气等。

上述企业往往比较关注对公司的整体效率。 Megaport目前已在全球423个数据中心园区进行数据对接,其中一半位于北美。更好的服务可以为公司带来长期的利益。有现金流的大客户。

而如果这些大客户想停止使用MP1的产品,他们需要考虑他们的转换成本。因为目前MP1所在的行业比较新,其竞争对手覆盖的区域往往不如MP1。如果客户想换用更便宜的服务商,需要承担服务中断一段时间造成的损失和部分地区网络连接速度下降的损失。以目前这些客户的平均规模来看,服务宕机损失的成本是巨大的。

在澳洲市场,我们可以看到最近一次服务宕机的案例是Tyro Payments疫情期间的网络连接事故。作为一家澳大利亚支付平台公司,市值仅约6亿澳元,其3周的服务中断导致公司股价下跌超过20%。

因此,对于全球巨头企业来说,承受这种情况所造成的损失将更加困难。因此,澳财投研团队有理由推测,近两年Megaport的客户流失压力不会太大。

澳洲金融投资研究观点

因为公司还没有进入盈利状态,如果要看在估值上,目前的MP1只能以市销率来比较。如下图所示,公司近五年市销率平均为25,2022年只有9的低市销率,目前市销率仅为11后股价飙升。因此,澳洲金融投资研究团队认为,大众�股价仍处于合理状态,具有一定的投资吸引力。

总体而言,MP1业务增长强劲,预计自由现金流2024财年转正。目前需要关注的是公司未来能否如期达到强劲的EBITDA指引水平,以及新任CEO能否顺利交接并发挥作用。如果在新任首席执行官的领导下销售顺利,MP1 将成为澳大利亚 ASX 市场上非常独特的科技股。

澳洲中文论坛热点

- 新西兰总理:出世在新西兰的新纳粹Thomas Sewell是“挺蹩脚的人”,但那是澳洲的问题

- 新西兰总理拉克森称新纳粹Thomas Sewell是坏人,但是没对要求把他从澳大利亚遣返到诞生国去的呼吁置评。

- 撞穿学校栅栏害死十一岁男孩的司机不必坐牢

- 一位女司机撞穿学校栅栏、害死了11岁男孩,被罚2000元罚金、撤消驾照,不必坐牢。Jack Davey 的父母去了